2021. 7. 10. 08:00ㆍ리포트/에너지ㆍ화학

안녕하세요. 케이입니다.

방문해 주셔서 감사합니다.😊

친환경이 대두되며 신재생에너지에 대한 관심 역시 높아지고 있습니다. 그중 태양광을 빼놓을 수 없죠. 국제정세와 더불어 정리를 잘해두셨으니 관련 사업을 이해하는데 도움이 되리라 생각합니다.

1. ESG 에서 태양광의 위치

(1) Why Solar?

태양광에 대한 이야기를 하기에 앞서 올해의 Keyword ‘ESG(Environmental, Social, Governance)’ 그중에서도 ‘친환경(E)’을 빼놓을 수 없다. 친환경의 대한 방향성은 시대적인 흐름으로 제시되고 있으며 에너지 시장에서 그 변화가 뚜렷하다. 기존의 탄소 기반의 에너지원들을 대신해 사용할 수 있는 신재생 에너지원들이 주목을 받고 있는데 이 중 하나가 바로 ‘태양광’이다.

ESG (Environmental, social and corporate governance, 환경, 사회, 기업 지배구조)

기업이나 비즈니스에 대한 투자의 지속 가능성과 사회에 미치는 영향을 측정하는 세 가지 핵심 요소이다. 이 기준은 기업의 미래 금융 성적(투자 수익과 위험성)을 더 잘 파악할 수 있도록 도움을 준다.

현재 주된 에너지원은 석탄, 석유, 천연가스, 풍력, 수력, 태양광, 지열, 원자력으로 정리된다. 탄소를 베이스로 한 천연가스, 석탄 그리고 원자력의 비중은 73%이며, 상대적으로 친환경으로 인정받는 신재생 에너지원은 풍력, 수력, 태양광, 지열의 미국 내 발전 비중은 총합 약 27%를 차지하고 있다.

이제까지의 흐름을 살펴보면, 미국 전체 에너지원에서 석탄의 비중은 빠르게 감소한 대신 천연가스와 풍력, 태양광의 비중이 확대되었다. 수력, 바이오매스는 소폭 상승에 그쳤다. 기존 석탄 비중은 `01 년 53%에서 `21 년 19%까지 감소했고, 에너지 효율이 좋고, 이산화탄소 배출량이 적은 천연가스가 13%에서 38%로 크게 늘었다. 그리고 친환경 대체에너지인 풍력, 태양광, 수력 등의 비중은 거의 7% 남짓에 불과했으나 `21 년 현재 27%에 가까울 만큼 비중이 확대됐다.

바이오매스 (biomass)

태양 에너지를 받아 유기물을 합성하는 식물체와 이들을 식량으로 하는 동물, 미생물 등의 생물유기체를 총칭한다.생태학적 측면에서는 생물유기체에 속하는 모든 종 또는 동물과 식물들의 한 종을 서식지의 단위면적 또는 단위 부피 내에서 생체량으로 나타낸 것을 바이오매스라 한다. 따라서 바이오매스는 살아있는 것에 국한하며 생물 현존량 또는 생물량이라고도 한다. 그러나 일반적으로 바이오매스는 생사에 무관하며 폭넓은 의미로 사용하고 있다. 땔나무, 숯, 생물의 기체 등을 포함하며, 산업계에서는 유기계 폐기물도 바이오매스에 포함한다.

가스를 많이 사용하는 이유는 명확하다. 이전 대비 가격이 낮아 졌을 뿐만 아니라 기존 석탄 대비해서 효율 자체가 좋고 이산화탄소 배출량이 낮기 때문이다. 통상 LNG 발전은 석탄 발전 대비 온실가스 배출량이 44% 줄어들고, 미세먼지는 10%에 불과한 것으로 알려져 있다. 다만, 다른 신재생에너지 대비해서는 여전히 CO2 배출이 높은 편이다.

반면, 원자력 사용 비중은 `01 년 21%에서 `21 년 20%로 큰 변화 없이 유지되고 있다. 원자력을 사용하는 이유는 상대적으로 경제성도 높으면서, 이산화탄소 배출량이 매우 낮기 때문이다. 하지만 원자력은 사고 발생 시 방사능 물질 등 유해물질이 방출될 가능성이 있다라는 맹점을 지니고 있다. 그 외에도 폐기물 처분 비용에 대한 이야기가 있으나 전자가 주요한 요인으로 판단한다.

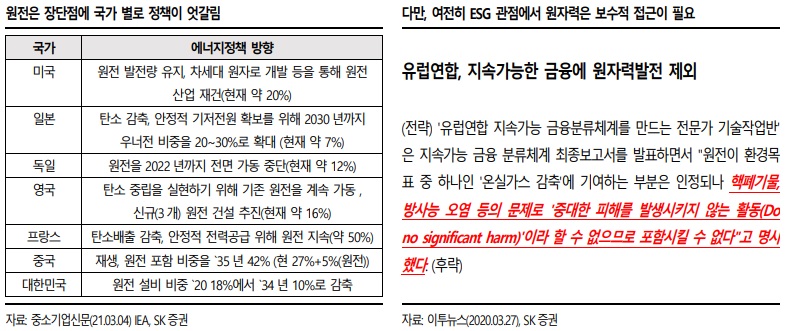

많은 국가에서 유해물질 방출 등 안전에 대한 우려로 폐쇄 움직임이 있었다. 그러나 최근에는 반대의 움직임도 적지 않은 상황이다. 그 이유는 그 만큼 경제성, CO2 감축 효과 등 반대급부의 효용이 있기 때문이다. 이러한 이유로 각 국가에서는 엇갈리는 움직임을 보이고 있다. 대표적으로 우리나라와 독일은 원전에 대해서 보수적인 입장을 표명하고 있으며, 상대적으로 미국, 일본, 프랑스 등은 원전을 고수하는 입장을 보여주고 있다.

따라서, 당분간 원자력에 대한 입장은 하나로 정리되지 않을 것으로 판단한다. 관건은 친환경(E)에 대한 투자를 앞두고 보았을 때 원자력을 그 범주에 포함시킬 수 있을 지에 대한 것이다. 이 측면에서는 보수적으로 접근하고 있다. 그 이유는 방사능 오염에 대한 가능성을 내포하고 있기 때문이다. 실제로 EU 에서는 원자력을 지속 가능한 금융대상에서 제외시키기도 했다. 따라서 ESG 관점에서 있어서 원자력은 한 발자국 떨어진 시점에서 접근할 필요가 있어 보인다.

그리고 이제는 ESG 관점에서 단순 저렴한 것을 넘어 이산화탄소를 비롯해 유해물질을 가장 적게 배출할 수 있는 에너지원들을 요구하는 상황이다. 결과적으로 현재 선상에 놓인 에너지원은 태양광, 풍력, 수력, 지열, 바이오매스이다. 그리고 이중에서 실제로 사용 비중이 늘어나고 있는 것은 태양광과 풍력으로 확인된다.

그 이유는 지열, 수력, 바이오매스는 그 특성상 발전 용량을 크게 늘리기 어려운 특성을 지니고 있기 때문이다. 가장 비중이 낮은 지열발전은 화산활동이나 온천이 발달한 특정 지역에 건설되어야 하는 제약요인 때문에 생산량을 유동적으로 늘리기 어려운 에너지원이다. 따라서 에너지 사용 비중이 1%에도 못 미치는 상황이다. 수력도 상황은 유사하다. 비중을 늘리는 데는 한계가 있는 것으로 파악되는데 수력발전의 기본 컨셉이 물을 이용한 위치 에너지 발생이기 때문이다. 장소 선정에 어려움이 있다. 그리고 이러한 위치 차이를 인위적으로 만들어내는 과정에도 일부 에너지가 소모되기 때문에 효율성의 한계가 있는 에너지원이다. 그래서 기존 7% 내외에서 10 년 넘게 유지되고 있다.

다음으로 바이오매스는 동식물을 이용하여 에너지원을 만드는 것인데, 주된 원료가 유채, 콩, 보리, 옥수수, 동물체 등이기 때문에 기존 가축, 식량용 수요와 부딪히게 된다. 만약 과도하게 바이오매스의 양을 늘리면 곡물 가격이 올라가기 때문에 기하급수적으로 곡물 생산량을 늘리지 않는 한 비중 확대가 쉽지 않은 여건이다. 실제로 동일한 에너지를 생산하기 위한 면적 비중도 다른 신재생 에너지들 대비해서 월등히 높은 수치이다. 비중 자체도 10 년간 1% 내외에서 머물러 있다.

따라서, 앞으로 신재생 에너지의 양대산맥으로 태양광과 풍력이 자리잡을 것으로 판단된다. 두 에너지원 모두 이산화탄소 배출량이 낮을 뿐만 아니라, Capacity 확장 및 효율성 측면에서 유리하기 때문이다. 따라서, 풍력과 태양광 모두 친환경 시장의 희망으로 떠오른 만큼 비중은 빠르게 늘어났다. `21 년에 들어서며 태양광+풍력 합산으로 20%(2021/04)을 기록했다. 이제부터는 태양광과 풍력을 중심으로 이야기를 풀어보고자 한다.

Capacity (생산능력)

태양광과 풍력을 놓고 볼 때 더욱 빠른 시기에 비중이 성장 궤도에 진입한 것은 풍력이었다. 풍력은 `01 년도부터 지속 성장해 0%에서 9%(12M Trailing 기준)로, 태양광은 `13 년부터 활발해지며 3.6%로 올라섰다. 지난 성장세를 보면 풍력에 문제가 없다면 굳이 태양광을 늘릴 필요가 있나 싶을 정도이다. 그럼에도 태양광은 늘어났다. 왜 태양광에 눈길을 돌리게 되었을까? 해답의 실마리는 모두 비용, 다른 표현으론 효율에 있다. LCOE(levelized cost of electricity)란 균등화 발전 비용으로 발전에 소모된 모든 비용을 발전 용량으로 나누어 현재가치로 환산한 개념이라 보면 되는데, 태양광 LCOE 는 지난 `09~10 년 동안 풍력의 2~3 배에 달했다. 즉, 같은 돈을 투자해도 효율이 안 좋으니 비중이 높을 수 없었다. 다만, 그 사이 태양광 효율은 급격하게 좋아졌는데 `20 년에 접어들며 비용이 거의 1/10 토막이 났다. 심지어 풍력을 따라잡았다.

12M trailing (M = Month)

기존 12개월 추정 순이익 대비 현재 시가총액

LCOE (Levelized Cost of Electricity, 균등화발전원가)

발전설비 운영기간에 발생하는 모든 비용을 수치화해 나타낸 값이다. 발전소가 1kWh의 전기를 생산하기 위해 얼마의 비용이 필요한지, 여러 발전원을 비교할 때 유용한 지표값이다.

태양광의 비용이 낮아진 이유는 뒤에서도 밝히겠지만, 폴리실리콘 원재료 가격의 하락 그리고 셀 단위의 효율성 개선이 크게 작용했다.

폴리실리콘 (Polysilicon)

작은 실리콘 결정체들로 이뤄진 물질이다. 태양전지에서 광에너지를 전기에너지로 전환시키는 역할을 한다. 일반 실리콘에 비 해 감광성이 좋고 전기적 안정성이 높다.

그리고 앞으로도 폴리실리콘 업체들 간의 제조 비용 경쟁 그리고 페로브스카이트 등 셀/모듈 단의 발전 방향으로 효율성은 추가 개선될 여지가 많아 보인다. 풍력 또한 상황은 유사해 보인다. 최근 투자되는 R&D 금액만 보더라도 효율성 개선의 기회는 태양광과 풍력에 집중되어 있다. 2019 년도 기준 태양광에는 약 67 억 달러, 풍력에는 27억달러로 가량이 쓰였다. 신재생 에너지 기준 전체 비중에서 태양광 + 풍력이 차지하는 비중은 약 70%에 이른다.

페로브스카이트 태양 전지 (Perovskite solar cell)

기존의 실리콘 태양 전지가 실리콘을 주재료로 하는데 비해, 페로브스카이트를 주재료로 만든 태양 전지이다.

- 페로브스카이트(perovskite)

티탄산 칼슘(CaTiO₃)으로 이루어진 칼슘 타이타늄 산화광물이다. 이것의 이름을 빌려서 CaTiO₃와 같은 형식의 결정 구조로 이루어진 것을 페로브스카이트 구조로 분류한다. 여러 다른 양이온이 이 구조에 들어갈 수 있어서 다양한 재료 공학 물질로의 개발이 가능하다.

R&D (Research and development, 연구개발)

경제 협력 개발 기구에 따르면 "인간, 문화, 사회의 지식을 비롯한 지식을 증강하기 위한 창조적인 일이자 새로운 응용물을 고안하기 위한 지식의 이용"을 가리킨다.

결과적으로, 효율성 향상 등을 통해 글로벌 신재생 에너지 시장에서 태양광과 풍력의 영향력은 더욱 커질 것으로 예상된다. 2050 년에 도달했을 때는 태양광과 풍력에서 나오는 에너지원만 각각 전체의 36%, 23%를 차지해 총합 60%에 달할 것으로 기대되고 있다. 따라서 기술 개선 가능성에 있어서 풍력과 태양광의 장기적 성장성의 매력은 더욱 높아 보인다.

그리고 또 하나 주목하는 부분은 해당 산업들의 투자대상으로의 가치이다. 태양광과 풍력은 Capital 투자가 다른 신재생 대비해서 압도적이다. 실제로 약 10 년(`10~`19 년) 동안 신재생 에너지에 투자된 자금(전체 2.7 조 달러)에서 약 1.37 조달러가 태양광에 투자되었고, 1.07 조달러가 풍력에 투자되었다. 다시 말해 투자의 대상으로써 태양광과 풍력은 높은 매력이 부각되어 왔다. 시계열로 관찰을 하더라도 두 에너지원의 신재생에너지 비중은 `06 년만 하더라도 55% 수준이었으나 `19 년에는 94%를 기록했다. 신재생에너지의 양대산맥으로 부를 만하다.

Capital

자산에 대한 소유자의 투자

또한, Equity 측면의 투자 대상으로 더욱 활발한 쪽도 태양광+풍력으로 판단된다. 실제로 VC/PE 신재생 에너지 투자 금액 중에서 가장 큰 비중은 태양광과 풍력이었다. `19년 기준으로는 합산 76%에 달한다. 물론 VC/PE 투자 대상은 밸류체인의 여러 범주를 모두 아우르기 때문에 숫자 상의 왜곡이 발생 가능하나 산업 분야 기준으로 태양광과 풍력에 거래가 치중되어 있다는 사실에는 변함이 없어 보인다.

Equity

사업의 자산에 대한 소유자의 지분

VC (venture capital, 벤처 캐피털)

잠재력이 있는 벤처 기업에 자금을 대고 경영과 기술 지도 등을 종합적으로 지원하여 높은 자본이득을 추구하는 금융자본을 말한다. 주로 기술력은 뛰어나지만 경영이나 영업의 노하우 등이 없는 초창기의 벤처 기업을 대상으로 한다.

PE (Private Equity)

사모펀드(Private Equity Fund, PEF)를 운영하는 회사 (자산운용사 등).

PEF는 주로 특정 기업 경영에 참여하기 위해 펀드를 조성한다. 대체로 회사를 사들인 뒤 3~5년 후에 되팔아 이익을 남기는 것을 목표로 한다.

또한 글로벌 태양광/풍력 상장사들을 살펴보았을 때도 최근 친환경 트렌드에 맞추어 강세를 보이고 있다. 주요 9 개 기업들의 시가총액 합산은 2020 년 초 이후로 우상향을 보였다.

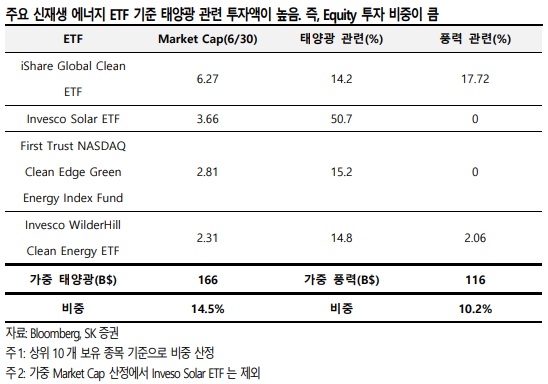

마지막으로 글로벌 주요 신재생 에너지(Renewable Energy) ETF 도 점검을 해보았다. ETF 기준으로는 태양광+풍력 기업들에 대한 투자금액이 더 높을 것으로 추정된다. Market cap 기준 상단의 ETF 를 점검해본 결과 Solar 에 치중된 Invesco Solar ETF 를 제외시켜 보더라도, 나머지 세 개의 ETF 기준 태양광과 풍력 관련 기업에 대한 투자 금액은 약 25% 이상이다.

ETF (Exchange Traded fund, 상장지수 펀드, 상장지수투자신탁)

주식시장에서 거래가 가능한, 거래 목적의 투자신탁(펀드) 상품이다. ETF는 주식, 원자재, 채권 등 자산으로 구성되며, 거래되면서 순자산가치로 수렴한다. 대부분의 ETF는 S&P 500 또는 MSCI EAFE와 같이 인덱스를 따라간다. 거래비용이 낮고, 세금이 적으며 주식과 비슷한 특징이 있어서 투자자산으로서 매력적이다. ETF는 상장지수 상품 중 가장 인기 있는 유형이다.

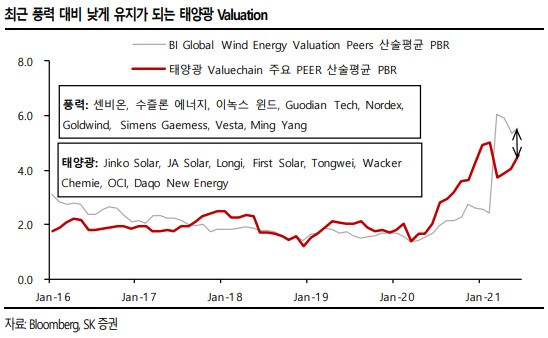

결론적으로, ESG 라는 접근에서 신재생에너지는 에너지 시장의 패러다임으로 확인이 되는데, 여기서 시장을 리드하는 것은 태양광과 풍력으로 확인된다. 그다음 장부터는 둘 중에서 태양광에 초점을 맞추어 시장을 살펴볼 계획이다. 현재 풍력 대비 태양광의 Valuation 이 낮게 평가되고 있는 만큼 시기상 주목할 필요도 있어 보인다.

Valuation (밸류에이션)

기업, 업종, 시장 등 다양한 평가 대상의 내재된 가치 대비 시장 평가 수준을 뜻한다.

(2) 전기+친환경 = 태양광

태양에너지를 사용한다는 것은 무엇일까? 이는 태양에서 발산하는 에너지를 우리가 사용하기 편리한 수단으로 바꾸는 것을 의미한다. 태양광 에너지의 기원도 이와 유사했다. 태양 에너지의 시작은 사실상 렌즈에서 시작되었다. 과거에는 활용 가능한 에너지원의 대표적 예시가 불이었는데, 렌즈만 있어도 불을 지필 수 있었다. 그리고 현재 우리에게 활용도가 가장 높은 에너지는 전기(Electricity)다. 실 사용 비중으로만 본다면 기름(석유)이겠지만, 1) 지금의 트렌드는 확실히 전기를 가리키고 있다. 교통수단에서부터 일상생활의 모든 것이 전기로 구현되고 있다. 그리고 태양에너지에 대한 관심도 태양전지의 개발이 이루어지면서 크게 증가했다. 과거 1839 년 프랑스의 물리학자 에드먼드 베크렐은 ‘광기전력’이라는 물리현상을 관찰하고 태양전지를 만들게 된다. 간단하게 이야기하면 빛이 물질에 부딪혀서 전자를 움직이게 하고, 전류를 생성시킨다는 의미다. 즉, 우리가 가장 필요로 하는 에너지원으로 바꿀 수 있는 기술력이 확보된 셈이다.

여기에 앞서 언급한 2) 친환경이라는 테마가 부합하게 된다. C 와 H 의 덩어리인 유기화합물을 태우는 것이 아닌 지구 밖에서 자연발화하는 물질의 에너지를 채취하는 것이니, 말 그대로 친환경에 가장 잘 들어맞는다. 물론 전체 밸류체인 단에서 이산화탄소를 방출하기는 하지만 확실히 기존 시스템 비해서는 그 양이 적다. 즉, 위 두 가지 당위성이 태양광에 대한 관심을 끌어올리고 있다.

C (Carbon 탄소)

H (Hydrogen, 수소)

유기 화합물 (organic compound)

구조의 기본골격으로 탄소 원자를 갖는 화합물을 통틀어 부르는 것이다. 예외로서 흑연과 다이아몬드 등의 탄소의 동소체, 일산화 탄소, 이산화 탄소, 및 탄화 칼슘 등의 금속 탄화염, 사이안화 수소와 금속시안산염, 금속싸이오시안산염은 탄소를 중심으로 한 분자종이나 무기 화합물로 분류한다. 1828년 프리드리히 뵐러가 인공적으로 요소를 합성하기 전까지, 유기 화합물은 생체가 생산하는 화합 물질이라는 역사적 정의가 존재했기 때문이며 여기에 거론된 탄소 화합물은 당시부터 생체가 관여하지 않은 화합물로 발견되었기 때문에 무기 화합물로 분류되었다.

유기 화합물은 탄소 골격의 길이나 분기의 다양성에 제한이 없어 무기 화합물보다 복잡한 구조를 가질 수 있다. 또한 탄소에 질소, 산소, 황, 인 또는 할로젠 등이 결합하여 만들어지는 작용기도 다양하므로 각각 독특한 특성을 가져 무한한 다양성을 보여 준다. 그 다양성 때문에 유기 화합물은 생물을 구성하는 요소로 없어서는 안 되는 존재이다. 또한 유기 화합물을 유기물(有機物)로 부르는 경우도 있다. 대표적인 유기 화합물로 단백질, 탄수화물, 지방, 핵산 등이 있다.

(3) 경제성의 확보

태양광에 대한 관심은 기하급수적으로 늘어났다. 대부분의 사람들이 태양광 시장의 성장과 수요에 대해서는 인지하고 있다. 다만, 그 배경의 중요한 포인트가 하나 있는데, 바로 경제성이다.

태양광 시장의 발목을 잡던 것이자 성장의 나래를 풀 수 있는 실마리가 바로 ‘비용절감’이었다. 아무리 시대의 방향성이 부합하더라도 경제성이 낮다면 효용가치가 크게 떨어지기 때문이다. 그러나, 높았던 태양광 설치 비용도 비약적인 발전을 거치게 된다. LCOE(균등화발전비용) 미국 기준 과거 2016 년만 하더라도 $75/Mwh 에 달하던 비용이 최근 $39.8/Mwh 까지 떨어지게 되었다.

MWh

10⁶Wh를 나타내는 메가와트시 에너지 단위이다. 1MW의 일률로 1 시간 동안 하는 일의 양에 해당한다.

1W * 3,600s = 1J/s * 3,600s = 3,600J = 1Wh W(와트)는 1초 동안 1J(줄)의 일을 하는 일률의 단위고, 여기에 3,600초(1시간)를 곱한 것이 전력량 와트시(Wh)이다.

중요한 것은 LCOE 의 하락을 가능케 한 것이 무엇인지이다. LCOE 에는 모듈, 토지비, EPC, 보험료, 운영비 등 여러 항목들이 포함되는데, 태양광 설치 가격 기준 태양광 발전 산업 전반의 비용절감을 이끌어낸 것은 Module 가격의 하락으로 보인다.

EPC (engineering procurement construction)

설계(engineering), 조달(procurement), 시공(construction) 등의 영문 첫 글자를 딴 말이다. 대형 건설 프로젝트나 인프라사업 계약을 따낸 사업자가 설계와 부품·소재 조달, 공사를 원스톱으로 제공하는 형태의 사업을 뜻한다. 일괄수주를 의미하는 턴키(turn-key)와 비슷한 개념이다.

실제로 National Renewable Energy Laboratory 에서 제공한 자료에 따르면, 주거용 그리고 유틸리티(산업용)에서 모두 모듈 비용의 하락이 눈에 띈다. 인버터, 부품, 소프트코스트(인력, 세금, 토지 등) 비용의 감축도 동반되기도 하지만 임팩트 있게 줄어드는 것은 모듈 가격이었던 것으로 파악된다. 그리고 본질적인 차원에서 비용을 감축할 수 있는 부분도 모듈 혹은 인버터, 부품 정도로 보인다.

National Renewable Energy Laboratory (NREL, 국립재생에너지연구소)

앞으로 이러한 추세는 지속될 것으로 판단한다. 결과적으로 ‘모듈’에서 비용당 에너지 발생량을 늘리는 방향성 아래 태양광 시장은 지속 성장할 것으로 기대한다. 발전 방향성과 그 안의 변화는 뒤에서 더욱 자세히 다룰 예정이다.

2. 태양광에 대한 이해

(1) 태양광 구성

그렇다면, 태양광에서 모듈이 무엇일까? 그리고 모듈을 구성하는 Value-chain 도 상당히 복잡한데 모듈 본연이 상대적으로 파워를 가지고 있을까? 원가 분석의 접근에서 이를 파헤쳐볼 예정이다.

Value-chain (밸류체인, 가치 사슬)

기업에서 경쟁전략을 세우기 위해, 자신의 경쟁적 지위를 파악하고 이를 향상시킬 수 있는 지점을 찾기 위해 사용하는 모형이다. 가치 사슬의 각 단계에서 가치를 높이는 활동을 어떻게 수행할 것인지 비즈니스 과정이 어떻게 개선될 수 있는지를 조사하여야 한다.

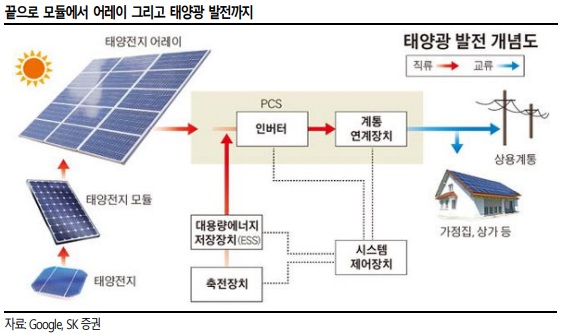

첫 번째의 문답인 모듈이 태양광에서 어떤 존재인지는 전체 구성을 파악해 본 이후 요약하고자 한다. 전체 과정 자체를 간단하게만 요약하면 아래로 정리된다. <석영(규소) → 폴리실리콘 → 웨이퍼 → 셀 → 모듈 단위 제작 → 끝에는 태양광 발전>이 가능해진다. 조금 더 간추려 이야기하면 싸고 좋은 모래 덩어리를 가져다가 가공하기 쉽게 만들어 전기가 발생할 수 있도록 몇몇 과정을 거친 후, 몇몇 부품들을 붙여 활용도를 높이면 완성된다. 그러면 태양 빛을 일정 수준 이상 받으면, 전자가 움직여 전기가 흐르고 전구에 불을 밝힐 수 있다.

이제 조금 더 상세하게 과정을 풀어나가 보자. 첫 시작은 모래 덩어리인 석영이다. 석영은 규소(Si)의 함유량이 높은 물질로 쉽게 말해 모래와 유사하다. 규소는 지구 상에 산소 다음으로 많이 존재하는 원소로, 구하기 쉽고 가격이 상대적으로 저렴한 것이 특징이다. 그리고 이것이 폴리실리콘 제작에 규소를 사용하는 주된 이유 중 하나이다. 폴리실리콘을 만드는 과정을 설명해보면, 규소가 많이 들어가 있는 석영(SiO2)에 코크스(탄소, C)를 첨가해 열을 가하면 산소가 날아가고 메탈실리콘(MG-Si) 형태가 남는다. 여기에 Si 의 순도를 높이는 과정을 여러 번 거치면 TCS 라는 실란가스가 만들어진다. 이 가스를 규소를 포함한 Seed 가스와 함께 고온에서 막으로 입히는 증착과정을 거치게 되면 길다란 형태의 고순도실리콘이 완성된다. 이를 잘게 파쇄하면 우리가 흔히 생각하는 폴리실리콘이 된다.

이는 지멘스 공법으로도 알려져 있으며 대다수가 사용하는 방법이다. 다른 방법으로는 FBR 방법이 있는데 상대적으로 지멘스 공법이 에너지 비용은 높으나 순도를 높게 뽑아낼 수가 있어 선호되고 있다. 추가로, 반도체용 폴리실리콘은 매우 높은 순도(11-Nine)가 사용되고, 태양광용은 상대적으로 낮은 순도의 폴리실리콘이 쓰인다.

지멘스 공법

실리콘 막대에 모노실란(SiH₄)이나 삼염화실란(TCS)을 반응시켜 폴리실리콘을 생성시키는 방식이다. 1950년대 지멘스에 의해 개발돼 가장 널리 쓰이고 있다. 제조시 실리콘 막대에 강한 전기를 가해 고온을 유지해야 하기 때문에 전기 사용량이 많고, 설비 투자비가 높다.

FBR (Fluidised Bed Reactor)

수소가스가 흐르는 도가니에 실리콘 씨앗을 투입하고, SiH₄이나 TCS 등을 주입하면 실리콘 씨앗이 낙하하면서 주변에 지름 1㎝ 가량의 동그란 구형 실리콘이 석출되는 방식이다. 지멘스 공법보다 실리콘 석출 속도가 빠른 대신 품질은 다소 떨어진다.

11-Nine (순도 99.999999999%)

폴리실리콘은 순도별로 태양광용과 반도체용으로 나뉜다. 태양광용은 6-Nine(99.9999%)~9-Nine(99.9999999%), 반도체용은 11-Nine(99.999999999%) 이상이다.

다음 스텝은 웨이퍼를 만드는 것이다. 웨이퍼는 반도체 특성을 부여하기 이전에 그림을 그릴 고순도의 기판이라고 생각하면 된다. 웨이퍼는 동그란 이미지를 많이들 생각하는데 이는 반도체에 쓰이는 웨이퍼이고, 네모난 것이 보통 태양광에 쓰이는 웨이퍼이다.

웨이퍼 (wafer, 슬라이스, 기판)

집적 회로 제작을 위한 전자 기기 및 기존의 웨이퍼 기반 태양광 전지에 사용되는 결정질 실리콘과 같은 반도체 소재의 얇은 조각이다. 실리콘 반도체 소재의 종류 결정을 원주상에 성장시킨 주괴를 원판 모양으로 얇게 깎아내어 만든다.

웨이퍼는 제조 공정에 따라서 크게 단결정 웨이퍼와 다결정 웨이퍼로 나뉘며 단결정은 원자배열이 일정해서 전자가 이동하기 유리한 구조를 갖춰 효율이 높은 반면 생산 비용이 높다. 다결정은 그 반대라 생각하면 된다. 단결정은 쵸크랑스키 방법을 통해서 생산하며 흔히 잉곳이라는 모양에서 잘라낸다. 반면에 다결정은 그대로 식혀서 한 번에 모양을 쌓아 내기에 말 그대로 Multi 방향성을 지닌 구조를 갖는다. 최근에는 발전 효율 자체가 단결정이 더욱 우수하기에 다결정에서 단결정으로 넘어가는 추세가 나타나고 있다. 물론 일부 제품의 경우 제조 단가가 낮은 다결정이 선호되고 있다.

결과적으로 웨이퍼를 생성하고, 그다음 단계인 셀을 만들게 된다. 이제부터 반도체의 특성을 부여하는 것이다.

이제는 셀을 만드는 과정이다. 표현은 셀이지만 사실상 부도체의 성격인 규소에 반도체의 성격을 부여하는 작업이다. 이 과정을 거쳐야 우리가 생각하는 전지로 재탄생하는 것이다. 이는 P-type 과 N-type 을 서로 붙여서 생성한다.

간략하게 말하면 P-type 은 B(보론)과 같은 3 족 원소를 규소에 주입시켜서 만드는데, ‘족’이 전자 개수라고 생각하면 주변에 있는 4 개의 Si(규소)와 손을 잡으니 Si 하나는 손이 비어서 남는 형태인 것이다. 이 빈손에 옆에 있는 전자가 들렸다 나가면서 전자의 흐름이 가능해진다.

N-type 은 반대이다. P(포스퍼러스)와 같은 5 족 원소를 규소에 도포, 쉽게 말해 주입한다. 그러면 남는 전자가 생겨서 또 다른 흐름을 만들 수 있다. 여담으로 그렇다면 전류는 어떻게 발생할까? 일반적인 상태에서 전자는 N 형에서 P 형으로 간다. 전류는 전자의 반대 방향이라 하기로 정했으니 P 형에서 N 형으로 흐른다.

통상 태양광 셀의 구조는 어떠할까? 태양광 셀은 P-type 의 기판에 N-type 의 Layer를 만드는 P 형 구조가 대다수이다. 최근 이와는 반대로 기판이 N-type 이고 Layer 가 P-type 인 구조가 선호되기도 한다. 발전(효율 자체가 더 높기 때문이다. 여러 이유가 있겠지만, P 타입 기판에 들어간 보론이 산소와 반응해 기존 역할을 다하지 못하는 LID(초기출력저하) 현상이 발생하는데, N 타입은 LID 현상을 낮춰 효율성이 높은 것으로 알려져 있다. 그리고 이러한 이유로 최근 N-type Module 이 확대되는 추세이다.

LID (Light Induced Degradation)

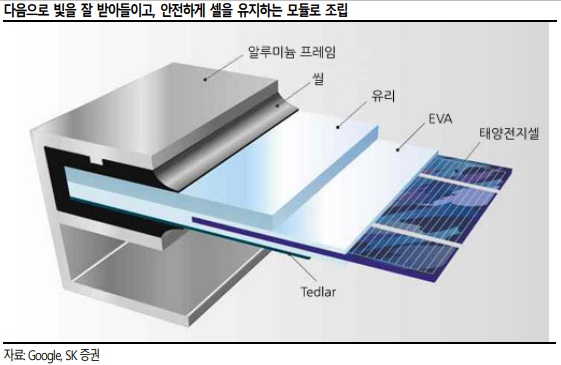

그다음으로는 셀을 짜깁기해 모듈을 만드는 작업을 진행한다. 모듈을 만드는 과정은 조립 형태의 느낌과 유사한데, 태양전지셀에 보호막인 EVA 를 앞뒤로 둘러싸고 유리를 외부에 두어 보호의 역할과 빛의 투과성을 높이는 역할을 해준다. 그리고, 씰과 알루미늄 포일, 백시트(아래그림의 듀폰 Tedlar)은 결과적으로 보호의 역할이 주요하다.

EVA (Ethyl Vinyl Acetate)

습기침투 등 외부 환경으로부터 태양전지를 보호해 20-30년이 되는 태양전지의 수명을 유지하기 위한 필수적인 소재다. 태양전지의 전면과 후면에 위치해 태양전지의 파손을 방지하는 완충재 역할과 전면 유리와 후면 시트를 접착해 봉입하는 역할을 한다.

최종적으로 이 모듈을 다시 한번 여러 개로 뭉쳐서 어레이(배열) 개념을 만든 후에 인버터, ESS, 시스템 장치 등등 여러 하드웨어/소프트웨어적인 그것들을 덧붙이면 우리가 일반 가정 지붕에 붙일 수 있는 태양광 발전 시스템이 된다.

ESS (Energy storage, 에너지 저장)

장치 혹은 물리적 매체를 이용하여 에너지를 나중에 사용하기 위해 저장하는 것을 말한다. 이에 쓰이는 장치를 축압기라고 하고, 더 넓은 범위의 체계 전체를 에너지 저장 시스템(Energy Storage System, ESS)라고 한다. 일반 가정에서 사용하는 건전지나 전자제품에 사용하는 소형 배터리도 전기에너지를 다른 에너지 형태로 변환하여 저장할 수 있지만 이런 소규모 전력저장장치를 ESS라고 말하지는 않고, 일반적으로 수백 kWH 이상의 전력을 저장하는 단독 시스템을 ESS라고 부른다.

(2) 태양광 비용

이제 태양광을 구축하기 위한 비용을 생각해보자. 사실 태양광 비용 구조는 각 나라마다 인력비 및 부품 조달 비용 등이 모두 상이하기 때문에 하나의 수치가 대표성을 띈다라고 보기는 쉽지 않다. 따라서, 글로벌 국가들의 비용구조를 살펴보았다.

결과적으로 역시나 하드웨어에서 가장 많은 비용을 차지하는 부분은 아직까지도 모듈이다. 소프트웨어 부분의 비용은 국가별로 들쑥날쑥할 수 있고, 설치 비용도 이와 유사하다. 하지만, 하드웨어에서 가장 많은 수익을 챙겨가는 분야는 역시나 모듈이다. 인버터는 모듈 다음으로 하드웨어 영역에서 많은 비용을 차지하는 부분 중 하나이다.

그리고 1977 년에 설립된 사우디 정부 산하의 과학기술 연구 센터 KACST(King Abdulaziz City for Science and Technology)에 따르면 태양광 모듈의 비용 구조는 역시난 셀이 가장 큰부분, 그리고 제조 비용 등을 제외하면 알루미늄 프레임과 유리가 가장 큰 비용을 차지한다. 그리고 그 외는 나머지 셀 보호용 소재들이 주를 이룬다.

통상 여타 국가들의 모듈 비용이 전체 비용의 35~50% 비용을 차지하니 단순 40%로 보았을 때 하드웨어적으로 비용이 많이 들어가는 부분은 셀(약 22%=0.4*0.56)과, 인버터(통상 6~8%)로 예상된다. 모듈에 들어가는 EVA 시트와 유리는 약 전체의 1~3% 안팎으로 상대적으로 시장은 작다고 판단한다. 물론 모듈 업체에게는 작지 않은 비용이다.

3. 태양광 밸류체인 기회

(1) 위치

많은 과정을 거쳐왔지만 역시나 태양광을 구축하는 데 있어서 태양전지인 모듈의 역할과 시장의 크기(비용)는 가장 주목할 필요가 있어 보인다. 그렇다면 시간이 지날수록 모듈의 가격은 하락하는 양상을 보여왔는데 누구의 가격이 가장 크게 빠졌고, 누가 상대적으로 시장의 입지를 견조하게 지켜냈을까.

결론부터 이야기하면 가격이 빠르게 하락한 분야는 폴리실리콘과 웨이퍼로 판단된다. 먼저 폴리실리콘은 과거 지난 `08~`10 년도 가격 급락에 이어 `11~`13 년도 공급과잉으로 재차 강한 조정을 받는다. 그리고, 그 이후에도 증설과 저가 경쟁 속 긴 조정국면에 들어갔다. 결과적으로 가장 초입의 원재료 가격 하락이 전체 value-chain 제품의 가격 하락을 주도했다.

또한 웨이퍼 자체를 생산하는 과정에서도 생산 효율 및 가격 경쟁 등의 과정을 거쳐서 원재료 가격의 하락을 제외하고도 그 비율(웨이퍼 가격 / 폴리실리콘 가격)이 하락한 것으로 파악된다. 즉, 폴리실리콘 가격이 플랫하게 유지가 되었더라도 웨이퍼 단의 변화에 따라 가격은 지속 하향되는 추세를 보였다.

플랫 (flat, 균일한, 안정한)

반면에 셀, 모듈은 상대적으로 가격을 플랫하게 유지해온 것으로 파악된다. 당연히 폴리실리콘 가격이 빠지면 웨이퍼, 셀, 모듈 모두 하락하게 되어있다. 하지만, 현재까지의 가격 조정 역사 속에서 셀과 모듈이 그나마 상대 가격을 지탱해온 것으로 보인다. 따라서, 앞으로의 시장도 하단의 ‘실리콘과 웨이퍼’ / ‘셀과 모듈’로 나누어서 관찰하려 한다.

(2) 폴리실리콘

폴리실리콘과 웨이퍼는 제품가격이 지속 하락하고 있기에 양적(Q) 증가와 비용(C) 감소가 중축이라 판단한다. 다만, 양적인 판매는 시장의 성장에 따라 어느 정도 보장되어 있기에 비용의 감소가 기업들 간의 경쟁력을 나타낸다고 본다.

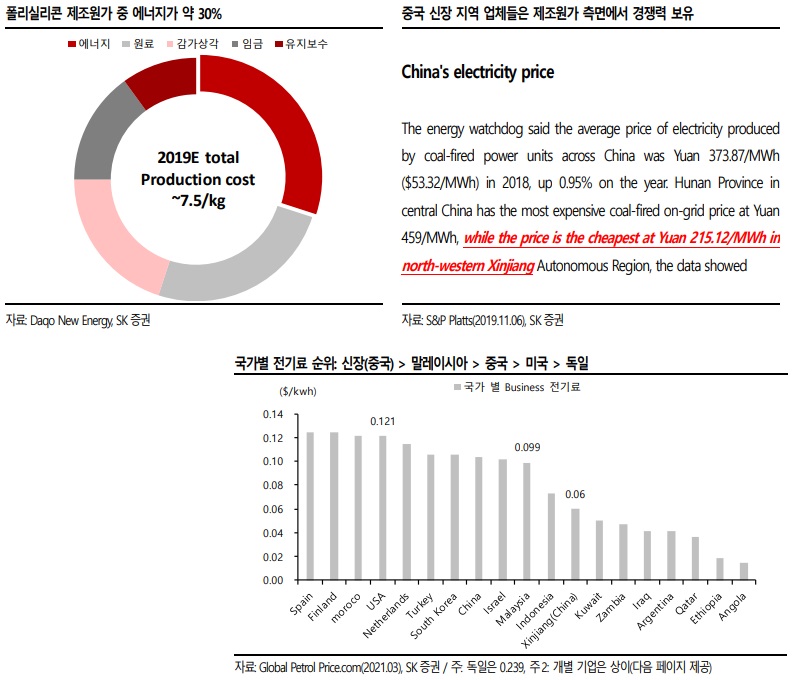

폴리실리콘 제조원가에 있어 ‘전기료’가 가장 큰 부분을 차지한다. Daqo 에서 추정한 에너지 비용 약 30%, 기타 자료들을 참고해도 30~50% 사이를 오고 간다. 즉, 그만큼 생산하는 SITE 의 전기료가 제조 경쟁력에 중요하다. 현재 글로벌 SITE 로는 중국, 말레이시아, 미국, 독일 정도로 판단된다. 그리고 해당 국가들의 전기료는 말레이시아, 중국, 미국 순으로 낮다. 하지만 일부 지역별로는 전기료가 상이하며, 실제로 중국 신장의 전기료는 215.12 위안/Mwh($0.060/kwh)까지 내려가 매우 저렴한 것으로 파악된다.

Daqo New Energy

태양광 폴리실리콘 제조사

kWh

10³Wh를 나타내는 킬로와트시 에너지 단위이다. 1kW의 일률로 1 시간 동안 하는 일의 양에 해당한다.

따라서, 물론 품질 경쟁력 확보 가능하지만 단순 가격 측면(원가 측면)의 경쟁으로 나아가게 된다면 소수의 PEER 로 개편되는 흐름이 지속될 것으로 보인다. 그렇다면 현재 대한민국 기업의 위치는 어떠할까? 대표 기업인 OCI 의 태양광 폴리실리콘 공장은 말레이시아에 위치해 있다. 전기료가 저렴한 중국 신장 지역의 생산능력은 약 23 만톤으로 글로벌 수요(`19 기준 46~48 만톤)에 미달한다. 즉, 나머지 수요를 두고 신장 이외 중국 지역과 비중국(미국, 말레이시아, 독일)의 경쟁이 예상되는데, 말레이시아(OCI)는 미국/독일에 비해 전기료가 저렴해 제조원가 측면의 경쟁력이 확보된다. 기업 단에서 살펴보더라도 독일/미국 기업들 대비해서 제조비용이 저렴한 것으로 파악된다. 제조원가가 모든 것을 설명하진 않지만 경쟁우위임에는 변함없다.

PEER (피어)

동종기업, 즉 같은 산업 내 비슷한 사업구조를 가진 기업.

OCI

동사는 특수화학제품을 생산하는 업체로 1959년에 설립돼 2009년 상호를 동양제철화학에서 현 OCI로 변경함. 동사의 주요 사업부문으로 베이직케미컬 사업 부문, 카본케미컬 사업 부문, 에너지솔루션 사업 부문, 기타 사업 부문이 있음. 2018년 7월 바이오사업본부를 신설하였으며, 자체 투자 또는 합작사를 통한 신약개발 및 원료물질 확보, M&A와 라이선스 인 혹은 파이프라인 개발 등을 통해 신규 수익원을 발굴하고자 활동 중.

출처 : 에프앤가이드

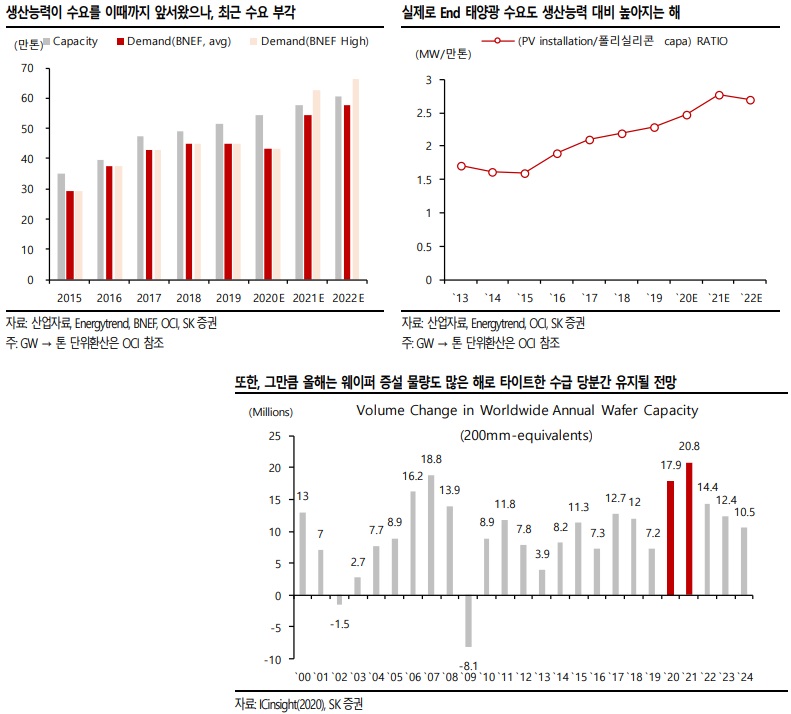

폴리실리콘 시장의 수급은 어떠할까. 폴리실리콘 산업은 기본적으로 이제까지 생산능력이 수요를 앞서는 시장이었다. 다만, 최근 중국 Top Tier 인 GCL-Poly 의 화재, Tongwei 의 홍수 문제 등으로 인해 수급 차질 발생한 이후 펀더멘털한 수요가 강세가 나오고 있다. BNEF 기준 average 전망으로도 이전 대비 수급은 타이트해졌으며 긍정적인 전망치 기준으로는 수요가 생산능력을 앞선다. 또한, 올해는 PV 설치 수요가 폴리실리콘 생산능력 대비 많다. 동시에 wafer 증설도 많은 해로 폴리실리콘 가격 강세는 당분간 유효하다고 판단한다.

GCL-Poly Energy (보리협흠)

중국 최대 태양광 에너지 기업

Tongwei (통웨이)

중국 태양광 패널 모듈 폴리실리콘 제조회사

펀더멘탈 (Fundamental)

해당 기업 또는 해당 산업군에서의 지표들로 해당 기업이 가지고 있는 가치, 즉, 매출, 순이익, 재무건전성 등과 같은 재무제표 상의 지표들과 환율, 금리 등과 같은 거시 경제지표등을 나타낸다.

BNEF (Bloomberg New Energy Finance, 블룸버그 뉴 에너지 파이낸스)

청정 에너지와 탄소시장 분야에 관한 독립적 분석, 데이터, 뉴스를 제공한다.

PV (photovoltaics, 태양광 발전)

햇빛을 직류 전기로 바꾸어 전력을 생산하는 발전 방법이다. 태양광 발전은 여러 개의 태양 전지들이 붙어있는 태양광 패널을 이용한다. 재생가능 에너지에 대한 수요가 증가함에 따라, 태양 전지와 태양광 어레이의 생산도 크게 늘어나고 있는 추세이다.

또 하나 짚고 넘어갈 문제가 있는데, 바로 중국 신장 위구르족 인권문제 발 미국의 수입 금지 조치다. 위구르족 인권 문제는 단기적인 이슈가 아니기에 위 수급 이슈와 다르게 지속적으로 영향을 미칠 확률이 높다. 다음 페이지부터 여파를 점검해보려 한다.

중국 위구르 이슈와 폴리실리콘

골자는 다음과 같다. 중국 신장 지역의 폴리실리콘 생산과정에서 위구르족의 ‘강제노역’이라는 인권탄압이 있었다는 것이다. 결과적으로 미국은 지난 6/23 일 일부 실리카 기반 태양광 제품에 대해 인도 보류 명령을 내린다.

위구르족은 인종적으로는 주로 터키에 거주하는 투르크족으로 알려져 있으며, 지리적 그리고 역사적 사유로 중앙아시아의 문화를 보유하고 있으며 이슬람교의 비율이 상대적으로 높다. 사실, 중국 신장 위구르 자치구에 대한 이슈들은 과거 분리 독립 요구부터 2008 년 유혈 사태까지 긴 역사를 갖고 있다. 더 멀리 가면 1956 년 독립운동까지 이어진다. 즉, 정치학적인 요소들이 이 지역과 민족을 중심으로 뒤섞여 있는데, 최근에는 미-중 갈등이 강제노역을 둘러싼 인권 문제 노출의 도화선이 되었다.

미국과 중국 간의 갈등이 고조되는 가운데 지난 2020 년 6 월 미국에서는 ‘2020 년 위구르 인권정책 법안’이 발의된다. 9 월엔 중국 위구르 자치구 생산 물품 중에서 큰 비중을 차지하는 면화, 그리고 토마토 등에 대한 수입금치 조치 검토를 발표한다. 그리고 올해 1 월 미 국토안보부 산하의 세관국경보호국(CBP)은 면화, 토마토 제품 수입 전면 금지를 발표한다. 참고로 단순 면화와 토마토 그 자체뿐만 아니라 이를 기반으로 가공한 제품 전반에 법안이 적용되었다는 점이 특징이다. 인도보류명령을 통해 억류된 화물들은 생산 과정 상의 문제가 없음을 명백히 입증하지 못하면, 타국으로 다시 수출해야 한다.

CBP (United States Customs and Border Protection, USCBP, 미합중국 관세국경보호청)

미국 국토안보부 산하의 정부 기관이다. 미국 시민 및 영주권자, 그리고 미국을 방문하는 외국인에 대한 출입국관리, 그리고 세관에 대한 업무를 수행한다.

이렇게 되면서 면화 가격은 빠른 상승세를 보였다. 4 월 코로나 여파 등에 크게 가격이 빠진 이후 상승을 하기 시작해 올해 2 월 말까지 큰 폭으로 올라왔다. 커머더티 가격의 상승을 감안하더라도 면화가격은 1 월 이후로 강세를 시현했다. 참고로 CRB commodity INDEX 에서 면화 비중은 약 5% 이다. 중국은 글로벌 전체 면화 공급물량의 20~23%를 차지하고 있는 것으로 알려져 있다. 다만, 중국은 오히려 면화를 수입할 만큼 자국 내에서 소진하는 것이 특징이다. 오히려 곤란한 쪽은 면화를 가공해 미국 등에 수출하는 의류 업계였다. 중국은 글로벌리 가장 큰 의류 수출 국가이다.

커머더티 (commodity, 원자재)

CRB 지수 (CRB Index)

국제 원자재 및 선물 조사회사인 CRB(Commodity Research Bureau)사가 발표하는 지수로 원자재 가격의 국제기준역할을 한다. 곡물, 원유 (WTI), 천연가스, 산업용원자재, 귀금속 등 19개 주요 상품선물 가격을 2005년에 결정된 비중에 따라 산술 평균해 계산한다. 1967년을 기준인 100으로 해서 매일 발표된다. 이 지수가 상승하면 인플레이션을 예고하거나 그 상품의 수요 증가를 의미한다고 해서 `인플레이션 지수'로 불리기도 한다. CRB지수는 NYFE(New York Futures Exchange)부문에 1986년 6월 12일에 선물이, 1988년 10월 28일에 선물옵션계약이 상장되었으며, 가격제한폭이 없다.

폴리실리콘에도 최근 유사한 제재가 발생했다. 6/23 인도보류 명령(WRO)이 떨어진 것이다. Silica-based 제품에 대한 것인데 특정 기업을 지정해서 규제를 가했다.

WRO (Withhold Release Order, 인도보류 명령)

WRO가 발효되면 인권 침해 관련성이 의심되는 선적을 억류할 수 있다.

동시에 미국 상무부는 Hoshine Silicon Industry (Shanshan), Xinjiang Daqo New Energy, Xinjiang East Hope Nonferrous Metals, Xinjiang GCL New Energy Material Technology, XPCC 이상 5 개 기업을 수출 통제 대상에 포함시켰다. 이로써 해당 제품을 수입해와 역수출하는 행위 혹은 자국 내 물자 이동 등이 제한되었다. 이도 동일하게 과정 상에 강제노역이 없었음을 입증해야 정성적인 영업이 가능하다.

호신 실리콘은 폴리실리콘 원료를 생산하는 기업이며 글로벌 실리콘메탈 기준 12% 점유율을 갖고 있다. Daqo, East Hope, Xingjiang GCL New Energy Material Technology(GCL-Poly 자회사)는 폴리실리콘을 판매 중이며, XPCC(Xinjiang Production and Constructing Corps)는 면화 생산 기업이다. 상기 언급한 폴리실리콘 3개 기업은 `20 생산능력 기준 21 만톤으로 글로벌 공급망의 35~40%를 책임지고 있다. 또한 미국은 아직은 몇몇 기업을 선정해 제재를 가하고 있으나, 지난 면화 이슈와 마찬가지로 위구르 자치구 전체를 대상으로 놓고 품목을 silica-based product 로 둔다면 그 범주가 확대될 가능성도 있다.

이렇다보니 OCI 를 포함한 중국 위구르 자치구 외 폴리실리콘 기업들에겐 가격이나 고객처 측면에서 긍정적인 수혜가 예상된다. 다만, 그 정도는 중국의 높은 태양광 밸류체인 점유율을 감안하면 제한될 것으로 판단한다. 뒷단 Wafer 기준으로 북미는 12%를 차지해 앞서 30% 대비 낮으며, 중국 폴리실리콘 물량은 다른 수요처를 찾게 될 확률이 있기 때문이다. 수급 정상화에는 시간이 필요하겠지만 위에서 언급이 되었듯이 非위구르 산 폴리실리콘 제품으로 非중국 지역 수급 충당이 가능하다. 최종 태양광 설치 시장에서도 상황은 동일한 것으로 파악된다. 비 중국에서 소비가 많은 의류 업계와는 다른 양상이다. 따라서 위에서 언급한 펀더멘털한 수급에 오히려 주목할 필요가 있어 보인다. 물론 남아있는 변수도 있다. 추가 변수는 EU 를 비롯한 미국 이외의 국가들이 동일한 정책을 펼치는 경우이다. 실제로 EU 에서도 신장 위구르 인권 문제가 불거지고 있어 여파를 가중시킬 여지는 남아있다.

(3) 셀/모듈

최근 폴리실리콘 수급 이슈로 인해 웨이퍼 가격하게 반등한 추세이다. Multi wafer(156mm) 기준 연초 $0.154/piece 였던 웨이퍼 가격은 두배 가까이 상승한 $0.317/piece 를 기록 중이다. 단기적으로 가격 조정을 받고는 있으나 그 수준은 여전히 높다. 따라서 모듈가격에 충분히 전가되기 전까지는 셀/모듈 생산 업체에게는 부담일 수밖에 없는 구간으로 판단한다.

과거 폴리실리콘의 상승 구간은 (모듈가격/폴리실리콘) – (웨이퍼/폴리실리콘) 상대 가격에서 부담인 구간이었다. 앞서 밝혔듯이 모듈가격은 웨이퍼 가격 조정에도 상대적 가격을 유지했기에 긴 시점에서 가격 전가 충분히 가능하나, 단기적으로는 수익성 확보에 부담일 것으로 판단한다. 또한, 폴리실리콘 강세가 예상보다 길어질 시, 웨이퍼 가격의 상승으로 원재료 부담 구간이 연장될 가능성도 있다.

그리고 앞으로 가격 전가가 충분히 이루어진 후에는 셀/모듈 시장은 상대적으로 원가 경쟁력보다는 기술력 확보(효율개선) 및 수익성 강화가 쟁점이 될 것으로 판단한다. 첫 번째 발전 방향은 위에서 제시한 1) P-type → N-type 이 존재한다. 그리고 지면에서 반사되는 빛까지 흡수하는 2) 양면형 모듈 3) 마지막으로 탠덤 - 페로브스카이트 태양 전지이다.

현시점 미래 방향성으로 초점이 맞추어지는 기술은 탠덤 구조와 페로브스카이트 전지이다. 탠덤(Tandam)은 광흡수층 두 개를 이용해서 받아들일 수 있는 파장 영역을 넓히는 방식이다. 그리고 페로브스카이트는 무기/유기물을 섞은 3 차원 구조 소재로, 자체의 전기전도성이 높고 낮은 온도에서 제작 가능한 것이 특징이지만 그만큼 열에 취약하다. 두 기술을 접목할 시 이론적 Si 셀 효율인 30%를 뛰어넘는 셀 개발이 가능할 것으로 기대되고 있다. 따라서, 셀/모듈 업체의 기술투자는 하나의 관전 포인트이다.

셀/모듈 업체의 첫 번째 경쟁 포인트가 기술력 확보라면, 두 번째 경쟁 포인트는 바로 수익성 강화다. 이는 크게 두 가지 방식으로 정리되는데 밸류체인의 상단인 웨이퍼 혹은 폴리실리콘까지 진출하는 방식과 그 하단인 태양광 발전 비즈니스에 진출하는 것이다. 다만, 이미 Vertical(웨이퍼, 폴리실리콘까지 확보)기업은 시장 내 위치를 견고히 하고 있으며 또다시 저가 경쟁에 뛰어들어야 한다는 점이 리스크 요인이다.

Vertical Integration (수직계열화, 수직적 통합)

미시경제학과 경영 분야에서 한 회사의 공급 사슬이 회사 소유가 되는 것을 말한다. 일반적으로 공급 사슬의 각 구성체는 각기 다른 제품이나 (시장에 특화된) 용역을 생산하며 제품은 공통의 요구를 충족하기 위해 병합된다. 이 용어는 수평적 통합과는 반대되는 표현이다.

반면에 상대적으로 기회가 열려있는 부분이 태양광 발전에 대한 내용인데 최근 태양광 제조 업체들도 발전 및 서비스 사업에 진출하는 양상이다. 우리나라에선 한화큐셀이 관련 시장에 진출했으며 그 외에도 Risen energy 이 관련 시장에 진출했다. 앞으로도 셀/모듈 업체들의 각자의 수익성 확보를 위한 밸류체인 확장세가 기대된다.

한화큐셀

한화솔루션 큐셀부문은 글로벌 태양광 토털 솔루션 기업입니다. 태양광 발전의 미드스트림에 해당하는 셀·모듈 생산부터 개인 주택·상업 시설·대형 발전소에 이르는 다운스트림 분야의 솔루션을 보유하고 있으며 한화케미칼의 폴리실리콘 사업과 함께 한화그룹의 태양광 사업 수직계열화 시너지에 기여하고 있습니다.

Risen Energy (라이젠 에너지)

중국의 태양광 셀, 모듈 전문기업

결론적으로 셀/모듈업체 중에서도 선행 투자가 지속되는 기업 및 밸류체인 확장을 통한 수익성 제고가 가능해 상대적 메리트가 부여될 것으로 판단한다.

21/07/05 SK증권 Analyst 박한샘

마치며

태양광과 풍력이 신재생에너지의 양대산맥이 될 것이라 말씀하시며 그중 태양광을 분석해 주셨네요. 생산과정이나 최근 위구르족 사태까지 짚어주셔서 이해에 도움이 많이 되었던 것 같습니다. 최근 관심이 많이 줄어든 모습인데 '탠덤 - 페로브스카이트 태양 전지 상용화'나 '정부 정책' 등이 나와줘야 다시 관심을 끌 수 있지 않을까 생각해보게 되네요. 끝으로 OCI와 한화솔루션을 언급하셨으니 참고 바랍니다.

감사합니다. 오늘도 많이 배우고 갑니다.😊

'리포트 > 에너지ㆍ화학' 카테고리의 다른 글

| (리포트 뜯어보기)[포스코케미칼] 배터리 모멘텀은 여전히 유효 (0) | 2021.08.24 |

|---|---|

| (리포트 뜯어보기)[LG화학] 변하지 않을 성장 스토리 (0) | 2021.08.02 |

| (리포트 뜯어보기)[SK이노베이션] Story Day 후기: 긍정 > 부정 (0) | 2021.07.02 |

| (리포트 뜯어보기) 정유/화학/신소재: 뼛속보다 잇속 Vol.1 (1) | 2021.06.26 |

| (리포트 뜯어보기)[에코프로에이치엔] 감히 평가할 수 없는 환경에 대한 가치 (0) | 2021.06.24 |