2022. 2. 20. 08:00ㆍ리포트/철강ㆍ비철

안녕하세요. 케이입니다.

방문해 주셔서 감사합니다.😊

2022년 철강금속업의 국내 철강업체 할인 요인 3가지가 개선되며 재평가를 기대한 산업리포트입니다.

아래 링크 클릭 시 해당 위치로 이동합니다.

IV. Change 2: 탄소중립시대, 제2의 산업혁명

V. Change 3: 새로운 가치평가의 기준이 될 미래 투자

II. 2022년 철강/비철금속 시장 전망

2022 년 국내 철강 산업 전망

2022년 국내 철강 산업을 주요 변수별로 구분하여 전망한다.

- P(↘): 원재료 가격 하락을 반영하여 점진 약세 예상. 중국 공급 늘어날 하반기 주목

- Q(↗): 국내 수요 호조, 중국 철강재 수출 제한으로 국내 철강재 판매량 상승 예상

- C(↘): 철광석, 원료탄은 수급 안정화 바탕으로 약세, 스크랩은 점진적인 상승 전망

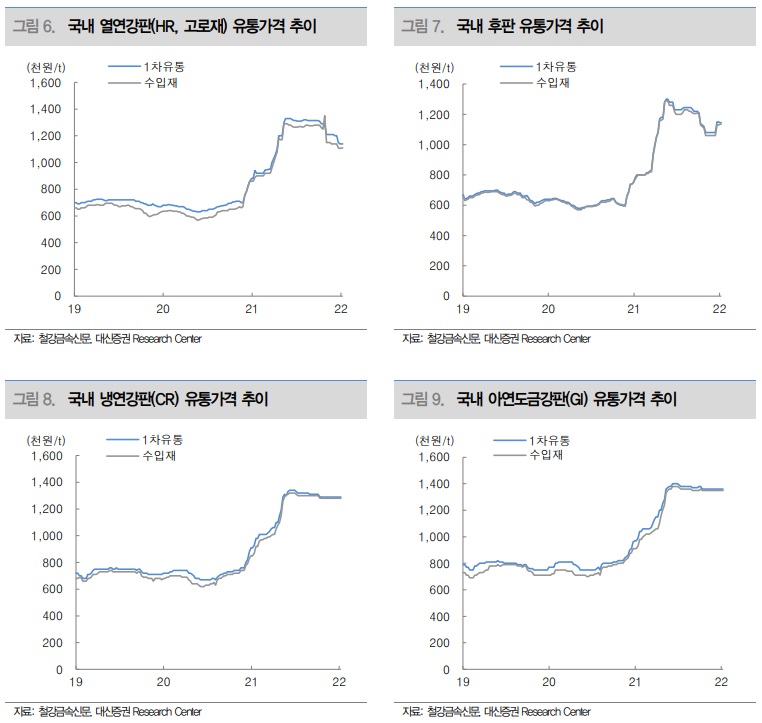

P (Price, 판매가격)

Q (Quantity, 판매량)

C (Cost, 판매비용)

원료탄 (coking coal, metallurgical coal)

유연탄은 산업이용에 따라 연료탄과 원료탄으로 구분된다. 원료탄은 일반적으로 제철용 등 석탄화학원료로 사용된다.

스크랩 (Scrap)

(공업) 금속류 물품이 수명을 다한 경우, 재활용을 위한 처리에 들어가는 것, 혹은 그러한 금속.

2022년 철강재 판매가격은 전년 대비 원가 하락을 반영하여 약세가 불가피하다고 판단되며, 기존 원재료 재고로 인해 상반기 실적에는 롤마진 악화가 반영될 수 있다고 판단한다. 하지만 국내 전방 산업은 가전을 제외한 건설, 자동차, 조선, 기계 등 대부분에서 수요가 전년대비 늘어날 것으로 전망되어 수익성 방어에 도움이 될 것이다. 전년 대비 일부 감익은 감안해야겠지만 우려했던 피크아웃 대비 견조한 실적을 이어갈 전망이다.

롤마진 (Roll margin)

톤당 철근(철강) 판매가에서 철광석, 원재료 등의 원재료 가격을 뺀 값으로, 통상 철강사 수익성을 파악하는 지표로 쓰인다.

전방산업

- 전방산업: 어떤 재료나 소재 따위를 이용하여 특정 제품을 생산하거나 판매하는 산업을 통틀어 이르는 말. 최종 소비자가 주로 접하는 업종.

- 후방산업: 특정 제품의 재료나 소재 따위를 생산·판매하는 산업을 통틀어 이르는 말. 제품 소재를 주로 만드는 업종.

피크아웃 (Peak-Out)

정점을 찍고 내려온다는 뜻

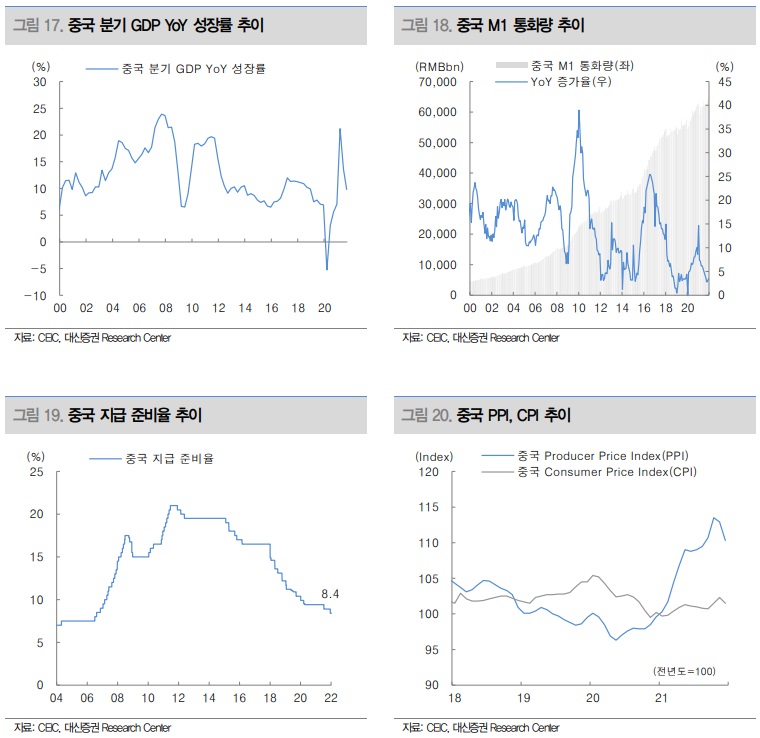

글로벌 수요: 코로나19 변이 확산 여부, 중국 건설 경기 반응 관측 필요

2022년 실물경제는 With 코로나 시대로 진행되며 정상화되는 흐름을 보일 가능성이 높으며, 조강 수요 역시 중국을 제외한 국가들에서 여전히 견조한 수요 증가가 나타날 것으로 예측한다. 다만 조강 수요 측면에서 고려해야 하는 주요 변수는 1) 코로나19 변이바이러스 확산 여부와 2) 중국 부동산 규제 정책에 따른 중국 건설 경기 반응 등 크게 두 가지가 있다고 판단한다.

위드(with) 코로나

확진자 대신 치명률 중심으로 방역체계를 전환한다는 의미다. 코로나19와 공존한다는 뜻.

조강 생산량 (Crude steel production)

쇳물 생산량을 의미하며, 조강생산량이 가장 상공정이기 때문에 각 업체별 또는 국가별 생산량의 기준이 된다.

당초 2022년은 백신 접종 효과를 바탕으로 리오프닝이 기대되었던 시기였다. 하지만 11월부터 오미크론 변이 확산으로 인해 주요 국가들이 다시 격리조치를 실시하고 일부 생산시설에 대해 락다운을 검토하면서 다소 예상했던 그림과 달라지고 있다. 리오프닝 기대감이 꺾인 것도 문제지만, 금융시장이 인플레이션을 경계하여 코로나 발생 초기와는 달리 테이퍼링을 적극적으로 검토하고 있어 실물경제 악화 시 반등의 계기를 쉽게 마련하기 어렵다. 금융시장이 보수적인 기조를 보인다면 실물경제 역시 회복이 더딘 모습을 보일 수밖에 없어, 2022년에도 코로나19 변이 확산 영향이 커진다면 글로벌 조강 수요측면에서는 불리한 환경이 조성되며 부진의 기간도 길어질 수 있다.

리오프닝 (Reopening)

경제활동 재개

인플레이션 (inflation, 물가상승)

한 국가의 재화와 용역 가격 등의 전반적인 물가가 지속적으로 상승하는 경제상태를 말한다. 이는 동시에 해당 국가의 통화가치 하락과 구매력의 약화 현상을 가져온다. 인플레이션의 주요 원인으로는 유통되는 통화공급의 증가 등이 있으며, 구체적인 원인을 바라보는 관점은 경제학파별로 차이가 있다. 또, 인플레이션은 통화의 팽창뿐 아니라 소비자 투자, 재정지출 등 수요 확대에 의하여 생긴다. 이것은 그러한 부문에서의 초과수요를 통하여 물가의 상승이 촉진되기 때문이다. 인플레이션율을 결정하는 중요한 지표 중의 하나는 종합물가지수(소비자종합물가지수)이다. 이것이 단위 시간당 얼마나 변하는지가 인플레이션이 결정되는 요소이다.

인플레이션은 경제에 여러 가지 방향으로 긍정적 혹은 부정적인 영향을 준다. 인플레이션의 부정적인 영향으로는 돈을 저축하는 것에 대한 기회비용이 증가한다는 것이 있다. 미래의 인플레이션 증가의 불확실성은 투자 및 저축의욕을 저하시킬 수 있다. 그리고 인플레이션율이 충분히 높다면 소비자들이 물가상승에 대비하여 생필품을 비축(사재기)할 것이기 때문에 물자 부족 현상이 발생할 것이다. 인플레이션의 긍정적인 영향으로는 중앙은행이 실질 금리를 조정할 수 있도록 보장함(경기 침체를 완화하기 위함)과 동시에 비 화폐 자본 프로젝트에 대한 투자를 장려한다는 것이다.

테이퍼링 (tapering)

정부가 경제 위기에 대처하기 위해 취했던 양적 완화의 규모를 점진적으로 축소해 나가는 것을 말한다. 출구 전략의 일종이다. 사전적 의미에서 테이퍼링(tapering)은 "점점 가늘어지다", "끝이 뾰족해지다"라는 뜻이다. 테이퍼링이라는 용어는 2013년 5월 23일 벤 버냉키 미국 연방 준비 제도 의장이 의회 증언 도중에 언급하면서 유명한 말이 되었다.

정부는 경제 위기에 대처하기 위해 이자율을 낮추고 채권을 매입하는 등의 방법으로 시장에 통화량을 증가시키는 정책을 취한다. 이러한 양적 완화 정책이 어느 정도 효과를 달성하여 경제가 회복되기 시작할 때, 정부는 출구 전략의 일환으로서 그동안 매입하던 채권의 규모를 점진적으로 축소하는 정책을 취하는데, 이것이 테이퍼링이다. 그런 점에서 테이퍼링은 '양적 완화 축소'라고 해석할 수 있다. 테이퍼링은 출구 전략의 일종이지만 출구 전략과 동일한 의미는 아니다. 정부는 출구 전략을 시행하기 위해 채권 매입 규모를 축소하는 테이퍼링 정책 이외에도 은행 이자율을 올리는 등 다른 방법으로도 통화량을 축소할 수 있다.

한편, 중국 정부는 2021년 12월 중앙경제공작회의에서 ‘주택은 투기용이 아니다’라는 점을 강조하며 부동산 시장 규제 기조는 이어간다는 방침을 재확인했으나, ‘안정’을 우선하면서도 ‘진전’을 위해 재정지출 확대 및 통화정책을 완화할 것을 시사하며 미국, 유럽 등 선진국과는 다른 노선을 택했다. 중국 철강 내수가 우려했던 것보다 견조할 수 있는 배경이 될 것이며, 글로벌 철강 가격의 하방압력도 완화될 수 있다.

중앙경제공작회의

중국의 연중 최고 경제 업무 회의.

당초 기대했던대로 글로벌 경제 정상화 및 실물투자 증가가 나타날 가능성이 높지만, 악재 역시 상존하고 있어 미래를 예단하기 어려운 상황이라고 정리할 수 있다.

국내 수요: 전체적으로 성장 예상

2022년 국내 철강재 수요는 전반적으로 2021년보다 성장세가 나타날 것으로 판단되고 있으며, 일부 변수는 있으나 흐름을 깰 정도는 아니라고 판단한다.

[건설]

국내 건설시장은 대선을 앞두고 다소 불확실성이 늘어난 상황이나, 여야 모두 부동산 가격을 잡기 위한 방안으로 ‘주택공급 확대’에 공감하고 있다. 대형건설사 수주잔고가 역대 최대치에 근접한 가운데, 그동안 수도권 정비사업 분양에 억제기로 작용했던 분양가상한제 등 규제도 완화될 가능성이 높아 사업 추진에 탄력이 붙을 전망이다. 철근 및 H형강 수요의 증가가 기대되는 가운데, 광주 붕괴사고 발생으로 인해 동계 건설 안전지침이 강화될 가능성이 높아져 봉형강 수요의 계절 변동성은 더 확대될 수 있다.

분양가상한제

주택을 분양할 때 택지비(땅값)와 건축비(공사비)에 건설업체의 적정 이윤을 보탠 분양가격을 산정해 그 가격 이하로 분양하도록 정한 제도다.

형강 (形鋼)

H형, L형 등 일정한 단면 모양으로 미리 성형된 긴 강철의 총칭이다. 단면이 원형 또는 각형의 공단면인 것은 강관이라고 한다. 주로 토목, 건축용 기둥이나 들보, 기초 말뚝과 기계 제품 등에 사용된다. 단면의 형태에 따라 다양한 형강이 있고, 역학적 합리성과 사용 목적에 따라 가려 쓴다.

봉형강

압연공정을 통해 막대기 또는 일정한 모양의 단면을 지닌 형태의 철강제품으로 철근, 형강 등 종류가 다양하다.

[조선]

국내 조선업은 2020년 하반기부터 시작된 컨테이너선, LNG선 수주 호조를 바탕으로 2023년까지의 수주잔고가 충분하게 채워진 상태이며, 2022년은 건조선박 증가로 예년 대비 후판 수요가 많이 늘어날 수 있는 해다. 최근 발표된 한국조선해양 자회사 3사의 2022년 매출 목표가 18.4조원(2021년 매출목표 15.6조원)으로 시장 예상치 대비 공격적으로 산정되면서, 연내 건조 작업물량이 상당히 많이 늘어날 수 있을 전망이다. 인도 계획상 조선사들의 매출량이 급증할 시기는 2023년이며, 높아진 선가에도 선박 발주 수요가 견조한 상태를 유지하고 있어 후판 수요는 꾸준히 좋을 것으로 판단한다. 여전히 원재료 가격이 높은 수준에 있어 2022년 상반기 후판 가격협상은 높은 판매가격을 유지하고자 하는 철강사의 의지가 관철될 가능성이 높다고 예상된다.

한국조선해양

지주회사로 다른 회사를 지배함과 동시에 미래기술사업 등을 영위하고 있으며, 주요 종속회사로는 현대중공업, 현대삼호중공업, 현대미포조선 등이 있음. 현대미포조선, 현대삼호중공업, Hyundai-Vinashin Shipyard 등 종속기업을 포함하여 조선부문에서 선도적인 지위를 유지하고 있음. 매출은 조선 85.45%, 엔진기계 4.66%, 해양플랜트 4.30% 등으로 이루어져 있음.

출처 : 에프앤가이드

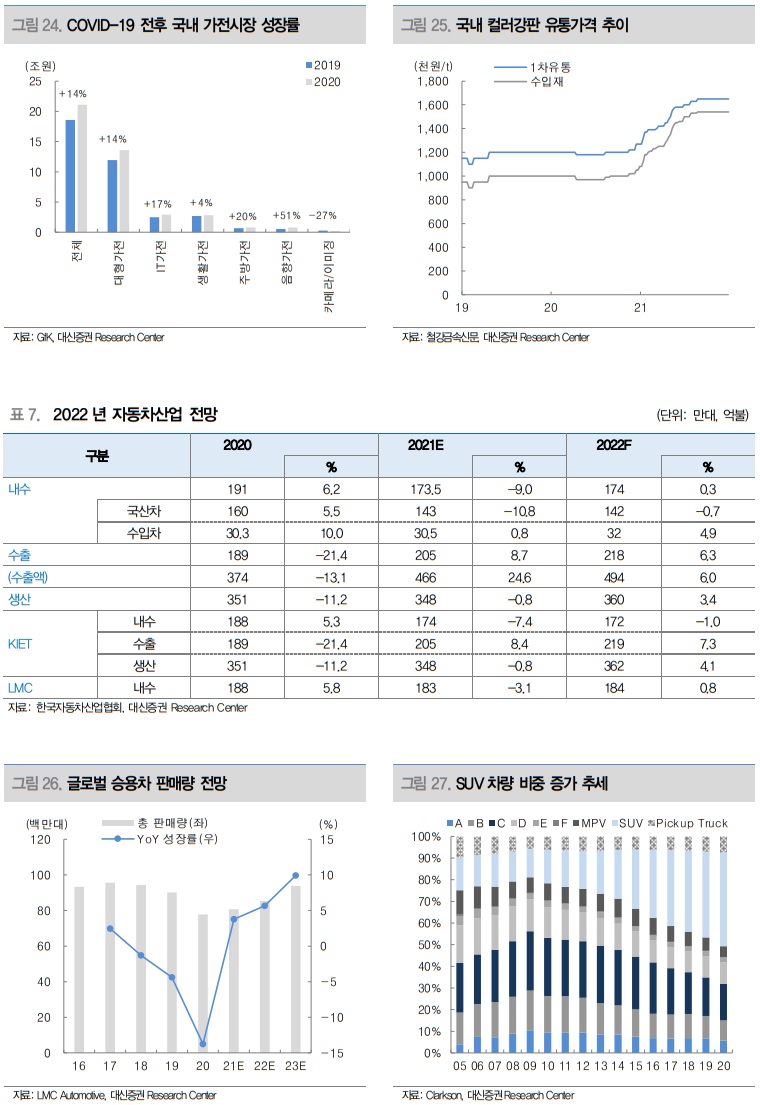

[가전]

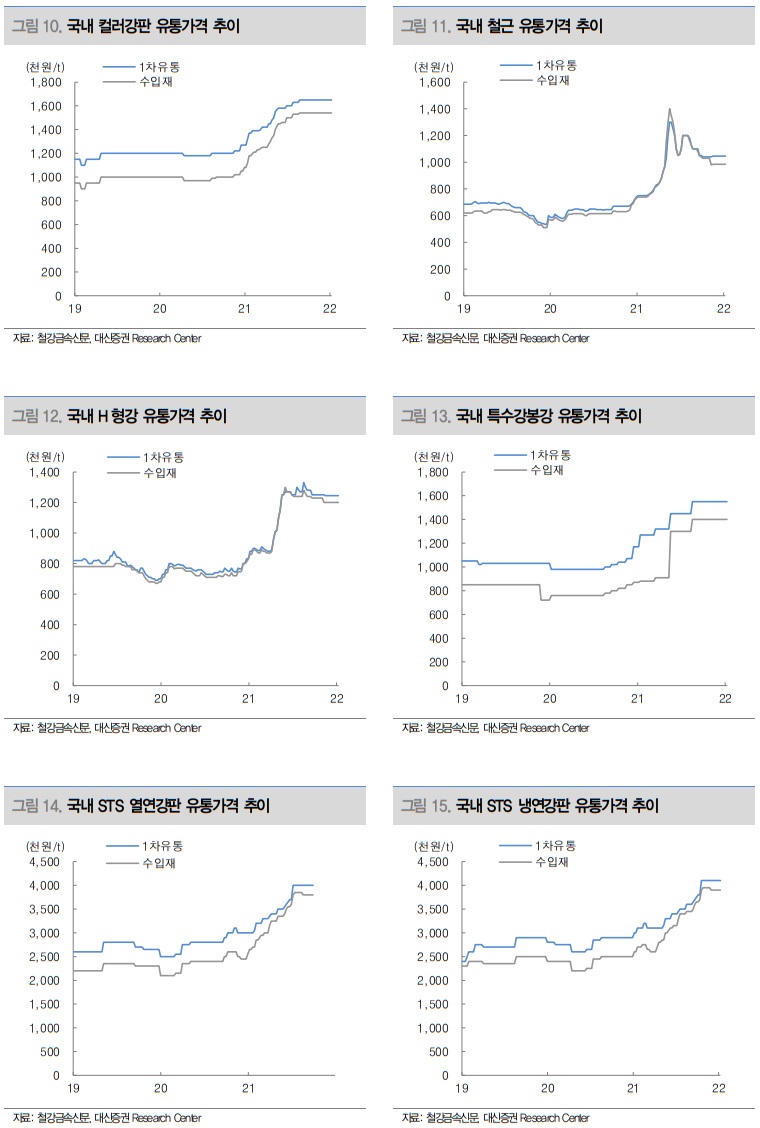

가전은 코로나19 팬데믹 기간동안 ‘집콕’ 수요 효과를 바탕으로 수요 호조를 보여왔고, 냉연강판 및 컬러강판 가격도 2021년 3분기까지 가파른 상승세를 보이며 연초 대비 각각 +51.1%, +35.2% 상승이 나타났다. 다만, 2022년 수요는 펜트업 효과 소멸로 역성장 가능성에 무게를 두고 있다. 이미 2021년 4분기부터 내수시장 백색가전 수요 위축이 관찰되고 있는 가운데, 북미시장은 교체 사이클 시기 도래로 수요가 견조할 수 있다는 관측이 제기되고 있어 급격한 하락은 제한적일 것으로 보인다.

팬데믹 (pandemic, 세계적 대유행)

전염병이나 감염병이 범지구적으로 유행하는 것이다. 이러한 병은 여러 대륙으로 퍼지며, 심지어는 전 지구적으로 퍼진다. 다만 감기와 같이 많은 사람들이 인정한 광범위적 발병 질환은 일단은 범유행병에 해당하지 않으며 이는 풍토병(엔데믹)으로 일컬어진다 또한, 인플루엔자 범유행 중 계절 독감도 범유행에 포함하지 않는다. 역사적인 대규모 범유행은 천연두와 결핵이 있었다. 최근의 범유행적 전염병에는 인간면역결핍 바이러스(HIV)와 2009년 인플루엔자 범유행, 그리고 코로나바이러스감염증-19(COVID-19) 범유행이 있다.

냉연강판 (Cold Rolled Steel, CR)

열연강판을 소재로 상온에서 냉간압연한 비교적 얇은 강판으로, 열연코일에 비해 표면이 미려하고 가공성이 우수한 특성을 가지고 있다. 냉연제품은 주로 자동차, 가전제품, 건축자재용으로 사용되고 있으며, 각종 도금강판의 중간소재로 사용되는 등 산업 전반에 걸쳐 다양하게 활용되고 있다.

컬러강판

강판 소재에 도료로 도장하거나 필름 등을 부착한 제품이다. 일반 철강재보다 t당 가격이 2배가량 비싸지만, 다양한 색상은 물론 대리석이나 나무 등 소재의 무늬와 질감까지 구현할 수 있어 고급 가전제품과 건축 내외장재로 주로 쓰인다.

펜트업 효과 (Pent-up effect)

억눌렸던 수요가 급속도로 살아나는 현상을 뜻한다.

백색가전

냉장고·세탁기·식기세척기 등 청결을 중시하는 가전제품을 뜻하는 용어다. 일반적으로 주방에서 사용하는 가전제품을 뜻한다. 과거 GE사가 냉장고·세탁기·에어컨·전자레인지 등은 백색으로 통일하고, TV 등 오디오·비디오 제품은 갈색으로 통일해 각각 백색, 갈색 가전으로 불리기 시작했다.

[자동차]

자동차는 2021년에는 차량용 반도체 공급차질로 인해 생산 병목현상이 나타나면서 강한 시장수요에 대응하지 못하는 모습이 나타났다. 2022년은 반도체 공급이슈가 점차 완화되며 글로벌 판매량이 개선될 것으로 보인다. 현대차그룹은 2022년 글로벌 판매 계획을 747.3만대(+12.1% yoy)로 제시하면서 양호한 수요가 이어지는 가운데 공급망 개선을 통한 판매량 증가를 염두에 두고 있다. 그러나 연초 발생한 중국 2대 파운드리업체인 화홍반도체의 화재 및 정전사고로 인해 반도체 공급망이 다시 타이트해지는 모습이 나타나 단기 공급난 이슈 해소를 기대하기는 어렵다. 하반기로 갈수록 생산차질 완화 효과가 나타나며 판매량 측면에서 유의미한 개선이 나타날 것으로 보인다.

병목(bottleneck) 현상

전체 시스템의 성능이나 용량이 하나의 구성 요소로 인해 제한을 받는 현상을 말한다. "병목"이라는 용어는 물이 병 밖으로 빠져나갈 때 병의 몸통보다 병의 목부분의 내부 지름이 좁아서 물이 상대적으로 천천히 쏟아지는 것에 비유한 것이다.

현대자동차그룹 (Hyundai Motor Group)

현대자동차와 기아를 주력 계열사로 두고 있는 자동차 산업 중심의 대규모 기업군이다.

yoy (Year on Year)

전년 대비 증감률

파운드리 (fab, foundry, semiconductor fabrication plant)

반도체산업에서 외부 업체가 설계한 반도체 제품을 위탁받아 생산·공급하는, 공장을 가진 전문 생산 업체를 지칭한다. 반대 개념으로, 공장이 없이 파운드리에 위탁생산만을 하는 방식을 팹리스 생산이라고 한다.

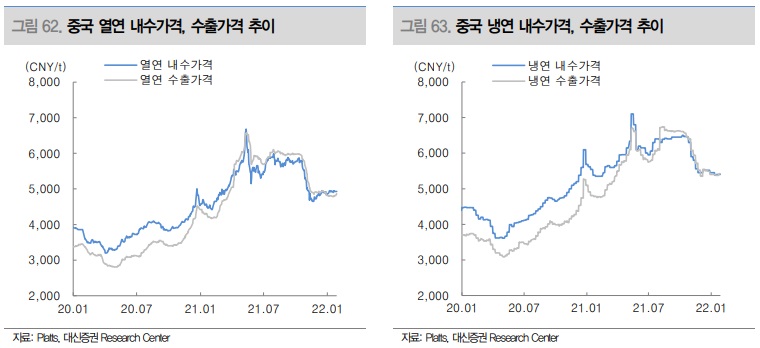

글로벌 공급: 쉬어갈 중국의 상반기 생산량. 하반기 생산량 상승폭에 초점

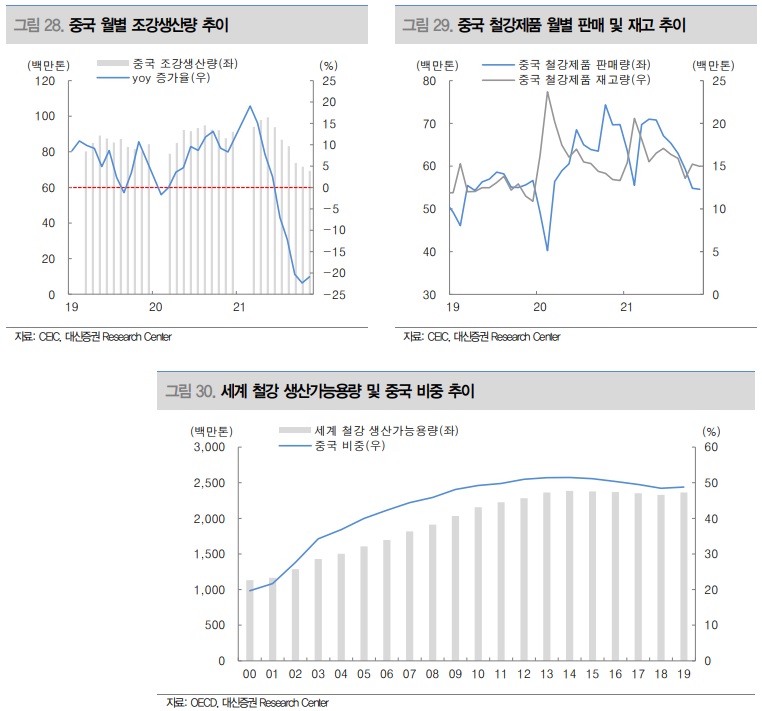

2022년 중국의 조강생산량은 전년 생산량을 기준으로 생산규모를 유지하는 정책이 다시 한번 이어질 것으로 판단한다. 수출증치세 환급 폐지로 인해 중국 철강산업의 수출시장이 과거 대비 감소세로 전환될 예정이고, 내수시장 역시 중국 정부가 2022년 안정을 우선하면서도 성장을 놓치지 않기 위해 재정·통화정책 완화 가능성을 시사했지만 인플레이션이 심화될 수 있어 속도 조절에 나설 공산이 크다. 수요의 불확실성이 커진 상태에서 조강 생산은 전년 규모에서 보합세에 그칠 가능성이 높다.

수출증치세 환급

중국 철강기업이 수출할 때 품목별로 13%의 부가가치세를 내고 이후 다시 정부로부터 다시 환급을 받는 제도다. 중국의 철강 공급과잉으로 인해 수출을 장려하기 위해 활용돼 왔다.

베이징올림픽이 개최되는 1분기까지는 2021년 하반기 수준의 생산량 감축을 이어갈 것으로 보이며, 3월에 개최될 양회를 기점으로 다시 생산량을 증가시킬 것으로 예상한다. 중국의 하반기는 상반기 강도 높은 조강 감산 기조 이후 생산량을 늘리게 되는 시기로 예상되는 만큼 월별 생산 증가폭에 초점을 맞추어야 할 필요가 있다. 중국의 하반기 수요상승을 바탕으로 내수가격이 올라오면서 글로벌 철강재 가격 상승으로 이어지는 그림을 기대할 수 있겠으나, 수요 이상의 공급과잉이 나타날 경우 과잉물량을 수출로 밀어낼 수 밖에 없어 글로벌 및 국내 철강재 가격의 하락폭이 커질 가능성도 배제할 수 없다.

국내 공급: 중국 영향력 축소

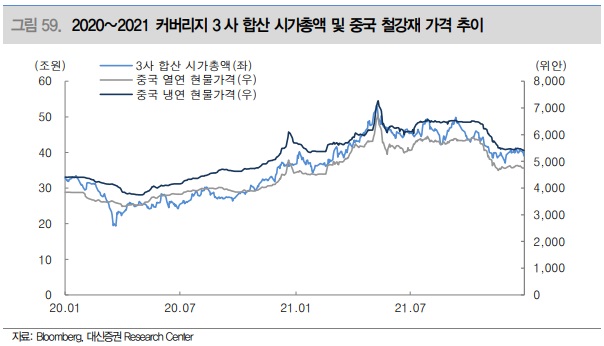

국내 철강사 투심을 결정하는 변수 중 절대적인 요인을 하나 뽑으라면 중국 철강재 가격 변동이었다. 글로벌 시장으로의 중국 철강재 유입량이 많아 중국 가격이 글로벌 철강가격의 선제 지표 역할을 하는 동시에, 한국의 지리적 위치 여건상 중국산 수입 비중이 가장 높아 경쟁제품인 국내 철강재 가격과 동행성이 높았기 때문이다. 하지만 중국 철강재 가격이 국내 철강시장에 미치는 영향은 과거 대비 축소될 가능성이 높아 보인다.

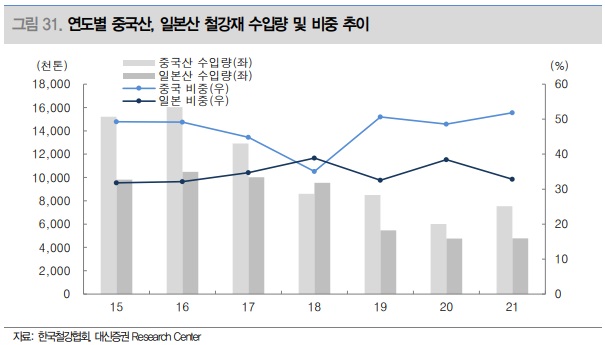

2021년 2차례에 걸친 중국 수출증치세 환급 폐지 이후 수출가격과 내수가격 간 괴리는 많이 좁혀진 상황이며, 추가로 중국은 수출 관세까지 인상할 조짐이다. 중국 내 수요를 만족하는 선에서 수출을 위한 추가 생산은 원치 않는다는 중국 정부의 의도는 분명하다. 필요 이상의 생산을 중단함으로써 탄소배출을 저감 할 수 있을 뿐만 아니라 수출 유인을 제거함으로써 자국 내 철강 축적량도 증가시키는 방향으로 짐작된다. 국내로의 중국산 철강재 유입은 과거 대비 줄어들 예정이며 가격 인하 영향력도 제한적일 것이다.

일본산 철강재도 2020년 도쿄올림픽 연기 영향으로 일시적으로 국내가격 대비 낮게 유입되었으나 2021년에는 이미 정상화된 상황으로 가격 측면에서 수입할 유인이 크지 않다. 더군다나 일본은 코로나 발생환자 수가 급감하며 2022년 경제 가동 시기가 빠를 것으로 예상되는 국가이다. 실물경제 회복구간에서 자국 내 철강 수요 증가를 감당해야하므로 수출물량을 늘리기는 어려울 것으로 판단한다.

한국의 연간 외국산 철강재 수입량은 2016년 3억 2,618만톤 이후 지속적으로 감소하여 2020년 1억 2,386만톤을 기록한 이후 2021년 수요 반등효과로 1억 4,545만톤으로 소폭 증가한 상태이다. 2022년 전방시장 수요가 전년대비 더 좋아질 것으로 예상되어 국내 조강생산은 늘어날 전망이나 외국산 공급여건이 좋다고 볼 수 없어, 연간 수급이 타이트하게 유지될 수 있다고 판단한다.

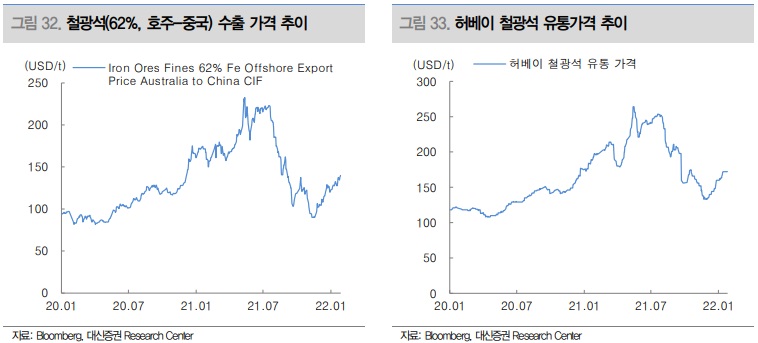

철광석: 추가 급락 가능성은 제한적, 약보합세 예상

2021년 철광석 가격의 등락에는 복합적인 이유가 있었으나 중국의 영향력이 가장 컸다. 브라질, 호주 주요 광산업체들이 철광석 생산량 조절에 나선 것에 반해 글로벌 경기 회복이 시작되며 철강 수요가 늘어났고, 특히 상반기까지는 중국이 조강생산량을 크게 늘리는 흐름을 보이면서 5월 철광석 가격이 톤당 232.5달러까지 크게 상승하였다. 하지만 중국이 원자재 투기수요를 차단하고, 연간 조강 생산량을 지난해 수준으로 맞출 것을 철강업체에 지시한 이후 하반기 수요 부진을 경계하면서 철광석 가격은 90달러로 내려가는 급격한 하락을 경험했다.

2022년 철광석 평균 가격은 톤당 127달러(-21.4% yoy)를 예상한다. 당초 올해 철광석 가격 전망은 수요 대비 주요 광산 공급 증가로 인해 수급상 하락할 가능성이 높다고 점쳐졌었다. 다만 최근 광산업체들이 발표하는 2022년 생산계획이 보수적인 편으로, 발레(Vale)의 2022년 철광석 생산계획은 3.2억톤~3.35억톤(2021년 3.2억톤, +2.3% yoy)으로 시장 전망치(3.46억톤) 대비 낮으며, 호주 리오틴토(Rio Tinto) 역시 3.2억톤~3.35억톤(2021년 3.22억톤, +1.7% yoy)으로 증가폭이 크지 않다.

발리 (Vale)

브라질의 채광 기업으로 세계에서 두 번째로 크며, 물류 사업도 벌이고 있다. 철광석 생산 규모는 세계 최대이며, 니켈 생산은 러시아의 MMC 노릴스크 니켈에 이어 두 번째이다. 망가니즈, 합금철, 구리, 보크사이트, 염화 칼륨, 고령석 등도 생산한다.

리오 틴토 그룹 (Rio Tinto Group)

1873년에 최초로 설립된 다국적 광산 및 자원업체이다.

WorldSteel에 따르면 2022년 중국의 조강 수요는 2021년 수준을 유지할 것으로 예측되고 있으나, 글로벌 조강 수요는 +2.2% yoy 추가 성장이 예상되고 있다. 그리고 최근 중국이 중앙경제공작회의를 통해 2022년 전략으로 안정 속 진전 도모를 발표했기 때문에 충분한 실물 투자가 예상되어 중국의 수요 성장 가능성도 높아졌다. 보수적인 관점에서 주요 광산업체 공급 증가를 가정하여 약보합세가 타당하다고 예상하나, 광산업체들의 수익성 확보를 위한 생산량 조절과 중국의 하반기 완화정책 강도를 감안하면 가격을 지지할 수 있는 근거도 충분하다.

World Steel Association (세계철강협회)

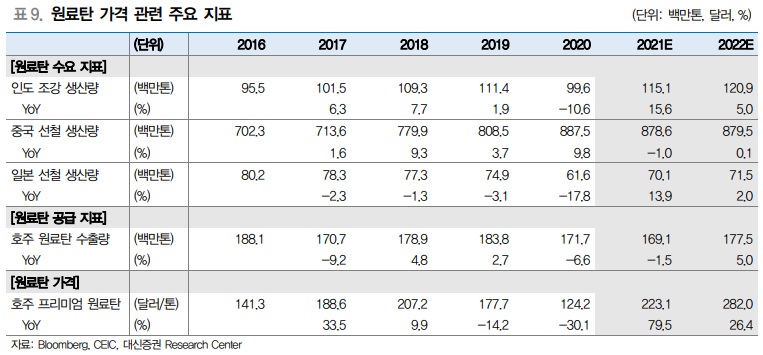

원료탄: 공급처 다변화되며 하향 안정화 전망

2021년 철강 가격의 상승랠리 및 높은 가격 레벨에서의 안정화의 주요 동인은 원료탄 가격이었다. 일반적으로 철광석과 원료탄 가격이 비슷한 흐름을 보였던 과거에 반해 2021년은 디커플링이 두드러졌던 한 해라고 볼 수 있다. 상이한 모습을 보였던 중국-호주 무역분쟁으로 인해 이례적인 석탄 수급난을 겪었기 때문으로 볼 수 있다.

랠리 (Rally)

주가 또는 지수 등이 일정 기간 동안 상승세가 유지되는 것을 뜻한다.

디커플링 (Decoupling)

함께 움직인다는 뜻의 Coupling(동조화)과 반대되는 개념으로 '탈(脫)동조화'를 의미한다.

원료탄 가격은 중국 감산 선언 이후 가격이 급격히 떨어진 철광석과는 대조적으로 하반기에도 수급이 타이트한 모습을 보이며 상승을 지속했다. 석탄의 주요 수입국이자 화력발전 비중이 높은 중국이 전력난을 겪으며 석탄 단기 수요가 늘어난데 반해, 중국-호주 갈등으로 인한 수입 제한, 대체 공급선 확보 차질 등으로 공급이 적시에 충분히 이루어지지 않으며 석탄 가격 랠리가 이어졌다. 연료탄과 함께 원료탄 역시 가격이 함께 상승이 이어지며 철광석 가격의 급락에도 불구하고 철강 가격을 지지하는 근거가 되었다. 국내 철강사들의 수입비중이 가장 높은 호주산 원료탄 가격은 11월 연중 최고치인 톤당 403달러까지 오른 뒤 하락하여 연말 357달러로 마감하였다.

연료탄 (thermal coal)

유연탄은 산업이용에 따라 연료탄과 원료탄으로 구분된다. 연료탄은 발전용 등 에너지 연료로 사용된다.

2022년 원료탄(FOB 호주 프리미엄 기준) 평균 가격은 톤당 282달러(+26.4% yoy)를 예상한다. 최대 수요처인 중국의 석탄 공급망 안정화에 따른 원료탄 가격의 하방 가능성이 높아졌다. 최근 호주 강우, 인도네시아 석탄 수출금지 발표 영향으로 수급차질이 나타나면서 원료탄 가격이 상승하고 있으나, 장기간 지속될 이슈로 보지는 않으며 2분기 이후 재차 하락할 가능성을 높게 보고 있다. 최대 수요처인 중국이 폐광산 생산 재개, 호주석탄 수입 재개, 몽골탄 수입 확대 등으로 공급망 안정화 정책을 실시하면서 전년대비 초과수요 폭이 축소되었고, 이에 따라 가격도 하향 안정화가 될 것으로 예상한다.

FOB 호주 프리미엄 (Australian Premium Price, Hard Coking Coal FOB)

호주 현물가격

스크랩: 중요도 올라가는 자원, 지속 상승이 타당

스크랩 가격 역시 2021년 강한 상승세를 보였던 원재료이다. 2021년 연간 국내 스크랩 가격은 생철 기준 +55.6%, 중량 기준 +45.2% 상승하면서 경쟁원료인 철광석 대비해서 하반기에도 견조한 상승세를 보였다. 스크랩 가격이 철광석과의 디커플링이 발생했던 것은 역시 탈탄소 기조 흐름에서 이해할 수 있다.

철 스크랩은 이미 몇몇 국가들에서는 중요한 전략자원으로 취급받고 있으며 필요 이상의 수출을 제한하고 있기 때문에 과거 대비 수급이 점점 타이트해질 것으로 예상된다. 특히 중국이 철 스크랩 수입관세를 폐지하고, 주변국으로부터 적극적으로 스크랩 물량을 빨아들이고 있다. 철강사들의 2030년까지의 탄소 배출 저감을 위한 가정에 조강 효율을 올리는 것 외에 스크랩 비중이 늘어나는 것이 대부분 포함되어 있다. 글로벌 신증설 설비의 대부분도 스크랩을 사용하는 전기로를 중심으로 나타나고 있다.

전기로 (Electric Furnace)

전기가 발생하는 열로 금속을 녹여 정련하는 로를 의미한다.

2022년 스크랩 가격은 연중 높은 가격 레벨이 유지될 것으로 전망하며 생철 기준 국내 유통 평균가격은 톤당 65만원 이상을 형성할 것으로 전망한다. 글로벌 스크랩 가격의 경우 최대의 철 스크랩 수입국인 터키가 초인플레이션을 겪고 있는 점이 수급의 변수가 된다. 터키 에르도안 대통령은 높은 금리가 물가상승을 유발한다고 주장하면서 중앙은행 총재를 경질하면서까지 통화완화 정책을 실시 중으로 리라화 가치가 크게 하락 중이다. 리라화 예금가치를 정부가 보전한다는 조치를 발표하면서 일시적으로 가치가 반등하기도 하였으나, 다시 하향세로 돌아섰다. 터키의 스크랩 수입능력 하락이 지속될 경우 글로벌 스크랩 시장에서 가격 하방압력 요인으로 작용할 가능성이 높다.

2022 년 비철금속 시장 전망: 상승 모멘텀 둔화

2021년 주요 비철금속 가격은 LME 기준 연초 대비 아연 +31.2%, 연 +17.8%, 구리 +25.5%, 니켈 +25.0%로 전반적으로 연말까지 안정적인 상승세를 유지했고 특히 아연은 4분기에만 +20.3% 오르는 강한 상승세를 보였다. 2020년 초부터 2021년 말까지 비철금속 가격 상승 랠리가 나타난 것은 1) 전 세계 유동성 증가에 따른 상대적인 실물자원 가치 상승의 투기적 요인과, 2) 경기부양 위한 금속 수요 증가 대비 정광 공급 부족, 제련소 가동 중단, 공급 병목현상 등 이슈로 인한 생산 차질로 초과 수요 발생의 영업적 요인 등 두 가지 요인이 있었다고 판단한다.

LME (The London Metal Exchange, 런던금속거래소)

1876년에 설립된 LME는 세계 최대 비철금속 선물시장으로 국제 비철금속 가격의 기준을 제시하는 중요한 역할을 담당하고 있는 거래소이다. LME는 다른 여러 국가의 거래소와 구별되는 독특한 거래방법을 가지고 있으며 국내기업들이 비철금속 헷지(Hedge)를 위해 가장 많이 이용하고 있는 선물시장이다.

2022년 비철금속 시장의 가격 모멘텀은 2021년 대비 둔화될 것으로 예상한다. 앞서 언급했던 투기적 상승요인과 영업적 상승요인이 2022년에는 지속되기 어렵다고 판단한다. 2021년 11월부터 이미 미국 테이퍼링(유동성 공급 축소)이 시작된 상황이며, 2021년 12월 FOMC 회의에서는 구체적인 양적긴축 시점을 2022년 하반기로 제시하였다. 시중에 풀린 유동성이 회수되면서 인플레이션 헤지자산으로서의 원자재 매력이 하락할 가능성이 높아졌다. 또한 2022년은 주요 광산들의 생산량 증가율이 수요 증가율을 앞설 것으로 예상되어 수급 상황 역시 좋다고 보기 어렵다. 다만 정광 공급과는 달리 전력난 장기화로 인해 제련소 가동 축소 이슈가 있어 단기적으로 정련제품 수급은 타이트한 국면이 지속될 것으로 보인다.

FOMC (Federal Open Market Committee, 연방공개시장위원회)

12명으로 구성되어 있으며, 7명은 연방준비제도이사회로부터 그리고 나머지 5명은 지역별 연방준비은행의 대표들로 이루어진다. 연방공개시장위원회는 공개시장활동을 감독하여 연방준비제도이사회(FRB)의 통화와 금리 정책을 결정한다.

주요 비철금속 가격은 전반적으로 상반기 강세를 보이다, 하반기 양적긴축, 수급완화 시점을 기준으로 하락이 유력한 가운데, 니켈은 2차전지 수요 증가를 바탕으로 지속적인 강세를 전망한다. 하반기 비철금속 가격 지지를 위해서는 글로벌 인플레이션 위기에도 여전히 유동성 확대를 포기하지 않고 있는 중국의 실물시장 투자가 필요조건이다.

주요 비철금속별 가격 전망

[아연] 중국은 석탄 수급 완화로 전력난이 다소 해소되며 아연 생산이 안정화될 것으로 예상되나, 유럽 전력대란 상황은 계속해서 심화되고 있다. 유럽 전력가격 급등으로 수익성이 악화된 유럽 제련소들이 생산을 크게 감축하고 있어, 수급 상황상 당분간 아연 가격 상승이 유지될 것으로 전망하며 하반기 에너지 가격 방향이 관건이다.

[구리] 실물경제 흐름을 대표하는 금속인 구리는 2022년 주요 광산업체 공급이 완화될 예정이며, 테이퍼링으로 인한 실물경제 위축 부담을 직면해야 한다. 다만, 신재생에너지 투자가 늘어날 예정이며, 1위 구리 소비국인 중국이 2022년에도 글로벌 기조와는 달리 통화완화정책을 실시할 것이라는 점이 변수다. 상반기 강보합, 하반기 약보합으로 현재 가격레벨에서 박스권 등락을 예상한다.

신재생에너지

기존의 화석연료를 변환시켜 이용하거나 햇빛·물·지열 ·강수·생물유기체 등을 포함하여 재생 가능한 에너지를 변환시켜 이용하는 에너지

- 신에너지 : 연료전지, 수소, 석탄액화 · 가스화 및 중질잔사유 가스화

- 재생에너지 : 태양광, 태양열, 바이오, 풍력, 수력, 해양, 폐기물, 지열

[니켈] 당초 니켈 공급 과잉을 우려했던 2021년이었으나, 니켈 수요의 가장 큰 비중을 차지하는 STS(Stainless Steel) 수요가 견조했던 가운데 전기차 보급 확대 및 하이니켈 배터리 선호도 상승으로 인해 니켈 가격은 꾸준한 상승세가 나타났다. 2022년에도 니켈 공급과잉 우려가 다시 한번 제기되고 있으나, 최근 니켈 광산 개발 뉴스를 보면 시장에서는 여전히 잠재 수요 대비 니켈공급이 충분치 않다고 판단하는 것으로 보인다. 생산량 증가폭 대비 소비량 증가폭이 클 것으로 예상되고 있어 상승추세 지속을 예상한다.

STS (Stainless Steel, 스테인리스강)

철강재료의 한 종류로, 녹이 잘 슬지 않게 만든 합금강의 일종이다.

하이니켈 (High-nickel)

니켈 함량이 높은 배터리. 주행거리를 늘릴 수 있고, 동일한 용량의 배터리를 더 적은 무게와 작은 부피로 만들 수 있게 된다.

2022 년 귀금속 전망: 단기 제한적 반등, 하반기 하락

2021년 주요 귀금속 가격은 CMX 기준 연초 대비 금 -2.4%, 은 -10.2%로 하락 마감하였다. 2021년 흐름을 보면, 금은 뚜렷한 방향성 없이 온스당 1,650~1,950불 사이 박스권에서 등락이 나타났고, 은은 6월 가격을 고점으로 점차 하락하는 모습이 나타났다. 인플레이션 장세에서도 안전자산으로 분류되는 귀금속 수익률이 부진했던 것은 이례적이라고 할 수 있는데, 1) 2021년 2분기부터 미국 Fed가 지속적으로 테이퍼링, 금리인상을 언급한 영향과, 2) 가상화폐로의 안전자산 투자 수급 분산효과 영향이 있었던 것으로 추정한다.

CMX (Chicago Mercantile Exchange, 시카고상품거래소)

시카고에 있는 세계 제2위의 선물거래소이다.

Fed (Federal Reserve System, 연방준비제도, 연준, 페드)

미국의 중앙은행 제도이다. 1913년 12월 23일 미 의회를 통과한 연방준비법(Federal Reserve Act)에 의해 설립되었다. 시간이 지나면서 연방준비제도의 구조는 점차 커지게 되었는데, 1930년대에 발생했던 대공황과 2000년대에 발생한 대침체 같은 요소가 주요한 요소로 작용했다. 대통령이 임명하고 상원이 승인한 이사 7명으로 이루어진 연방준비제도이사회(FRB)에 의해 운영되며, 정부로부터는 철저한 독립성을 보장받고 있다. 가장 중요한 기능은 달러화의 발행이며, 그 외에 지급 준비율 변경, 주식 거래에 대한 신용 규제, 가맹 은행의 정기 예금 금리 규제, 연방 준비 은행의 재할인율을 결정한다. 달러화가 세계 기축통화로 쓰이는 만큼, 이러한 결정은 미국 및 세계 경제 전반에 영향을 미친다.

가상화폐 (virtual currency, virtual money)

지폐나 동전과 같은 실물이 없이 네트워크로 연결된 특정한 가상공간(vitual community)에서 전자적 형태로 사용되는 디지털 화폐 또는 전자화폐를 말한다.

2022년 귀금속 시장은 상고하저의 형태가 될 것으로 전망한다. 2022년 상반기는 인플레이션 우려가 커질 수 있는 시기로 단기적으로 금, 은을 찾는 안전자산 투자가 늘어날 것으로 예상되지만, 가상화폐 등 신규 대체자산으로의 자금 분산이 나타날 수 있어 상승폭은 제한적일 것이다. 하반기는 본격적인 양적긴축으로 인플레이션 우려가 완화될 수 있는 시점으로 달러 채권 대비 귀금속 투자 매력이 낮아질 것이다.

철강/비철금속 업종, 투자의견 비중확대(Overweight) 제시

철강/비철금속 업종에 대해 투자의견 비중확대(Overweight) 의견을 제시하며, POSCO(005490), 현대제철(004020), 고려아연(010130) 3개 종목에 대해 커버리지를 개시한다.

POSCO

동사는 열연, 냉연, 스테인리스 등 철강재를 단일 사업장 규모로 세계 최대 규모인 포항제철소와 광양제철소에서 생산하고 있음. 철강산업은 자동차, 조선, 가전, 건설 등 철강 수요 산업에 기초 원자재를 공급하는 산업으로서, 70년대 이후 경제발전에 중추적인 역할을 수행해 온 국가 기간산업임. 매출은 철강부문 53%, 무역부문 33%, E&C부문 8%, 기타부문 5% 등으로 이루어져 있음.

출처 : 에프앤가이드

현대제철

지배회사와 연결종속회사는 당분기말 현재 철강영업부문(판재, 봉형강, 중기계 등) 및 기타영업부문(반제품, 부산물 등)을 영위하고 있음. 고로 부문에서는 현대자동차그룹 내 공동 연구개발을 진행하는 한편 2013년말 현대하이스코 냉연사업 부문을 분할합병하여 자동차용 강판에 특화된 전문 기업으로 변모함. 매출은 판재 50.59%, 봉형강 35.87%, 강관 13.47% 등으로 이루어져 있음.

출처 : 에프앤가이드

고려아연

동사는 종합비철금속 제련회사로서 1974년 8월 1일에 설립되었으며, 1990년 7월 28일 기업공개 실시함. 아연, 연, 금, 은, 동 등을 제조 및 판매하는 종합비철금속제련회사로 비철금속을 제련하는 사업을 영위하고 있음. 비철금속 산업은 철강업과 함께 대표적인 국가 기간산업이며, 최근에는 원자재로서 중요성이 더욱 커지고 있는 산업으로 지속적으로 발전해 나가고 있음.

출처 : 에프앤가이드

커버리지 (coverage)

애널리스트가 특정 종목에 대한 분석 보고서를 발행하고, 지속 발행할 예정.

철강업종은 2022년 원재료 수급개선으로 인한 원가 하락이 제품 가격 협상에 반영되며 전년 높은 기저 대비 ASP의 점진적 하락이 예상되나, 수급차질 이슈로 인해 원재료 가격이 여전히 높은 수준을 보이고 있다는 점이 변수로 작용하며 얼마나 원가 상승분을 상반기 가격 협상에 유리하게 반영할 수 있을지가 중요하다. 자동차 강판의 경우 공급단가 협상에서 원가 래깅에 따른 추가 가격 상승이 가능한 상황이 조성되면서 수익성 방어 역할을 할 것으로 기대되고 있다. 단기 업황 사이클이 정점을 통과하고 있는 것은 사실이나, 우려 대비 견조한 이익이 2022년에도 이어질 것으로 예상되면서 현저하게 낮은 밸류에이션이 다시금 주목받을 수 있다.

기저효과 (Base effect)

기저(基底, base)란 기초가 되는 밑바닥을 뜻하며, 효과란 보람으로 나타나는 좋은 결과를 뜻한다. 즉, 기저효과란 어떠한 결괏값을 산출하는 과정에서 기준이 되는 시점과 비교대상 시점의 상대적인 위치에 따라서 그 결괏값이 실제보다 왜곡되어 나타나게 되는 현상을 말한다. 호황기의 경제상황을 기준시점으로 현재의 경제상황을 비교할 경우 경제지표는 실제상황보다 위축되게 나타나고, 불황기의 경제상황을 기준시점으로 비교하면 경제지표가 실제보다 부풀려져 나타나게 되는 것은 바로 기저효과 때문이다. 기저효과는 비슷한 의미로써 반사효과라고도 불린다.

ASP (Average Selling Price)

평균 판매단가

래깅효과 (Lagging Effect)

Spot 시장에서 제품가격과 원재료가격이 동시에 상승할 때 기업의 제품 판매가격이 원재료 투입원가보다 먼저 반영

밸류에이션 (Valuation)

기업, 업종, 시장 등 다양한 평가 대상의 내재된 가치 대비 시장 평가 수준을 뜻한다.

비철금속은 주요 광산의 정광 생산량 증가에 따른 제련소의 TC(Treatment Charge) 협상 환경이 유리해진 반면, 유럽의 전력난 문제로 인해 제련소 가동이 제한적인 상황에 놓이면서 정련아연 수급은 여전히 타이트한 국면이다. 비철금속 업체의 주요 수익원인 TC, Free Metal 모두 호의적인 환경이 조성됨에 따라 상반기까지는 전년 수준의 높은 수익성이 유지될 것으로 예상한다. 다만, 하반기에는 수급 차질이 해소되고 양적긴축 등 비철금속 가격에 불리한 매크로 환경 변화가 나타날 전망이다.

정광 (精鑛, ore concentrate, dressed ore, concentrate)

금속 광석에서 불순물을 제거하여 품위를 높인 것으로, 광업 분야에서 주로 생산된다. 보통 갓 채굴된 원석은 여러 분쇄 작업을 거쳐 잘게 갈리며, 이 과정에서 맥석 등이 제거되어 정광이 만들어진다. 생산된 정광은 제련소로 수송되어, 금속 물질을 만드는 데 이용된다.

TC (Treatment Charge, 제련수수료)

Free Metal

제련 중의 손실부분 보전

매크로 (Macro)

「거대한」이라는 의미를 나타내는 접두어로 「아주 작은」이란 뜻의 접두어 마이크로(Micro)와는 비교된다. 예를 들어 Macrophysics(거시물리학)이 그것. 경제학에서는 Microeconomics, 즉 미시경제학과 반대되는 Macroeconomics, 즉 거시경제학의 용례가 있다. 최근에는 매크로가 「전체」, 마이크로가 「개별」이라는 의미가 되어 '매크로'는 GNP, '마이크로'는 기업의 대명사처럼 쓰이는 경우도 있다.

Top-Pick은 POSCO(005490), 고려아연(010130)을 제시한다.

POSCO는 투자의견 매수, 목표주가 460,000원을 제시한다. 포스코홀딩스를 상장지주사로 하는 물적분할안이 가결되면서 지배구조 관련불확실성이 해소되는 한편, 주주환원을 위한 자사주 소각 계획 등이 발표되었다. POSCO가 정관 수정을 통해 약속했던 자회사 비상장이 향후에도 유지된다면 물적분할 관련 우려가 해소되며 밸류에이션 역시 재평가 받을 수 있다. 기상장한 포스코인터내셔널, 포스코케미칼을 제외한 포스코그룹의 다양한 사업가치가 포스코홀딩스로 온전히 반영될 수 있고 향후 유망 자회사의 상장 가능성을 제한했기 때문에 여타 지주회사 대비 선진적인 지배구조를 갖췄다고 평가한다. 전통적인 철강업체 이미지를 벗고 배터리소재, 수소산업 등 높은 성장 기대치를 보유한 사업이 주목받을 수 있는 계기가 될 것으로 전망한다. 본업의 경우 최근 원재료 가격 상승으로 인해 단기 이익 변동성이 커진 것은 사실이나, 주가 연관성이 높은 중국 철강가격이 상승할 수 있는 근거가 된다고 보면 투자자 입장에서 나쁘지 않다. 이미 낮은 밸류에이션이 바닥을 지지하는 근거가 될 것으로 보이며, 유리한 중국 가격 환경 및 POSCO 구조 변화에 따른 upside 기대치가 더 커진 상황이다.

물적분할 (physical division)

모회사의 특정사업부를 신설회사로 만들고 이에 대한 지분을 100% 소유해 지배권을 행사하는 형식의 기업 분할 형태이다. 1998년 말 상법 개정으로 허용된 기업분할 방식의 하나이다. 기업분할은 기업의 전문성을 높이고 인수·합병(M&A)을 쉽게 하기 위해 도입되었다. 매각을 예로 들면 좋은 사업만 따로 분할해 파는 것이 통째로 파는 것보다 훨씬 쉽다.

물적분할을 하면 분할주체가 신설회사의 주식을 100% 소유해 주주들은 종전과 다름없는 지분가치를 누릴 수 있다. 또한 분할된 회사의 등록세와 취득세가 면세되고 법인세와 특별부가세 부과도 일정 기간 연기된다. 물적분할로 기업이 새로 생길 때 기존 주주들은 주식매수청구권을 행사할 수 없다.

포스코인터내셔널

2000년 12월 대우의 무역부문의 인적분할을 통해 설립되었으며, 2010년 8월 포스코가 한국자산관리공사 등으로부터 지분 68.2%를 취득하여 최대주주가 됨. 2017년 포스코P&S의 철강 등 사업부문을 흡수합병함. 2020년 4월 철강 가공사업을 물적 분할함. 수출입업, 중개업, 자원개발 등의 사업을 영위하고 있으며, 철강, 비철금속, 화학제품, 자동차부품, 기계, 선박 및 플랜트, 전기전자,곡물, 원유 등이 주요 품목임.

출처 : 에프앤가이드

포스코케미칼

동사의 주요 사업은 이차전지소재, 첨단화학소재, 산업기초소재로, 이차전지용 양극재와 음극재, 탄소소재 원료와 제품, 내화물과 생석회 등을 제조, 판매함. 포스코그룹 계열의 소재 전문회사로 2021년 약 1조 2천 7백억원의 유상증자를 통해 대규모 투자 재원을 확보함. 이차전지소재 분야에서 포스코 그룹의 리튬, 니켈 등 원료, 이차전지소재연구센터 등 R&D 인프라, 글로벌 마케팅 네트워크를 연계해 사업경쟁력을 높여 나가고 있음.

출처 : 에프앤가이드

지주회사 (持株會社)

일반적으로 주식을 소유함으로써 다른 회사의 사업활동을 지배 또는 관리하는 회사를 말한다. 여기서 다른 회사의 사업활동을 지배, 관리한다는 것은 다른 회사의 사업활동의 주요사항에 관하여 간섭하고, 그에 관한 결정에 영향력을 행사한다는 것을 의미한다.

고려아연은 투자의견 매수, 목표주가 680,000원을 제시한다. 주요 제련품목인 아연 관련 수익성이 TC, Free Metal 모두 호의적인 가운데, 연 역시 자동차 생산차질 완화 예상에 따른 수요 및 공급 증가가 예상되며 수익성이 전년과 비교해도 견조할 전망이다. 원/달러 환율의 경우 1,200원을 돌파하며 고려아연 실적에 호의적인 환경이나, 미국 금리인상이 시작될 3월부터 약보합세로 전환할 가능성이 높다. 상반기 모멘텀이 더 좋은 상황이며, 하반기 양적긴축 속도가 미치는 영향에 주목해야 한다.

모멘텀 (Momentum)

주가 상승 또는 하락 정도를 표현할 때 사용하는 용어로써, 주가 상승 또는 하락 추세(경향) 및 그 원동력을 표현할 때도 사용하는 용어이다.

III. Change 1: 탈중국화 시작될 2022년

2021 년, 극적인 시황 반등

2021년 철강 시황은 한마디로 정의하자면 ‘극적인 반등’이었다. 코로나19 팬데믹 영향이 가장 컸던 2020년은 수요 둔화 및 생산량 감소가 나타나며 커버리지 2사(POSCO, 현대제철) 합산 실적은 매출액 75.8조원, 영업이익 2.4조원으로 전년 대비 각각 -10.7%, -22.6% 역성장을 기록했다. 반면 2021년은 매출액 99.1조원, 영업이익 11.7조원을 기록하면서 전년 이익규모의 5배에 달하는 실적을 기록했고, 특히 3Q21은 역대 최대 분기실적을 기록했다. 한 해만에 급격한 회복이 이루어졌기에 더 두드려졌던 반전이었다.

2021년 철강사들이 호황을 맞이할 수 있었던 원인을 P, Q, C 관점에서 살펴보면 다음과 같은 변화가 있었다고 판단한다.

P(↑): 원가(철광석, 원료탄, 해상운임) 상승을 전방수요 호조로 인해 성공적으로 전가

Q(↗): 조선, 건설, 가전 등 전방수요 경기 회복하며 철강재 수요 증가

C(↗): 철광석, 원료탄, 해상운임 상승. 기확보 원재료 재고 바탕으로 롤마진 확대

한편, 철강재 대량생산에 따른 공급과잉 물량을 글로벌 시장으로 저가에 수출하던 중국이 2021년 대규모 전력난 및 호주-중국 외교갈등을 겪으며 불가피하게 감산을 택해야 했던 것 역시 철강가격 강세를 이끌었다. 화력발전 비중이 높은 중국이 전력난을 겪으며 유연탄 가격이 연중 높게 유지될 수 있었고, 타이트한 원료탄 수급 상황은 하반기 철광석 가격 하락에도 불구하고 철강재의 높은 가격을 지지하는 근거가 되었다.

파티 분위기를 가라앉힌 피크아웃 의심

주요 원재료의 가격 상승이 2020년 하반기부터 시작되었기 때문에 철강금속 업종의 업사이클을 기대하며 투자 매력이 부각되었고, 실제로 2021년 5월 중순까지 철강업종의 가파른 주가 상승랠리가 나타날 수 있었다. 하지만 시황 호조를 바탕으로 3분기까지 지속적으로 좋은 실적을 내고 있던 것과 대조적으로 철강금속 업체들의 하반기 주가흐름은 조기에 무너져 버린 상황이다.

철강금속업종에서 단계적으로 투심이 이탈한 것에는,

1) 5월, 중국 정부의 원자재 가격 안정화 조치로 인한 중국철강재 내수 가격 둔화

2) 9월, 중국 조강 생산량 감산 조치 및 헝다그룹 파산 위기로 철광석 가격 급락

3) 원재료 가격 안정화로 인해 2022년 철강가격 하락 및 주요업체 피크아웃 우려

헝다그룹 파산 위기

중국 최대 부동산 개발 업체 헝다(恒大·에버그란데)가 디폴트(채무불이행)가 불가피하다고 선언했다.

위의 3가지 이유가 크게 작용했다고 보이며, 더불어 2021년 하반기 금융시장 투심이 산업재보다는 성장성 높은 업종에 쏠렸던 상태였던 점이 함께 반영된 것으로 판단한다.

지속적인 우상향 실적을 기대하기 어려운 시클리컬 업종 특성상, 투자자들은 단기적인 시황 변곡점에 신경을 쓸 수밖에 없다. 결과만 놓고 해석하자면, 현재 투자자들은 철강금속의 역대 최대 이익 대비 낮은 밸류에이션보다도 2022년 시황 하락 우려를 더 민감하게 받아들이고 있다는 것이 된다.

중국 철강재 영향력 축소가 나타날 복선 2 가지

다만, 단기 시황을 떠나 철강업종이 과거와 구조적으로 다른 시대로 가고 있다는 점에 주목해야 할 필요가 있다고 생각된다. 그동안 글로벌 철강 가격을 결정해왔던 중국의 영향력이 축소되는 시대가 다가왔다고 예상할 수 있는 근거가 마련되고 있기 때문이다.

중국 철강산업은 2000년대 큰 폭의 공급 증가세를 보이며 세계 철강산업에서의 영향력을 확대한 이후, 2008년 글로벌 금융위기로 인한 수요 감소에도 불구하고 기존 생산설비를 확대함에 따라 공급과잉이 심화되는 모습이 나타났다. 중국이 초과생산 물량을 저가에 대량 수출하기 시작하면서 글로벌 철강가격은 크게 하락하였고, 사실상 중국의 수출가격이 어떻게 형성되는지가 글로벌 철강시황을 진단하는 절대적인 근거가 되었다. 특히, 중국과 지리적으로 가까운 한국은 중국 철강재 가격에 영향을 크게 받을 수밖에 없었던 상황이다. 과거 10년의 중국 내수 열연 가격과 한국 유통 열연 가격의 상관성을 분석하였을 때, 0.8991로 강한 동행성이 나타났다.

열연강판 (Hot Rolled Steel, HR)

반제품(슬래브)을 고온으로 가열한 후 열간상태에서 압연한 제품이다. 일반적으로 두께 3mm 미만의 얇은 강판을 뜻한다. 제품 종류에는 일반 열연강판과 표면 산화물을 제거한 산세강판(PO강판), 길이방향으로 절단한 Sheet, 좁은 폭으로 절단한 Skelp 등이 있다. 열연강판은 건설, 자동차, 조선, 강관제조용, 냉간압연용 등 등 산업 전반에 걸쳐 다양하게 활용된다.

상관계수 (相關係數, correlation coefficient)

두 변수 사이의 통계적 관계를 표현하기 위해 특정한 상관관계의 정도를 수치적으로 나타낸 계수이다. 여러 유형의 상관계수가 존재하지만 제각기 자신들만의 정의와 특징이 있다. 이들은 모두 값의 범위가 -1에서 +1 사이에 속하며 여기서 ±1은 정도가 가장 센 잠재적 일치를 나타내고 0은 정도가 가장 센 불일치를 나타낸다.

이처럼 10년 이상 중국의 글로벌 철강 가격에 대한 영향력이 절대적인 수준이었기 때문에 국내 철강산업의 방향성을 추정하기 위해서는 중국 철강 내수 수요의 큰 비중을 차지했던 중국 부동산 데이터가 무엇보다 중요했다. 중국 부동산 규제 강화로 인한 헝다그룹 파산 이슈 보도에 국내 철강주 주가가 민감하게 반응한 것 역시 이러한 흐름으로 이해할 수 있다.

하지만 2021년 중국에서 나타났던 다음 두 가지 변화에 주목해야 한다.

1) 탄소배출 저감 위한 강도높은 조강생산량 감축

2) 철강재 수출증치세 환급 폐지

2021년에 나타났던 중국의 두 가지 변화점은 중장기적으로 영향력이 유지될 가능성이 높다고 판단되며, 시대가 달라지는 만큼 그동안의 중국의 철강재 수급상황과 가격만 바라봤던 철강업종 투자 방침도 과거 10년과는 달라져야 할 필요가 있다고 여겨진다.

중국시장 변화 1. 탄소배출 저감 위한 강도높은 조강생산량 감축

중국 시진핑 주석은 2022년 2월 개최되는 베이징 동계올림픽 시기에 푸른 하늘을 보여주겠다고 공언하였다. 과거 2008년에 있었던 베이징 올림픽 당시에도 인근의 모든 공장을 일시 폐쇄하는 등 강도높은 조치가 이뤄졌던 바 있었는데, 2021년 철강업계에도 비슷한 현상이 나타나고 있다. 중국의 조강생산량은 6월 생산을 고점으로 11월까지 매월 하락세를 기록했으며, 특히 11월에는 6,931만톤을 기록하면서 2017년 12월 이후 처음으로 분기생산량이 7천만톤 아래로 내려갔다. 9월부터 나타난 대규모 전력부족 사태의 영향이 반영되었다고 볼 수도 있겠으나, 중국 중앙정부가 연초에 제시했던 전년 생산량 대비 감산하라는 ‘조강 감산령’이 가장 큰 이유일 것으로 보인다.

2021년 하반기 조강생산의 급격한 감축은 2022 베이징 동계올림픽을 단기 목표로 둔 대책이었기 때문에, 올림픽 이후에는 현재 수준의 강도 높은 생산량 제한은 사라질 것으로 보는 게 타당하다. 하지만 과거와 같이 무분별한 증산을 택할 가능성 역시 많이 사라졌다는 점에 주목하고 싶다. 중국은 이미 2011년, 2016년 구조조정 계획 발표를 통해 조강 설비를 축소하면서 과잉생산이 지속되는 현상을 경계한 바 있었는데, 앞으로 중국이 직면해야 할 탄소중립 압박이 더 거세질 것을 감안하면 생산량을 늘리는 것에 대해 더 부담을 느낄 공산이 크다.

시진핑 주석이 COP26에 불참하면서 선진국들로부터 기후위기에 책임을 다하지 않는다고 비판을 받고 있지만, 중국 역시 COP26을 앞두고 2060년까지의 탄소중립 관련 실현방안을 공개하며 상황을 인지하고 있고, 주요 중국 철강사들은 정부계획보다 빠른 2050년까지의 탄소중립을 계획하고 있다. 중국의 석탄 의존도가 높은 만큼 급속한 탈석탄은 기대하기 어려우나, 중국 철강산업은 향후 정부의 목표 설정·관리 하에 연간 조강 생산량 증가세가 크게 둔화될 가능성이 높다고 예상한다.

COP26 (Conference of the Parties, 제26차 유엔 기후변화협약 당사국총회)

2021년 10월 31일 ~ 11월 13일까지 영국 스코틀랜드 글래스고의 SEC 센터에서 열린 제26차 유엔 기후 변화 회의

중국시장 변화 2. 철강재 수출증치세 환급 폐지

한편, 중국 정부는 5월, 8월 2번에 걸쳐 총 169개(5월 146개, 8월 23개) 철강 제품에 대해 수출증치세 환급을 폐지하였다. 중국 정부는 기존에는 철강제품의 수출을 장려하기 위해서 품목별로 13%의 부가가치세를 적용한 후 이 금액을 다시 기업에게 환급해주고 있었다. 이러한 수출증치세 환급을 바탕으로 중국의 철강재 수출가격은 중국 내수가격 대비 더 낮게 형성될 수 있었고, 글로벌 철강 가격시황에 오랫동안 부담이 되던 상황이었다. 그런데 8월부터는 수출증치세 환급률을 기존 13%에서 0%로 낮추면서 수출증치세 부담을 수입 계약자에 전가함에 따라 수출가격이 상승하면서 가격 스프레드가 크게 좁혀졌고, 오히려 수출가격이 내수가격 대비하여 상승하는 역전현상까지 나타났다. 여기에 추가적으로 열연, 냉연 제품에 대한 수출 세율 인상까지 검토되고 있다는 보도가 더해지고 있어 그동안 중국의 덤핑 제품과 경쟁해야 했던 국내 철강업체 입장에서는 반가운 소식이라고 할 수 있다.

스프레드 (spread, 차액, 차이)

덤핑 (dumping)

채산(수입과 지출을 맞추어 계산하는 것)을 무시하고 저렴한 가격으로 상품을 대량으로 파는 일을 뜻한다. 이 덤핑 행위는 무역시장을 교란시키기 쉽다. 어느 나라가 상품을 대폭 낮추어 수출함으로써 수입국의 산업이 타격을 받을 경우 수입국은 국가의 경제를 보호하기 위해 덤핑관세를 부과하여 이런 판매를 막아버리는 예가 많다.

철강재 수출증치세의 환급 폐지와 더불어 발표한 철스크랩 원료, 반제품 수입 관세 폐지를 근거로 미루어 볼 때, 중국은 1) 자국 생산 물량의 내수 우선 대응을 통한 가격 안정화, 2) 탄소중립시대 대응을 위한 스크랩 사용 비중 확대 및 자국내 철스크랩 자원 축적, 2개의 의도가 있다고 짐작된다.

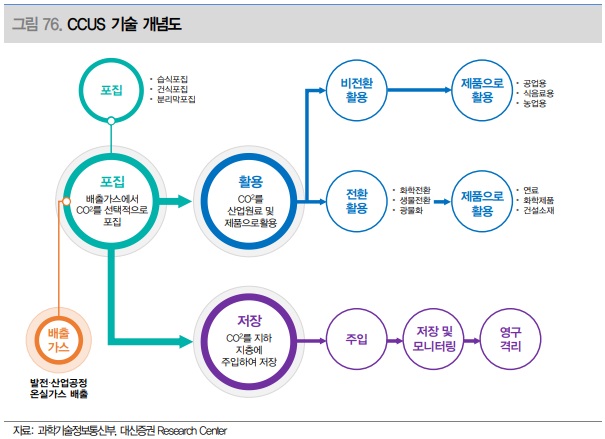

탄소중립 (炭素中立, carbon neutrality)

인간의 활동에 의한 온실가스 배출을 최대한 줄이고, 남은 온실가스는 흡수(산림 등), 제거(CCUS; Carbon capture and storage; 이산화탄소 포집, 저장, 활용 기술)해서 실질적인 배출량을 0(Zero)으로 만든다는 개념이다. 즉, 획기적으로 배출량을 줄이고 남은 탄소와 흡수되는 탄소량을 같게 해 탄소 ‘순배출이 0’이 되게 하는 것으로, 이에 탄소 중립을 ‘넷-제로(Net-Zero)’, 탄소 제로(carbon zero)라고도 한다. 탄소중립은 기후위기에 대응해 안전하고 지속가능한 사회를 만들기 위한 2050년까지의 온실가스 감축 목표이자 의지를 담은 개념이다.

앞서 언급한 것처럼 중국은 과잉공급을 경계하여 조강설비를 감축해왔으나 향후 중국의 성장과정에서 철강재 수요 증가는 불가피하다. 따라서 그동안 외부로 밀어내던 수출물량을 내수로 돌림으로써 수급 안정화를 도모한 것이라고 볼 수 있다. 더불어 탄소중립 목표를 달성하기 위해서는 중국 역시 조강과정에서의 스크랩 비중을 점차 올려야 하며, 순환자원으로서의 철스크랩 중요성도 강조될 것이 자명하다. 중국은 2021년 스크랩 수입량은 중국은 스크랩 자원의 안정적 확보를 위해 자국산 철강재가 해외로 유출되는 것을 제한할 것으로 보여 중장기적으로 보더라도 중국이 다시 수출을 독려하는 정책을 취할 가능성은 낮다고 판단한다.

IV. Change 2: 탄소중립시대, 제2의 산업혁명

중장기 토픽은 탄소중립시대 경쟁력

투자자 입장에서는 단기적인 시황을 살피는 것이 중요하지만, 이제는 중장기 관점에서 철강금속산업을 바라볼 필요가 있다고 생각된다. 그동안 시클리컬 투자자들이 익숙했던 업황 사이클에 따라 움직이는 시클리컬 산업의 패턴을 벗어나 향후 기업의 미래 경쟁력, 지속가능여부를 판단해야 하는 시기가 도래하고 있기 때문이다.

시클리컬 (cyclical, 경기민감)

경제 상황에 따라 다른 산업에 비해 비교적 큰 수익성에 영향을 받는 기업의 주식을 뜻한다. 업종으로는 건설, 철강, 조선, 해운 등이 있다.

새로운 시대의 핵심 키워드는 ‘탄소중립’이다. 기존 인류사회의 주력 에너지 선택이 효율성에 초점을 맞춰왔다면 향후에는 에너지 사용이 얼마나 환경부담이 적은지에 초점이 맞춰질 전망이며, 특히 기후변화를 야기하는 주범으로 지목되고 있는 탄소 배출이 주요 기준점이 될 것이다. 인류가 경험해보지 못한 새로운 환경에 놓이게 되므로 이에 맞춰 기존 산업구조 역시 큰 변동이 뒤따를 것으로 예상되고 있다. 일각에서는 인류가 에너지의 효율적 생산을 위한 input에 대한 고민에서, 에너지 생산으로 인해 나타나는 output에 대해 초점을 맞췄다는 것을 근거로, 진정한 의미의 제2의 산업혁명이 다가왔다는 평도 심심치 않게 나오는 상황이다.

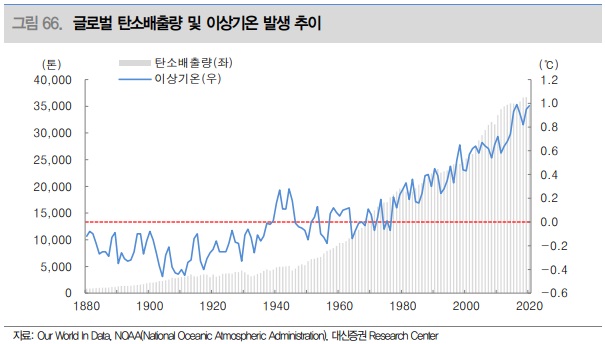

탄소배출과 기후변화간의 상관관계

지구 대기의 성분 구성은 질소 78%, 산소 21%, 이산화탄소 0.04% 등으로 탄소의 순환과정에서 대기에 일정량의 이산화탄소가 존재하는 것은 자연스러운 일이지만, 이산화탄소 연평균 농도가 점점 더 올라가는 현상은 자연적인 것과는 거리가 있다.

2020년 전 지구 이산화탄소 연평균농도는 413.2 ppm으로 산업화 이전 278.0 ppm 대비 약 48.6% 증가한 수치에 해당한다. 즉, 인류가 화석연료 사용방법을 발견한 시점을 기준으로 자연생태계가 흡수할 수 있는 수준의 탄소 배출이 나타나고 있다고 볼 수 있다. 이산화탄소는 대표적인 온실가스 중 하나로 태양에서 들어오는 가시광선은 통과시키고, 지면에서 복사되는 적외선 복사열을 흡수하여 대기 기온을 높이는 역할을 한다. 실제로 대기 중 이산화탄소 레벨이 올라가면서 지구 평균 기온은 올라가고 있으며 그로 인한 이상기후 역시 문제가 되고 있다.

ppm (parts per million)

백만분의 1이라는 뜻이다. 농도를 나타낼 때 용액 1kg에 들어있는 용질의 mg수(mg/kg)를 나타낸다. 용액의 밀도가 1kg/L과 근사한 경우에는 용액 1L에 들어있는 용질의 mg수(mg/L)를 나타내기도 한다.

1880년도부터의 글로벌 탄소 배출량과 이상기온 간 상관관계는 0.9217로 상당히 유의한 수준으로 나타나고 있다. 2015년 채택된 파리협정은 지구 평균기온 상승을 산업화 이전 대비 2℃보다 낮은 수준으로 유지하고, 가능하면 1.5℃로 제한하는 목표를 구체화함으로써 모든 국가들이 2020년부터 기후행동에 참여하도록 하고 있다. 이제 탄소배출은 일부 국가에서만 제창하는 것이 아닌 인류 전체가 동의한 공동의 목표라고 봐야 한다.

인류가 효율적인 성장을 외치기보다 지속가능한 성장을 지향하기 시작하면서 탄소배출량을 줄이는 것은 현 시점에서 가장 큰 미션이 되었다고 볼 수 있다. 이런 사회분위기에서 가장 타겟이 되는 산업은 화석연료를 직접적으로 사용하는 산업들이라고 할 수 있겠다. 그동안 비교적 대체연료로의 전환이 용이한 산업을 중심으로 탄소배출 저감 움직임이 나타나왔으나, 이제 탄소감축이 어려운 산업쪽으로도 감축 요구가 나타나고 있다.

탄소배출에 있어 명확한 책임이 있는 철강업

지구 온도의 상승으로 인한 기후변화가 인류의 삶에 미치는 영향이 점차 커지면서, 무분별한 발전이 아닌 지속가능한 발전으로의 전환이 필요하다는 점이 현재 글로벌 사회의 주류 의견이 된 상황이다. 전 세계 탄소배출량의 7% 내외로 적지 않은 비중을 차지하는 철강산업 역시 글로벌 사회의 탄소 감축 움직임에서 더 이상 예외가 될 수 없게 되었다.

일반적으로 철강 1톤 생산에는 1.8~2.2톤의 이산화탄소를 배출하는 것으로 알려져 있다. 근래 들어서는 산업화 과정에서 이미 충분히 생산된 고철(스크랩)을 활용하는 전기로 가동률이 올라가고 있지만, 최초의 철을 획득하기 위해서는 자연상태의 철광석을 채취하여 철강재로 변환하는 고로-전로의 존재는 불가피했으며 현재 기준으로도 고로방식의 생산은 효율성, 비용관리 측면에서 전기로 대비 우위에 있다. 철광석(산화철, Fe₂O₃)에서 산소(O₂)를 제거하여 철(Fe)로 환원하고 탄소를 공급하는 환원제로 사용되어 왔던 것이 원료탄(코크스)이다. 탄소를 다량 배출하는 화석연료임에도 인류의 효율적인 철강 생산에 있어 필수적인 원료인 이상 배제하는 것은 어려운 일이었으며, 대체소재가 마땅하지 않아 생산방식의 변경조차 요구하기 어려웠던 상황이다. 대안으로 등장한 DRI(Direct Reduced Iron, 직접환원철)는 용융과 환원과정을 분리하여 고체상태의 철광석을 천연가스 연소과정에서 발생하는 일산화탄소를 이용해 환원하는 방식으로, 코크스 사용 대비 이산화탄소 배출을 줄일 수는 있어도 완전히 배제하는 탄소중립은 불가하다.

고로 (高爐, Shaft Furnaces, 용광로, Blast Furnace)

금속가공에서 금속 및 합금을 생산하기 위한 제련을 하는 데 사용되는 공업요로다.

코크스 (coke, 골탄, 骨炭), 해탄, 骸炭)

탄소 함량이 높고 불순물은 미량인 연료의 일종이다. 대개 석탄을 원료로 만든다. 석탄에서 만들어진 코크스는 회색을 띠며 단단하고 다공성이다. 코크스는 자연적으로 만들어질 수도 있지만, 대개 사용되는 것들은 사람이 만든 것이다. 코크스는 산화되면 일산화탄소가 된다.

DRI (Direct Reduced Iron, 직접환원철)

철광석을 고체상태에서 천연가스를 변성하여 환원가스화 하거나 석탄을 직접 투입하여 환원해 만드는 철원 재체원료로, CO₂ 배출과 불순물 발생이 적어 고급 스크랩의 대용으로 주로 사용된다.

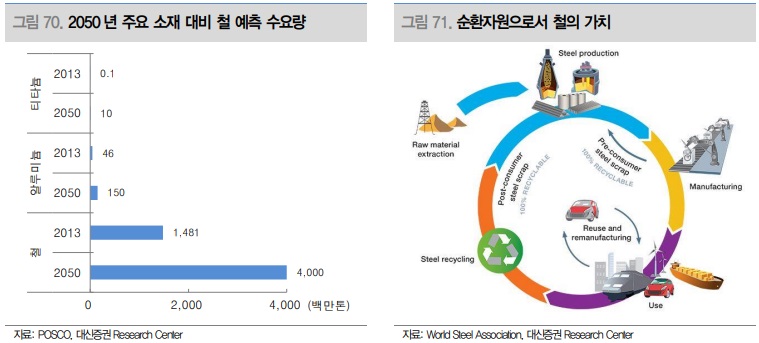

철강을 온전히 대체할 수 있을까?

철강의 친환경 생산 전환을 언급하기 앞서 미래에는 다른 소재가 철강의 역할을 대체할 수 있을지에 대해서도 검토가 필요하다. 실제로 알루미늄, 티타늄 등을 활용한 복합금속소재나 탄소섬유 강화 플라스틱(CFRP) 등 철의 역할을 대체할 수 있는 경쟁소재가 산업용 소재로서 활용되고 있으며 시장에서 미래 가치를 인정받고 있다. 수천년간 이어져왔던 철기 시대의 종말이 다가왔다고 볼 수 있을까? 결론부터 말하자면, 결코 쉽지 않다는 것이 중론이다.

CFRP (Carbon fiber reinforced plastic, 탄소 섬유 강화 플라스틱)

플라스틱에 탄소 섬유를 넣어 강도를 강화시킨 제품이다.

철은 보편성, 안전성, 재활용성, 가격 등 여러 가지 측면에서 우위를 갖고 있는 산업용 금속이다. 철은 지각에서 알루미늄 다음으로 흔한 금속이며, 생산비용도 타 금속 대비 저렴한 편에 속하기 때문에 전 세계 금속 생산량 중 90% 이상을 차지한다. 철은 가공성이 뛰어난 한편 재활용성도 높기 때문에 이미 철 제품이 많이 생산되어 있다는 점은 향후 탄소배출을 줄여야 하는 친환경 시대에서도 유리하게 작용한다. 현재 가격적인 측면에서 철과 비교했을 때 완전히 우위를 갖고 있는 소재는 현재 지구 상에서 발견되지 않았다. 앞서 언급한 경쟁소재인 티타늄, 알루미늄, CFRP 등은 가공 난이도가 높아 비용 문제로 인해 가격이 철 대비 상당히 올라가게 되기 때문에 범용적으로 쓰이기 어렵고 특수 산업군, 특수 제품에 대해 제한적으로 도입된다.

철기시대의 끝을 벌써부터 논하기는 이르다. 철강의 미래 지위를 인정하고, 앞으로 달라질 친환경성에 주목하는 것이 필요하다. 철강업체 입장에서 그동안 고수해왔던 생산방식을 완전히 전환하는 일이 쉽지 않으며, 기술 현실화 및 생산설비 확충에도 상당한 선제 투자가 필요한 것이 사실이다. 하지만 ESG 투자 중요성이 강화되는 등 이미 시대는 변하고 있으며, 향후 친환경 요건하에 금속을 생산하는 능력은 철강기업으로서의 경쟁력을 판단하는 중요한 근거가 될 것이 자명하다.

ESG (Environmental, social and corporate governance, 환경, 사회, 기업 지배구조)

기업이나 비즈니스에 대한 투자의 지속 가능성과 사회에 미치는 영향을 측정하는 세 가지 핵심 요소이다. 이 기준은 기업의 미래 금융 성적(투자 수익과 위험성)을 더 잘 파악할 수 있도록 도움을 준다.

규제 준수가 경쟁력이 되는 이유

환경보호를 위한 글로벌 사회의 움직임은 개인적 양심이라는 추상적 가치를 믿는 것이 아니다. 적극적인 환경 기준 마련을 통해 충족하는 업체에 대해서는 적극 투자 또는 세금 감면을, 위반하는 업체에 대해서는 투자 배제 또는 징벌적 과세 등 상벌을 명확히함으로써 기업 경쟁력에 영향을 주는 방향으로 진행된다. 즉, 경쟁업체 대비 새로운 규제시장에 대한 적응이 빠를수록 공공·민간으로부터 많은 투자를 받을 수 있으며 높은 이윤을 창출할 수 있기 때문에 이를 통해 경쟁사 대비 차이를 벌려나갈 수 있는 근거가 될 것이다.

일례로 ESG 투자는 이미 포트폴리오, 펀드구성에서 ESG에 부정적인 기업에 대한 투자를 배제하는 네거티브 스크리닝(Negative Screening)이 주요 전략 중 하나로 포함되어 진행되고 있다. 글로벌 ESG 펀드 규모는 3.9조 달러로 사상 최대치를 지속적으로 경신하고 있으며 향후 자금시장에서의 역할도 지속적으로 늘어날 가능성이 높다. ESG 펀드의 중요성이 강조되고 있는 일례로, 친환경 기준 마련에 선도적인 역할을 담당하고 있는 EU의 경우 어떤 에너지를 친환경에너지로 분류하는지 기준이 될 녹색분류체계(Green Taxonomy)를 최근 발표했는데, 향후 전 세계 ESG 투자자들이 참고할 가능성이 높기 때문에 에너지 선정과정에서 치열한 이권 다툼이 발생했다. 이러한 점에서 미루어볼 때, 철강산업 역시 친환경 이미지를 먼저 선점하고 성과를 거두는 기업이 ESG 투자자들의 주목을 받고 이를 성장동력으로 활용할 수 있는 기회를 창출할 수 있다.

녹색분류체계 (Green Taxonomy)

기업들의 ESG 투자와 청정기술 개발에 대한 공통된 정의 및 통일화된 기준을 규정하고 녹색채권 자격요건을 제시함으로써 기업들이 보다 효과적으로 친환경 사업모델을 개발하도록 유도하는 제도

철강업처럼 사업을 위해 대규모 시설투자가 필요하면서도 기술 측면에서 변화가 빠르지 않은 산업은 외부 규제로 인해 기존에 영위해왔던 사업에서 크게 전환해야만 하는 시점부터 업체 간 실력차이가 벌어질 가능성이 높다. 사업 전환을 위해서는 대규모 투자, 장기간의 연구개발기간이 소요되기 때문에 이를 감내할 수 있는 재무구조 및 실적이 바탕이 되어야 하며, 과감한 판단을 통해 시대의 흐름을 조기에 따라잡아야 하는 경영자의 역할이 중요하다. 당장의 비용 부담 때문에 목표 설정 없이 관망하는 시간이 길어질수록 향후 규제가 강해지는 시점에서 기업 간 격차는 벌어질 것으로 예상한다. 다만, 사업전환이 기업의 이익 때문이 아닌 인류 전체의 효용을 위한 목적이라는 점을 감안하여 기업에만 부담을 지우기보다 정부와 사회의 관심과 지원이 반드시 필요하다.

철강업의 탄소중립 방향

철강 생산에 있어 원료탄이 필수재로 여겨지고 있는 이상 철강업이 단기간에 탄소중립을 이룩하는 것은 불가능하다. 따라서 세계철강협회(World Steel Association, WSA)는 총 3단계의 접근 방법을 제시함으로써 전 세계 철강산업의 단계적인 탄소 감축 및 중립을 지향하고 있고, 개별 업체들의 탄소중립을 위한 로드맵 발표도 이와 궤를 같이 한다.

세계 철강협회가 제시하는 3단계 로드맵은 다음과 같다.

1. 생산효율성 향상(Step Up)

2. 스크랩 사용 비중 증가(Scrap Use)

3. 혁신기술 도입(Breakthrough Technologies)

생산효율성 향상, 스크랩 사용 비중 증가는 단기적인 탄소 감축 목적으로 병행되어 사용될 수 있는 방법들이고, 혁신기술 도입은 현재는 불가능하지만 장기적인 관점에서 탄소중립 목표를 달성할 수 있는 방법이다.

(단기) 생산효율성 향상 & 스크랩 사용 비중 증가

현실적으로 당장 용선 과정에서 탄소를 배출하는 코크스를 완전히 제외하는 것은 어렵다. 코크스를 대체하기 위한 방법에 대한 개념 정립은 이루어졌고, 실험적인 플랜트 건설도 진행되고 있는 상태지만, 아직 대형화 및 상용화했을 때의 기술적 실증이 충분하지 않다. 당장 단기적으로 탄소를 줄여나가는 방법으로 적합하다고 볼 수 없다.

용선 (傭船, chartering)

선주(船主)가 선박이용자를 위하여 선박의 전부 또는 일부를 빌려 주어 이용할 수 있도록 하는 것을 말한다. 용선계약(傭船契約)에 있어 그 범위를 기준으로 선박·선원 및 선용품 등 선박에 부수되는 일체를 대절할 것을 계약하는 것을 전부용선(全部傭船)이라 하고, 그의 일부만을 대절할 것을 계약하는 것을 일부용선(一部傭船)이라 한다.

철강업체 입장에서 가장 먼저 생각할 수 있는 선택지는 의도적인 감산을 제외한다면 철강 1단위 생산을 위한 탄소배출량을 최대한 줄이는 것이 될 것이다. 세계철강협회가 제시하고 있는 생산의 효율성 증대를 위한 방법은 1) 최적 원료 선택, 2) 에너지 효율 개선, 3) 제품 수율 증대, 4) 프로세스 신뢰도 개선 등 4단계 방법이 제시되고 있다. 효율성 면에서 최고 수준의 철강업체를 기준으로 수집된 데이터를 활용하여 만들어진 솔루션을 모든 제철소에 적용하여 운영을 개선함으로써 현재 설비와 기술 수준에서 최적화된 생산을 가능케 한다는 방안이다. 다만, 이미 생산 효율 측면에서 고도화된 설비 및 프로세스를 갖춘 업체들의 극적인 개선을 바라기는 어렵다.

이와 함께 병행하여 진행할 수 있는 방법은 철강재 생산과정에서의 스크랩 비중을 올리는 것이 될 것이다. 스크랩은 이미 최초 조강과정에서 탄소가 함유된 고철이기 때문에 추가로 코크스를 사용한 탄소환원 과정이 필요 없다. 철광석, 코크스를 사용하는 고로 제강 대비 스크랩을 사용하는 전기로 제강이 탄소배출량이 4분의 1 가량 낮다는 조사결과가 있으며, 실제로 근래 글로벌 설비투자는 탄소감축 요구에 대응하여 전기로를 중심으로 이뤄지고 있는 상황이다. 스크랩은 전기로에만 쓸 수 있는 것은 아니며, 고로에도 적용할 수 있어 점차 고로 역시 가동 과정에서 스크랩 사용량 비중을 올려야 한다고 보는 게 타당하다. 전 세계적으로 스크랩 수요가 크게 늘어날 것으로 예측되는 만큼 향후에는 스크랩 축적량, 스크랩 품질 강화 등 스크랩 자원을 효율적으로 사용할 수 있는 환경 조성이 철강업의 경쟁력이 될 것이다.

(장기) 혁신기술 도입 - CCUS

발생하는 탄소를 막을 수 없다면 대기중으로의 배출을 막는 것이 다음 순서가 된다.

탄소포집활용저장(Carbon Capture, Utilization and Storage, CCUS) 기술은 발생하는 탄소를 분리한 후 물질변환 또는 에너지원으로 재활용하거나 및 영구적으로 격리하여 저장함으로써 대기 중의 이산화탄소 농도가 더 높아지지 않게끔 억제하는 역할을 한다. CCUS는 당초 유전지역의 EOR(Enhanced Oil Recovery)을 목적으로 개발되었던 기술로서 현재까지는 산유국의 에너지 부문을 중심으로 개발 및 운영이 진행되어 왔던 상태였다. 기후변화를 막기 위한 수단으로 주목받으면서 다양한 국가 및 산업에 적용을 검토하고 있는 상태이나, 저장 및 활용 인프라가 제대로 구축되지 않으면 적극적인 확대 적용이 쉽지 않다. 또한 보관 과정에서의 누출 위험이 치명적일 수 있어 안전성이 완전히 담보되지 않았다는 점이 인프라 투자과정에서 충분히 고려되어야 하기 때문에 시간을 두고 확대 도입이 예상된다.

EOR (Enhanced Oil Recovery, 석유회수증진법)

원유를 채굴할 때 처음보다 압력이 하락하여 채굴량이 감소하면 물이나 가스를 주입해 생산량을 증대시키는 방법이다.

인프라 (Infra, Infrastructure, 기반 시설, 기간 시설)

경제 활동의 기반을 형성하는 기초적인 시설과 시스템(fundamental facilities and systems)을 말하며, 도로나 하천, 항만, 공항 등과 같이 경제 활동에 밀접한 사회 자본을 말한다. 최근에는 학교나 병원, 공원과 같은 사회 복지, 생활환경 시설 등도 포함시킨다. 이 "인프라"는 범위를 확장하여, "결제 인프라", "배송 인프라"처럼, "기반"을 뜻하는 용어로 쓰이기도 한다.

(장기) 혁신기술 도입 – 수소환원제철, 전기분해

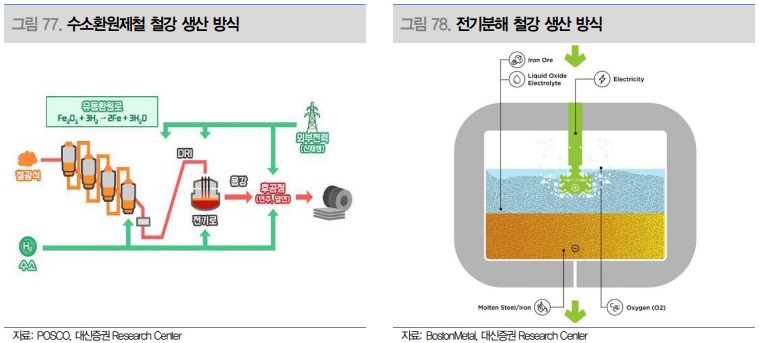

최종적으로는 철강 생산과정에서의 탄소 발생을 완전히 배제해야 한다. 철광석에 환원가스를 직접 투입하는 방식으로 철을 환원하는 직접환원철(DRI)은 2020년에만 전 세계적으로 1억 440만톤이 생산되는 등 이미 보편적인 방법 중 하나로 자리잡았지만, 사용하는 환원가스가 주로 천연가스를 변성하거나 석탄을 투입하는 방식이었기 때문에 이산화탄소를 배출하여 여전히 탄소배출로부터 자유롭지 않았다. 따라서 탄소배출 책임에서 완전히 벗어나기 위해서는 생산과정에서 탄소배출이 전혀 없는 그린수소를 환원제로 사용하여 생산하는 DRI 기술이 필요하다. 이러한 제철방식을 수소환원제철(Hydrogen based Ironmaking)이라고 하며, <산화철(Fe₂O₃)→철(2Fe)>의 환원과정에서 산화철에 포함된 산소(O)가 투입되는 수소(H)와 반응하여 물(H₂O)이 되므로 탄소 발생이 전혀 없다. 현재 다수의 글로벌 철강사들이 수소DRI가 철강산업 탄소중립을 위한 최종적인 대안으로 판단하고 있으며, 이를 위한 개발 및 실증단계에 돌입한 상황으로 한국 철강사 역시 이 방향으로 탄소중립을 준비하고 있다.

그린수소

- 그린 수소(Green Hydrogen): 재생에너지 전력으로 수전해해 생산한 수소. 재생에너지 발전 전력을 이용하기 때문에 온실가스 배출이 없음.

- 그레이 수소(Grey Hydrogen): 천연가스를 추출(개질)하여 생산하는 '개질 수소'. 정유공정의 나프타 분해 과정에서 부산물로 생산되는 '부생수소'를 의미함. 그레이 수소 1톤을 생산하기 위해 10톤의 CO₂가 배출되는 것으로 알려짐.

- 블루 수소(Blue Hydrogen): 그레이 수소 생산 과정에서 나오는 CO₂를 포집 및 저장해 온실가스 배출을 줄인 수소.

수소환원제철

철강 생산 시 CO₂ 배출을 야기하는 기존의 석탄 및 천연가스 등 탄소계 환원제 대신 수소를 사용한 환원공정을 통해 근본적으로 CO₂ 배출량을 저감시키는 공정기술

전기분해(Electrolysis) 방식 또한 고려되고 있다. 현재 1차 알루미늄의 생산에 쓰이는 방식과 원리가 같은데, 1,600℃ 이상에서 이산화규소, 산화칼슘 용매에 의해 용융된 철광석에 전류를 통과시킴으로써 음전하를 띈 산소 이온은 양극으로 이동하여 방출되고 양전하를 띈 철 이온은 음극으로 이동하여 철 원소로 환원되는 방식이다. 이후 전기로 사용까지 더불어 모든 생산과정에서 신재생에너지 기반의 전기를 사용할 경우, 배출하는 탄소는 전혀 없게 된다. 유럽 아르셀로미탈은 Siderwin 프로젝트를 통해 수성 전해질을 사용한 저온 전기분해 기술 확보를 추진 중에 있으며, 미국 보스턴 메탈은 1,500℃ 이상의 고온 용융 산화물 전기분해로 총 1톤 이상의 금속 생산에 성공하였으며 현재 시험 플랜트 건설을 위한 투자를 받고 있다.

탄소중립 로드맵

글로벌 기후변화에 대한 정책 협의는 매년 11월에 열리는 유엔 기후변화협약 당사국 총회(United Nations Framework Convention on Climate Change Conference of Parties, UN FCCC COP)에서 이루어지고 있다. 2021년 11월 영국 글래스고에서 열린 COP26의 가장 큰 화두는 탄소배출 중립을 위한 탈화석연료 가속화와 이를 위한 개발도상국 지원이었다. 최종 합의 결과에 대해서는 평가가 갈리고 있지만, 석탄의 감축을 명문화함으로써 석탄이 단계적으로 감축해야 할 자원이라는 점에 대해 공통의 견해가 일치했다고 볼 수 있다.

각 나라별 탄소중립을 위한 세부적인 로드맵은 차이가 있지만, 환경을 위한 적극적인 태도 변화를 주도하고 있는 선진국들을 포함하여 120여개국이 합의한 탄소중립 목표는 2050년을 타겟으로 하고 있으며, 우리나라 역시 2050년 탄소중립 목표를 갖고 있다. 이외에 중국(탄소배출량 1위), 러시아(탄소배출량 4위)가 2060년을 목표로, 인도(탄소배출량 3위)가 2070년을 목표로 제시하고 있다. 탄소중립을 적극적으로 제창하고 있는 국가 면면을 보면 대부분 산업화가 완료되고 제조업이 발달한 선진국인 반면, 탄소중립 목표시점이 늦은 국가들은 현시점에 화석연료를 적극적으로 쓰면서 산업화를 진행하는 개발도상국들이다. 현재 탄소배출량이 큰 국가들이 상대적으로 탄소중립 스케줄을 길게 잡고 있어 국가 간의 대립이 첨예한 상황으로 후발주자들에 대한 적절한 보상안이 제공될 시 스케줄은 이보다 빨라질 수 있다. 특히, 세계 탄소 배출의 4분의 1을 차지하는 중국의 전향적인 태도가 필요한 상황이다.

철강업계: 한국 vs 글로벌

국내 철강업계 상황을 살펴보면, 대표기업인 POSCO는 탄소배출이 많은 고로 중심의 설비를 유지하고 있으며, POSCO를 필두로 미니밀 설비를 갖추고 있던 한국업체들이 시황 부진이 나타났던 2010년대 들어서는 비용 부담을 이유로 전기로 설비를 줄이는 경향이 나타났다. 이를 근거로 한국업체들은 탄소배출 저감이라는 글로벌 트렌드를 이미 거스르고 있었기 때문에 선제적으로 전기로 투자를 진행해온 경쟁업체들을 뒤따라가기에는 이미 늦은 것이 아니냐는 시장의 우려가 제법 있는 것으로 보인다.

미니밀 (Mini mill)

전기로를 이용해 스크랩을 용해한 다음 연주·압연 설비로 철강재를 생산하는 공정을 말하며 보통 연산 300만t을 생산하는 고로보다 규모가 작아 미니밀이라고 부른다.

2020년 생산실적을 기준으로 상위 10개국의 전기로 생산량이 차지하는 비중을 살펴보면, 중국 9.2%, 인도 55.5%, 일본 25.4%, 미국 70.6%, 러시아 32.1%, 한국 31.0%, 터키 69.2%, 독일 32.3%, 브라질 23.3%, 이란 91.3%로 나타났다. 중국은 차치하더라도 비교대상으로 볼 수 있는 일본, 독일에 비해서도 전기로 생산 비중이 낮지 않음을 알 수 있다. 국내 철강업체 중 조강생산의 상당 부분을 차지하고 판재류를 생산하는 POSCO와 현대제철이 장기간 전기로 투자가 없었기 때문에 시장의 근거 없는 오해라고 보기는 어렵다. 그러나 현재 시점을 기준으로 보면, 해외 업체들 중에서도 특정 몇 개 업체를 제외하고는 전기로 생산 비중이 높지 않다. 미국 뉴코의 성공 이후 1990년대에 미니밀(Mini Mill) 붐이 일어나긴 했으나, 채산성 문제로 인해 강판 생산에는 주로 고로를 이용해왔기 때문이다. 향후 투자 계획 발표 측면에서 소극적인 것 아니냐는 우려는 납득이 되나, 따라잡지도 못할 만큼 크게 뒤처졌다는 것은 오해로 보인다.

판재류

열연, 냉연, 후판 등의 철강재 강판을 뜻한다. 자동차, 조선, 가전 등 고품질을 요구하는 주로 곳에 쓰인다.

그동안 국내업체들은 고로 중심으로 운영해온 덕택에 불황기 중에도 상대적으로 견조한 이익을 가져가며 투자여력을 증대시켰고, 이를 바탕으로 순수 철강금속업 이미지를 탈피할 수 있는 신사업을 추가하며 본업과 차별화할 수 있는 성장동력을 확보할 수 있었다. 전기로 비중확대가 탄소중립을 위한 유일한 대안이 아니기 때문에 향후 긴 호흡으로 산업을 바라본다면 규제를 준수하면서도 비용관리 측면에서 우수한 생산체제를 구축하는 것이 중요하다. 철강업의 탄소중립을 위한 각 국가별 일정 및 대응방안과 국내업체의 일정 및 대응방안을 동시 비교해보려고 한다.

중국 – 바오우(Baowu), 허베이강철(HBIS)

중국은 세계 1위 탄소배출 총량의 국가이다. 중국의 철강산업은 글로벌 철강산업 탄소배출의 60%를 상회하는 수준이고, 중국 연간 탄소배출 총량의 15%를 차지하기 때문에 향후 탄소중립시대를 위해서는 중국의 역할이 무엇보다 중요하다. 중국의 탈화석연료 기조는 단순히 글로벌 사회의 압박 때문만은 아니며, ‘삶의 질’ 향상을 중요시하는 국민 증가에 대응하는 차원의 중국 지도부 장기 비전과 연관되어 있다. 이러한 점을 감안하여, 중국 철강업계는 탄소배출 저감을 위해 생산량 조절, 전기로 비중 확대 등의 움직임을 가져가고 있다. 중국 정부는 2030년 탄소배출 정점, 2060년 탄소배출 중립 실현계획을 발표한 바 있다. Platts에 따르면, 중국은 2021년 43개의 신규 전기로 건설을 승인했으며 2025년까지 전기로 생산비중을 15~20%로 늘릴 계획이다.

S&P Global Platts (S&P 글로벌 플래츠)

글로벌 에너지 정보분석기업

중국의 최대 철강기업인 바오우(바오산강철+우한강철)는 이보다 한 발 앞서는 2023년 탄소배출 정점, 2035년까지 탄소배출 30% 저감, 2050년 탄소배출 중립 실현 목표를 수립한 상태이다. 바오우는 고로가 전체 철강생산의 94%를 차지하고 있는 기업이지만, 최근 발표한 로드맵에 따르면 향후 생산방침은 고로 50, 전기로 50 비중의 병행 체제가 될 것으로 여겨진다. 목표 달성을 위해 궁극적으로는 전로 철스크랩 사용률을 50%로 올릴 예정에 있으며, 생산효율화를 통해 철광석, 석탄 사용량을 줄일 예정에 있다. 또한 광둥성 잔장제철소에 계획되어 있던 4, 5차 고로 건설 계획을 폐기하고 수소환원 고로 2기를 건설하여 본격적으로 수소 DRI 공정을 시험할 예정이다.

허베이강철은 바오우보다 빠른 스케줄인 2022년 탄소배출 정점, 2025년 탄소배출 10% 이상 저감, 2030년 탄소배출 30% 이상 저감, 2050년 탄소중립이라는 목표를 공표한 상태이며, 2030년까지 자사 전기로 비중을 25%로 확대하고, 전로 철스크랩 사용비중을 20%로 확대할 방침이다. 추가로 장자커우 쉔화 공장에 세계 최초의 수소환원제철 상업화를 목표로 연간 120만톤 규모의 수소환원철 공장 건설을 진행 중으로 이후 탕산, 한단 지역에도 수소환원철 생산기지를 조성할 예정이다.

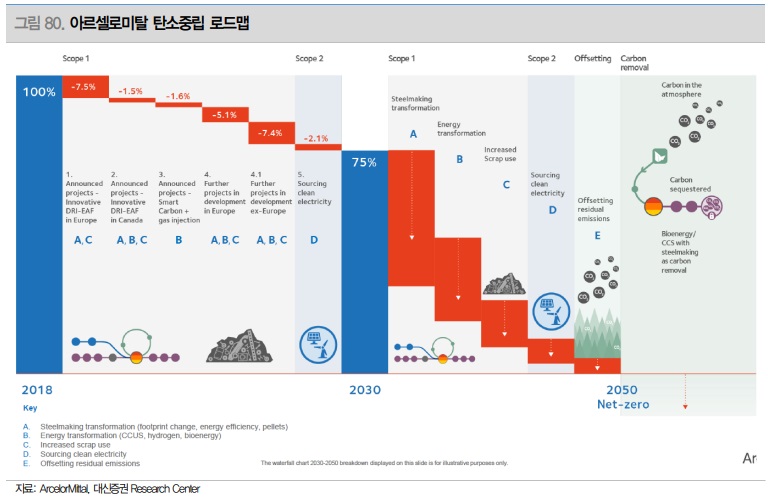

유럽 – 아르셀로미탈(ArcelorMittal)

유럽은 기후변화를 막기 위한 탄소배출 규제에 가장 적극적으로 임하고 있는 지역이다. 유럽 최대 철강업체인 아르셀로미탈은 2030년까지 그룹의 총 탄소배출량을 25% 감축할 예정이며, 유럽지역으로 한정하면 35% 감축을 목표로 하고 있다.

2050년까지 탄소 중립을 목표로 하고 있는 아르셀로미탈은 스페인 세스타오(Sestao) 지역에 있는 2기의 전기로를 바탕으로 전세계 최초로 대규모 탄소중립 제철소를 운영할 방침에 있다. 아르셀로미탈은 탄소중립 제철소가 필요로 하는 1Mt 규모의 수소환원철(수소DRI)을 납품하기 위해 스페인 히혼(Gijon) 지역에 2.3Mt 규모의 신규 수소 DRI 생산 플랜트를 건설할 예정이며 이를 위해 2021년에는 스페인 정부와 MOU를 맺고 10억불의 탈탄소 기술 투자를 약속받은 바 있다. 이외에 캐나다, 벨기에, 독일 등에서도 DRI-EAF 기반으로 생산설비를 확충함으로써 기존 고로(Blast Furnace) 중심 생산체제에서 DRI-EAF 중심 생산체제로 점진적인 전환을 가져가고 있다. 또한 아르셀로미탈은 2021년 3월 친환경 철강브랜드인 XCarb를 출시하여 해당 제품을 구매하는 고객사에게 Scope 3 탄소 배출량 상쇄 사실을 표명할 수 있는 친환경 인증서를 발행함으로써 저탄소 철강재 구입을 유도하고 있다.

Mt (Metric ton, M/T, 미터법 톤, 메트릭톤)

국가마다의 사용 단위차이로 이를 구분한다. 우리가 사용하는 단위는 Ton이라고 하여 1,000Kg를 톤이라고 한다.

메트릭톤(M/T) : 1,000Kg을 1톤으로 - 주로 프랑스에서 사용(불톤)

롱톤(L/T) : 1,016Kg를 1톤으로 - 영국에서 주로 사용(영톤)

숏톤(S/T) : 907Kg를 1톤으로 - 미국에서 주로 시용(미톤)

위에 나타난것과 같이 국가마다 사용하는 단위가 다르므로 무역 간 거래에서 혼돈이 있을 수 있어 무역거래에서 혼선을 없애려고 중량을 나타낼 때 1,000Kg를 1Ton으로 나타내는 무게의 수량 단위를 말한다.

MOU (Memorandum of Understanding, 양해각서)

정식계약 체결에 앞서 행정기관 또는 조직 간 양해사항을 확인하기 위해 작성하는 문서로, 보통 법적 구속력은 갖지 않는다.

DRI(직접환원철, Direct Reduced Iron)-EAF(전기로, Electric Arc Furnace)

Scope 3

온실가스 배출량은 배출 형태에 따라 Scope 1~3으로 분류되며, Scope 1은 사업장 내 직접 배출, Scope 2는 사업장 내 전력 사용에 따른 간접 배출을 의미한다. Scope 3은 Scope 1과 Scope 2를 제외한 탄소 배출로, 원재료의 생산 및 물류, 제품 생산 및 폐기 과정 등 사업장 전후방 공급망에서 발생하는 배출에 해당한다.

아르셀로미탈은 2010년대 다운사이클 시기에 과잉생산설비에 대한 비용 부담으로 대규모 구조조정을 겪는 등 명성에 미치지 못하는 모습으로 비판을 받기도 했으나, 탈탄소 시대를 위한 움직임을 빠르게 가져가면서 친환경 철강사로 이미지를 완전히 탈바꿈하고 규제 준수능력 경쟁에서 앞서 나가고 있는 업체로 판단된다.

미국 – 뉴코(Nucor), US 스틸(US Steel)

미국은 바이든 정부 집권 이후 트럼프 행정부의 화석연료 장려정책을 폐기하고 파리기후협약에 복귀하면서 다시 글로벌 탄소중립 정책의 리더로 나서기 시작했다.

뉴코는 미국 1위의 철강업체이자 세계 1위의 전기로 업체로서 미국 특성상 철스크랩 원료 확보가 쉽고, 전력공급이 안정적이기 때문에 미니밀 중심의 생산이 용이한 점을 적극 활용하여 성장해왔다. 일반적으로 전기로는 고부가가치 제품이 아닌 봉형강 등을 생산하는 것이 보통이나, 뉴코는 신슬래브캐스팅(Thin Slab Casting) 기술을 활용하여 전기로로 열연 강판을 생산할 수 있는 사업형태를 취하고 있다. 여기에 더해 마이크로 밀(Micro Mill) 기술을 선도하면서 공정 라인을 더 축소함으로써 생산에 유연함을 더하고 있다. 보유하고 있는 미국 소재의 24개 공장은 모두가 전기로 기반으로 되어 있고, 천연가스를 이용한 DRI 생산능력 역시 450만톤 규모로 넉넉히 갖추면서 뉴코는 경쟁사 대비 환경친화적인 기업구조로 되어있다. 실제로 탄소배출량이 글로벌 철강사 평균 대비 현저히 낮은 수준을 보이고 있다. 뉴코는 2030년까지 2015년 대비 온실가스 배출량을 35% 저감할 계획이며 이는 글로벌 철강사 평균 대비 77% 낮은 수치로 예상된다. 그 이후에도 지속적으로 탄소배출을 줄여나가 탄소 중립을 실현할 방침이다. 뉴코는 미국 최초의 친환경 저탄소 철강제품 라인인 ‘Econiq’을 출시하고 곧바로 2022년 1분기부터 제너럴모터스(GM)으로의 판매가 예정되어 있다. Econiq은 100% 신재생에너지 기반 전력을 활용하고 첨단 친환경 공정으로 제조되기 때문에 ‘탄소중립’ 제품이라고 볼 수 있어, 뉴코는 현 시점 탄소중립 경쟁에서 가장 앞서나가고 있으며 향후에도 가장 주목받을 업체일 것으로 판단한다.

신슬래브캐스팅 (Thin Slab Casting, 박슬래브 주조법)

용강으로부터 직접 박강판을 주조하는 방법

마이크로 밀 (Micro Mill)

굉장히 작은 규모의 제철소를 의미하며, 공정 생략형 기술개발의 아이콘인 스트립캐스팅에서 Twin-Roll 기술을 구현한 Castrip이 핵심 기술이다. 마이크로 밀의 핵심기술인 Castrip은 Twin-Roll Casting으로, 마주보고 도는 두 개의 수냉식롤 사이에 쇳물(용강)을 부어 바로 스트립으로 만드는 연주기술로서, 전기로 생산 쇳물을 바로 2mm 이하 스트립으로 만들기 때문에 슬라브/박슬라브 등 중간소재 재가열 과정이 생략된다.

GM Group (General Motors, 제너럴 모터스, 지엠)

미국에 기반을 둔 자동차 제조 기업으로 뷰익, 캐딜락, 쉐보레, GMC, 홀덴을 포함해 전 세계적으로 자회사와 상표를 가지고 있으며, 과거에는 허머, 새턴, 사브, 폰티액, GM대우, 올즈모빌, 들로리언, 복스홀 등의 브랜드도 가지고 있었다.

120년 역사의 미국 대표 철강사인 US스틸은 2018년 온실가스 배출량 대비 2030년까지 20% 저감, 2050년까지 탄소 중립을 목표로 한다. 탄소중립시대를 맞아 전통적인 조강방식으로 선택했던 고로 가동을 중단하고 전기로 설비 투자를 늘리면서 생산체제 전환 움직임을 가져가고 있다. US스틸은 현재 Big River Steel(Capa 330만톤), Fairfield 강관공장(Capa 90만톤) 2개소 외에는 고로 생산시설을 갖춘 업체로서, 2021년 9월 US스틸은 30억 달러를 투자해 연간 300만톤 규모의 미니밀 건설 계획을 발표하였다. 전기로 생산체제를 갖춘 경쟁사 대비 생산효율에서 뒤떨어진 것과 더불어 점차 탄소배출 규제 흐름이 강화된 것에 대한 대응으로 전기로 설비 확충을 택한 것이라고 볼 수 있다.

Capa (capacity, 수용력)

고정된 인력과 기계에서 생산할 수 있는 최대의 생산량

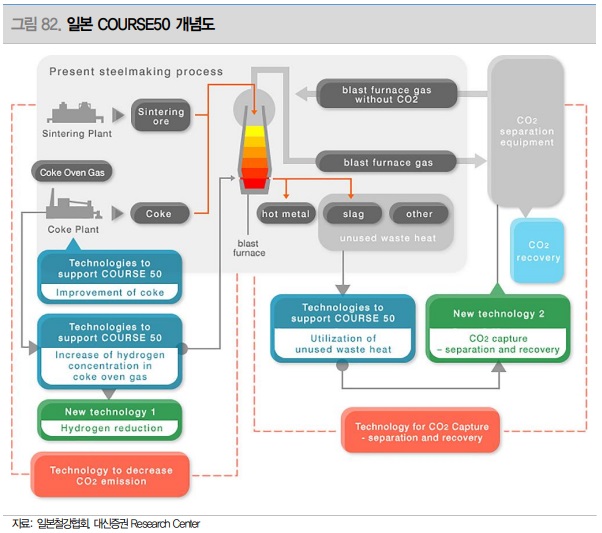

일본 – 일본제철(Nippon Steel)

고로 위주의 철강생산, 우수한 제철 효율 등 한국과 전반적으로 유사한 점이 많은 일본 철강업계도 국내 철강업계에서는 주시해야 할 대상이다. 일본은 경제산업성 주도하에 2050년 탄소중립 녹색성장전략을 책정하여 탈탄소 흐름을 가속화하고 있다. 현재 일본정부는 2030년까지 10년 간 철강업계 기술개발 지원을 위해 1,935억엔의 예산을 배정하였으며 이는 그린이노베이션 기금 2조엔 중에서도 최대 금액이다. 철강업계에서 진행되는 대표적인 프로젝트는 ‘COURSE50(CO2 Ultimate Reduction System for Cool Earth 50)’으로 일본제철, JFE스틸, 고베제철소 등 일본의 대표철강사들이 2008년부터 참여하여 제철소에서 발생하는 이산화탄소의 30% 절감을 목표로 혁신 저탄소 제철 프로세스를 개발하고 있다. COURSE50은 2030년까지 고로수소환원기술 적용을 통해 10% 절감, 고로가스에서 이산화탄소를 분리·회수함으로써 20% 절감을 계획하고 있다.

대표기업인 일본제철은 정부 목표에 발맞춰 2050년까지의 탄소중립을 계획하고 있다. 일본제철은 2030년 탄소배출량을 7,000만톤 규모로 2019년 배출량인 9,100만톤 대비 약 23% 감축할 예정에 있으며, 이를 위한 수단으로서 전기로 설비투자를 바탕으로 생산체제 전환을 진행하고 있다. 일본제철은 자국 내에서 운영중이던 고로 15개 중 5개를 폐쇄하는 동시에 2022년 상반기 중에 세토나이 제철소 히로하타지구에 연간 72만톤 규모의 최신식 전기로를 가동할 예정이고, 2023년에도 연간 150만톤의 전기로를 추가 가동할 예정에 있다. 추가로 기존 고로는 COURSE50, Super COURSE50을 적용하여 환원제를 수소로 대체할 예정이다.

한국 기업 – POSCO

앞서 언급한 글로벌 경쟁업체들의 공통점을 찾자면 1) 전기로 설비 확충, 2) 스크랩 사용비중 증가, 3) DRI 비중 증가 및 수소환원기술 도입 등으로 정리할 수 있다. 국내업체들이 탄소중립을 위한 글로벌 트렌드를 역행하고 있는 걸까? 전기로 투자만 놓고 보면, 그렇다고 할 수 있지만 인근에 위치한 중국, 일본업체들과의 경쟁을 위해서는 고품질의 철강재를 낮은 비용으로 생산하는 고로 체제 선택은 불가피한 선택이었다.

POSCO는 2015년 품질향상의 어려움과 원가 상승에 따른 채산성 부족을 이유로 열연용 전기로 가동을 중단한 이후 순수 고로 철강업체로 경영을 지속해 온 상황이다. POSCO는 ‘2050 탄소중립 선언’을 통해 2030년 탄소배출 40% 감축, 2040년 탄소배출 50% 감축, 2050년 탄소중립 로드맵을 발표하고, 2030년까지 스크랩 사용량 확대 및 생산효율화를 바탕으로 고로체제에서도 사업장 10% 감축이 가능할 것으로 가이드를 제시했던 바 있었다.

그리고 최근 POSCO 역시 저탄소 제품 요구에 대응하기 위한 목적으로 전기로 2기 도입 결정을 내리면서 전기로 설비를 확장하는 시장 흐름에 어느 정도 발을 맞추는 모습이다. POSCO는 광양제철소에 전기로 1기(~2025년), 포항제철소에 전기로 1기(~2027년) 건설을 계획하고 있으며, 예상 규모는 연산 250만톤 내외로 전체 생산규모 4,500만톤 대비 큰 수준은 아닌 것으로 공개되었다. 이번 전기로는 주력 생산을 맡기보다 시험 플랜트 성격이 크다고 볼 수 있으며, 2030년까지 고로 중심의 생산체제 그림은 유지하되 탄소배출을 줄이면서 폐쇄한 포항1고로 생산량을 대체하고 전기로 기술력을 끌어올릴 수 있는 방편으로 보인다.

또한 POSCO는 스크랩 자원 중요성을 인식하고 수집기지 구축 및 해외 공급사 지분투자를 계획하고 있으며, 호주 광산업체 로이힐(Roy Hill)과 손을 잡고 스크랩을 대체할 수 있는 HBI(Hot Briquetted Iron) 원료 생산투자도 추진하고 있다. HBI는 DRI를 전기로 공정에 활용할 수 있는 덩어리 형태로 재가공한 원료로, POSCO는 HBI를 활용하여 전기로를 가동하면서 향후 목표로 하는 수소환원제철로의 단계적인 전환을 계획하는 것으로 예상된다.

로이힐 (Roy Hill)

호주 서북부 필바라 지역에 위치한 호주 최대 단일광산이다. 철광석 매장량은 23억톤이고 연간 5500만톤 규모의 철광석을 생산하고 있다.

HBI (Hot Briquetted Iron)

DRI를 열간에서 단광처리하여 산화를 방지하도록 만들어지며 주로 전로에 사용된다.

2030년 이후에는 포스코가 개발하고 있는 ‘하이렉스(HyREX)’라는 수소환원제철공법을 활용한 수소DRI-EAF 사양의 데모플랜트를 운영할 예정이며, 기술 완성도를 높여 2040년 이후 기존 고로를 점진적으로 대체함으로써 2050년 탄소중립을 달성하는 계획이다. 하이렉스는 POSCO가 DRI를 활용할 때 사용하는 유동환원로 기반의 파이넥스(FINEX) 공법을 토대로 수소환원제철에 변경 적용한 방식으로 POSCO는 해외 철강사들이 연구 중인 샤프트 기반 미드렉스(MIDREX) 대비 생산조건이 까다롭지 않아 경제적 장점이 있을 것으로 전망하고 있다. 다만, 현재까지는 POSCO가 단독개발 중에 있으며 기술 개발 효율을 올리기 위해 공동개발할 파트너사를 찾고 있다. 기존 고로는 수소 DRI를 활용하는 전기로로 대체되기 전까지는 탄소포집저장기술(CCUS)을 활용하여 탄소중립 로드맵 목표 기준에 맞추는 방향으로 운영된다.

데모플랜트

실제 상업 생산 이전에 작은 규모로 설비를 건설, 운영해보는 단계를 뜻한다. 대량 생산의 상업공장에서도 경제성을 확보할 수 있는지 본격적으로 검증할 수 있는 방식이다.

유동환원로

철광석에서 산소를 떼어내는 시설

파이넥스 (FINEX)

대한민국의 포스코에서 독일의 지멘스 사와 협력하여 개발해낸 제철공법이다. 유해물질이 많은 유연탄을 쪄내는 공정을 거치지 않기 때문에 기존 공법에 비해 환경오염이 적으며, 무엇보다도 일반 철광석보다 20% 이상 가격이 저렴한 분광과 유연탄보다 30% 가까이 저렴한 일반탄을 사용할 수 있기 때문에 경제성이 높다. 더불어 코크스 제조 시설을 지을 필요가 없어서 초기 자본도 더 적게 든다.

샤프트형 미드렉스 (Shaft Midrex)

샤프트형은 철광석을 펠릿 형태로 가공하는 공정이 필수다. 값비싼 펠릿을 원료로 사용하기 때문에 이를 수입해야 하는 대한민국과 같은 국가에서는 비용 및 조달 문제가 발생할 가능성이 있다. 또 펠릿의 원료인 철광석 자원이 한정적이고 만드는 과정에서 환경오염을 유발한다는 지적도 나온다. 샤프트형 고로는 고온으로 가열한 액화천연가스(LNG)를 펠릿 사이로 보내 철을 뽑아낸다.

한국 기업 – 현대제철(Hyundai Steel)

현대제철은 국내 최대 전기로 조강생산능력(연산 1,100만톤)을 갖춘 철강업체로서, 경쟁사인 POSCO와 대조해보면 고로와 전기로 비중이 비교적 균형을 이루는 모습이다. 하지만 현대제철의 근래 대규모 설비투자는 고로를 중심으로 이루어졌었고, 전기로 부문은 실적악화로 인해 가동을 중단하거나 설비투자도 부족한 경향이 지속되어 왔다. 2020년 6월에는 당진제철소의 박판열연설비를 폐쇄하면서 현재 강판에 대해서는 고로 용선을 활용하여 대응하고 있는 상황이다.

현대제철은 2030년 탄소배출 20% 저감, 2050년 탄소중립 목표를 세운 상태이다. 현대제철의 경우 전기로 비중이 높기 때문에 POSCO 대비 상대적으로 좀 더 유연한 전략이 가능하다. 현대제철은 현시점에서 전기로 설비를 급하게 확대해야 할 유인은 없기 때문에 당장 설비투자를 통해 전기로 숫자를 늘리기보다는, 향후 전기로 비중 확대 시기를 대비하여 연구개발 투자를 바탕으로 대체원료, 고급강 제조기술 등을 확보하는 상황으로 판단된다.

현대제철은 철광석 브리켓을 비롯하여 고품위 펠릿, HBI 등 저탄소 철원의 도입으로 탄소배출 저감을 계획하고 있다. 현대제철이 브라질 Vale과 함께 저탄소 철원 개발에 나서고 있는 것은 향후 생철, 중량 등 고급 철 스크랩 원료 가치가 지금보다 더 올라갈 미래를 대비하기 위함이라고 할 수 있다. 현대제철은 그룹사로 납품하는 자동차강판 매출 비중이 높은데, 그동안 미니밀로는 요구되는 품질과 원재료비, 2가지 측면에서 함께 대응하기 어려웠기 때문에 폐쇄를 결정할 수밖에 없었다. 현대제철이 준비하고 있는 HBI 생산이 안정화될 경우, 원재료비 측면에서 가격 변동성을 줄일 수 있으며 미니밀 생산품목의 다양성 및 품질이 향상될 수 있다.

철광석 브리켓

약 200도(℃)의 저온에서 생산된 저탄소 철원으로 고로의 소결, 괴광 및 펠렛을 대체하기 위한 목적으로 개발됐다.

철광석 펠릿

운반하기 쉬운 재료를 만들기 위해 철광석을 다른 제품과 결합하여 구성되는 작은 구체이다.

현대제철은 코크스 건식소화설비(CDQ, Coke Dry Quenching)를 2022년 3분기부터 착공하여 2025년까지 3기의 CDQ를 단계적으로 완공하여 운영할 예정에 있다. CDQ는 코크스 제조공정 중 1,000℃ 이상으로 가열된 코크스를 물이 아닌 질소가스로 냉각하여 건조시키는 방식으로, 이 과정에서 발생하는 폐열을 회수하여 증기 및 전력생산에 사용할 수 있다. 습식소화설비와 비교하면 제조과정에서 수분이 배제되어 용선 품질이 높아질 뿐만 아니라, 전력으로 재활용할 수 있어 탄소배출을 저감 하는 운영이 가능하다.

V. Change 3: 새로운 가치평가의 기준이 될 미래 투자

과거 대비 낮은 레벨에 머무르는 철강금속 밸류에이션

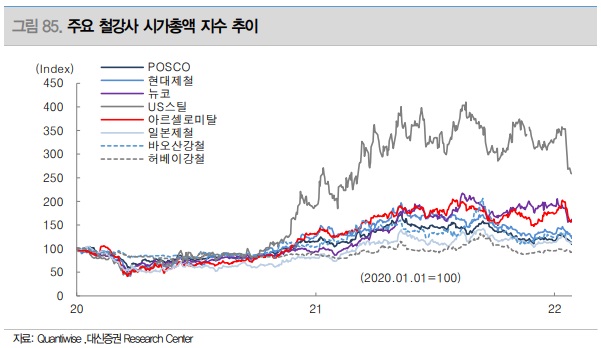

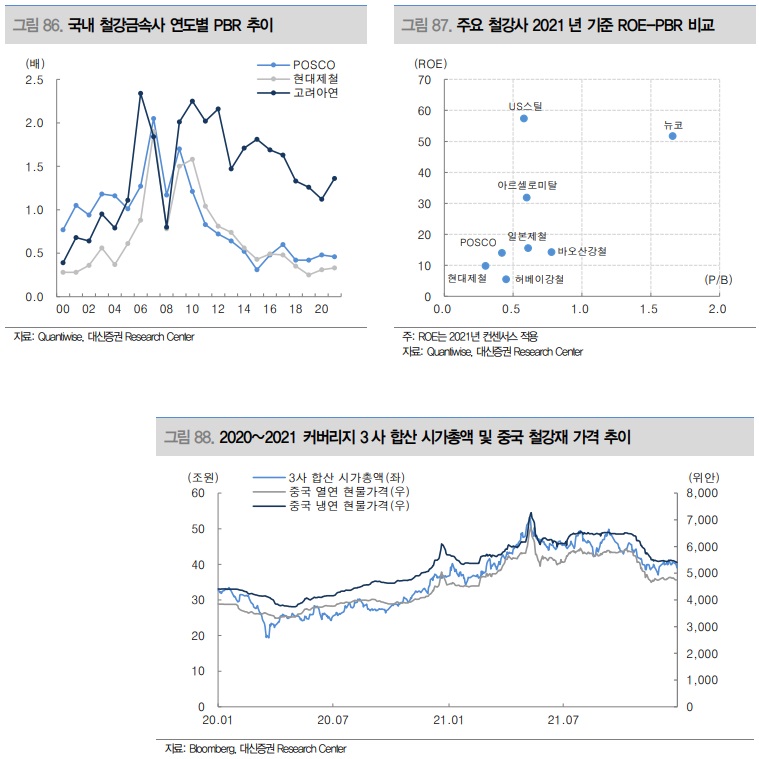

2021년 국내 철강사들은 사상 최대의 분기 실적을 기록하는 등 호황을 보였음에도 주가는 과거 레벨 대비 현저히 낮은 수준에 머무르고 있으며, 외국 철강사와 비교해도 저평가를 받고 있다. 전반적으로 모든 철강사가 실적 호황을 누린 가운데, 서구권 철강사 대비 동아시아 철강사들의 주가가 부진한 모습을 보였다. 가장 높은 PBR이 부여된 뉴코 1.66배 대비 한국 철강사들은 POSCO 0.42배, 현대제철 0.3배로 크게 저조한 모습을 보였으며, 이는 중국과 일본업체와 비교해도 낮은 밸류에이션이다.

PBR (Price-to-Book Ratio, P/B, 주가순자산비율)

주가를 BPS(주당순자산가치)로 나눈 것이다. 주가가 1주당 순자산의 몇 배로 매매되고 있는가를 표시하며 PER과 같이 주가의 상대적 수준을 나타낸다.

철강금속 업종이 역사적으로 가장 높은 밸류에이션을 받았던 해는 2007년으로 당시 국내 주요 철강금속 업체들의 평균 PBR은 1.58배였다. 2000년대 초반부터 중국 경제가 고성장을 거듭하면서 중국의 철강수요가 공급을 상회함에 따라 글로벌 철강가격 상승을 견인하며 업사이클이 지속되었고 이 사이클의 정점에 다다랐던 해가 2007년이었다. 실제 이익규모로 보면 2008년이 더 좋았지만, 당시 이미 중국의 철강생산 규모가 빠르게 증가하고 있던 점을 고려하면 철강의 초과생산 전환이 예측 가능한 범위에 있었기 때문에 시클리컬 투자자 입장에서 마음놓고 비중을 확대할 수 있었던 시기는 2007년까지였다고 봐야한다.

2021년 주요 국내 철강금속 업체 이익은 대부분 역대 최고 실적을 달성했거나 이에 근접하였으며, 가장 높은 밸류에이션을 받았던 2007년의 이익과 비교해도 1.5배 이상 높은 수준이다. 이에 비해 2021년 평균 PBR은 0.67배로 저점이었던 2019년 대비 다소 상승하기는 했지만 다운사이클 구간의 밸류에이션 수준에서 벗어나지 못하고 있다. 이로 미루어 볼 때, 이미 중국 철강재 가격과 국내 철강주의 동행성에 익숙해진 국내 시클리컬 투자자들이 2021년 실적을 이례적 상승으로 여기고 있으며, 중국 철강재 가격의 강한 추세 전환이 없는 이상 국내 철강주의 주가 회복이 쉽지 않다는 것을 방증한다.

관심이 부족한 국내 철강금속 투자

국내 철강금속업종의 주가 부진은 앞서 언급한 것처럼 2021년의 호실적이 2022년에 이어지지 못할 것이라는 피크아웃 우려가 불거진데 따른 수급 이슈가 있겠지만, 투자시장의 변화에 따른 철강금속 업종에 대한 밸류에이션 기대치 역시 과거대비 하향조정되어 있다고 판단한다. 최근 투자 경향이 신규 산업, 신규 제품, 신규 소재 등 성장기술주에 초점이 맞춰지면서 전통산업으로 분류되는 철강업종의 투자매력이 상대적으로 뒤처지는 모습이 나타났다. 2021년 하반기는 특히 2차전지, 메타버스, NFT 등 성장주 선호 경향이 강했는데, 고PER을 받는 종목들은 향후 성장가치를 선반영한다는 이유로 매수심리를 합리화한 반면, 저PER의 가치주들은 상승여력이 명확하다는 이유로 저렴한 밸류에이션이 상대적으로 투자유인으로서 기능하지 못했다.

2차전지 (secondary cell, storage battery, rechargeable battery)

외부의 전기 에너지를 화학 에너지의 형태로 바꾸어 저장해 두었다가 필요할 때에 전기를 만들어 내는 장치를 말한다. 여러 번 충전할 수 있다는 뜻으로 "충전식 전지"라는 명칭도 쓰인다. 흔히 쓰이는 이차 전지로는 납 축전지, 니켈-카드뮴 전지(NiCd), 니켈-메탈 수소 전지(Ni-MH), 리튬 이온 전지(Li-ion), 리튬 이온 폴리머 전지(Li-ion polymer)가 있다.

메타버스 (Metaverse)

가상·초월(meta)과 세계·우주(universe)의 합성어로, 3차원 가상 세계를 뜻한다. 보다 구체적으로는, 정치·경제·사회·문화의 전반적 측면에서 현실과 비현실 모두 공존할 수 있는 생활형·게임형 가상 세계라는 의미로 폭넓게 사용되고 있다.

NFT (Non-Fungible Token, 대체 불가능한 토큰)

블록체인에 저장된 데이터 단위로, 고유하면서 상호 교환할 수 없는 토큰을 뜻한다. NFT는 사진, 비디오, 오디오 및 기타 유형의 디지털 파일을 나타내는 데 사용할 수 있다. 사본은 인정되지 않는다. 이러한 디지털 항목의 사본은 누구나 얻을 수 있지만 NFT는 블록체인에서 추적되어 소유자에게 저작권과 소유권 증명을 해야 한다.

PER (Price Earnings Ratio, P/E, 주가수익률)

주가를 1주당 순이익(EPS)으로 나눈 값이다. 예를 들어 주가 10,000 원짜리 기업이 주당 1,000 원의 순익을 거뒀다면 PER은 10배가 된다. 주가 5,000 원짜리 기업이 주당 1,000 원의 순익을 거뒀다면 PER은 5배가 된다. 즉 두 기업은 이익은 같은데도 전자의 기업은 주가가 두배로 평가되어 있는 셈이다.

그동안 중국이 적극적인 공급 증가와 더불어 잉여물량을 수출하며 글로벌 철강시장 가격을 주도했던 정책에서, 중국 내수를 충당하는 수준의 감산 정책으로 전환함에 따라 향후 글로벌 철강 가격 시황이 나아질 것이라는 점은 분명하다. 다만 단기적인 실적만 놓고 보면 원자재가격 하락구간에서 2021년 호실적 대비 추가성장을 기대하기 어려운 상황이고, 중장기적으로 보더라도 탈탄소 규제대응 차원에서 생산설비 규모확대는 검토하지 않고 있어 Q의 증가를 바탕으로 하는 외형 성장을 기대하기에도 어려움이 있다. 단기 사이클이 정점을 통과한 상태에서 투자자들의 관심을 끌어오려면 이번에 거둔 호실적을 바탕으로 하는 적극적인 주주환원 정책 발표 또는 미래 성장성을 견인할 신사업 투자 관련 청사진이 필요한 시점이다.

향후 경쟁력은 미래 먹거리 확보 여부

철강금속 산업이 현재 수준의 생산 설비규모에서 수요변화에 따라 사이클을 반복하게 된다고 가정하면, 앞으로 종목별 성장 및 주가 차별화를 결정지을 포인트는 미래 먹거리 투자 진행상황과 그 성과가 될 것으로 전망한다. 이익규모를 기준으로 과거치와 비교하여 산출하는 밸류에이션이 투자시장에서 설득력을 갖기가 점점 더 어려워지는 것이 사실이며, 시장에서 원하는 변화를 선점하는 것이 기업의 경쟁력을 판단하는 근거가 되고 있다. 그 변화는 철강산업에서는 생산 효율화를 통해 추가 마진을 확보하는 동시에 환경규제 준수능력을 높여나가는 것이 주가 될 것이며, 본업의 연장선 상에서 바라보면 향후 성장성이 높은 산업으로의 소재 공급능력을 갖춰나가는 것이다.

최근 POSCO가 지주기업 체제 전환을 선언한 것 역시 밸류에이션 기대치가 낮아지고 있는 철강기업이라는 틀을 깨고, 현재 추진하고 있는 사업 변화 및 가치를 투자자들에게 인정받기 위함이라고 밝힌 바 있다. POSCO가 선택한 물적분할 방식에 대해서는 투자자들 사이에서 이견이 갈리는 상황이지만, 이미 성숙기에 진입한 철강산업의 안정적인 사업구조와 좋은 이익이 제대로 기업가치에 연결되지 못하고 있었다는 점에 대해서는 모두들 동의하고 있었던 부분이다. 기업가치 재평가를 위해서 ‘철강’의 이미지를 탈피할 필요가 있다는 선택이 타당하다고 판단하며, POSCO는 여전히 철강산업 비중이 크긴 하겠으나 ‘종합 소재’ 기업으로서의 이미지가 강화될 것으로 예상된다.

POSCO 외에도 국내 철강/비철금속 업체들은 각자 미래 먹거리 획득을 위해 발을 넓히고 있으며, 상대적으로 투자여력이 있는 대형업체들이 투자를 주도하고 있다. 국내 철강/비철금속 업체들이 전통적인 사업구조에서 벗어나 어떤 변화를 가져가고 있는지, 커버리지 3개 기업의 미래 신사업 투자를 중심으로 조명해보려 한다.

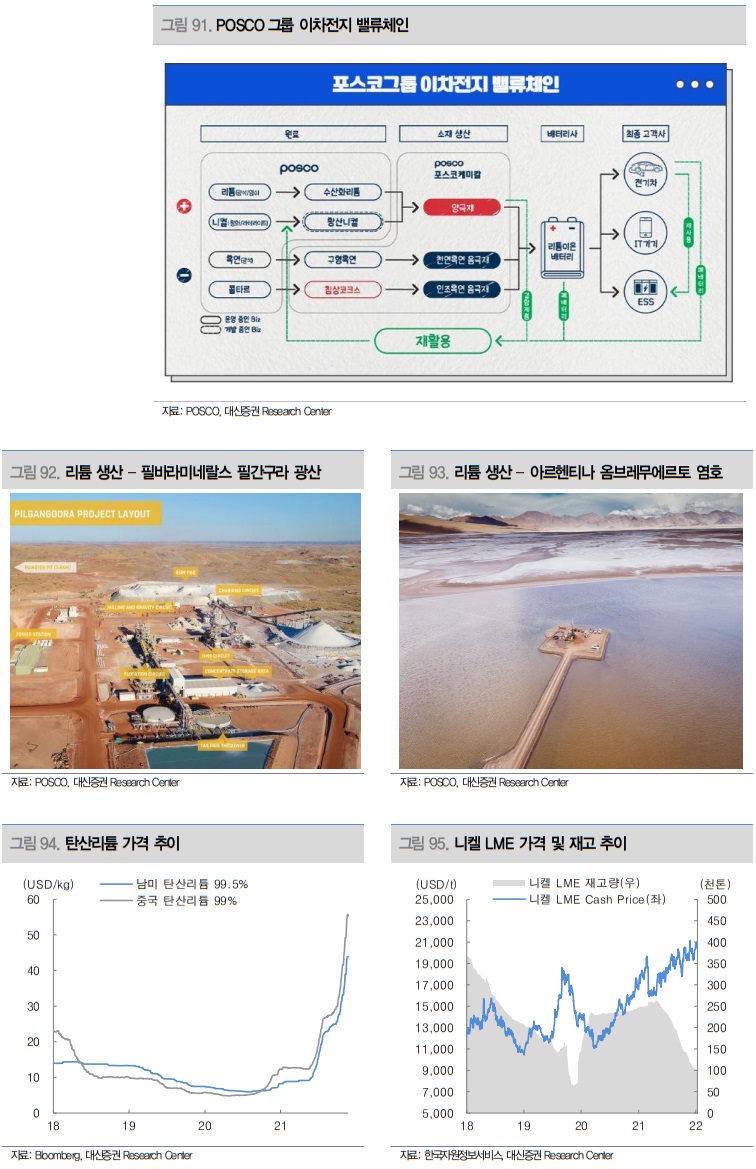

POSCO – 이차전지 소재(리튬, 니켈, 흑연) 생산 및 리사이클링

POSCO는 그룹 내에 배터리셀 제작 이전의 소재 밸류체인을 모두 갖추고 있다는 점에서 이차전지 소재 분야에서 국내 철강업종 내 가장 앞서 있다고 봐도 좋은 업체이다. 자회사로 증시에 상장해 있는 포스코케미칼은 양극재, 음극재를 생산하여 배터리셀 업체로 납품하는 국내 주요 소재업체이다. 양극재, 음극재의 생산원료인 리튬, 니켈, 흑연 등은 POSCO가 생산·조달하고 있기 때문에 투자자들의 적극적인 관심이 필요하다.

배터리셀

배터리는 ‘셀(Cell)’과 ‘모듈(Module)’, ‘팩(Pack)’으로 구성돼있다. 배터리 셀은 각각이 에너지를 저장했다 내보내는 역할을 한다. 이 자체만으로는 용량이 적기 때문에 이를 한데 묶은 모듈을 만들고, 이를 다시 크게 합쳐 팩을 만든다.

밸류체인 (value chain, 가치 사슬)

기업에서 경쟁전략을 세우기 위해, 자신의 경쟁적 지위를 파악하고 이를 향상할 수 있는 지점을 찾기 위해 사용하는 모형이다. 가치 사슬의 각 단계에서 가치를 높이는 활동을 어떻게 수행할 것인지 비즈니스 과정이 어떻게 개선될 수 있는지를 조사하여야 한다.

양극재

리튬의 공급원으로써, 전지가 충전/방전 시 양극재의 결정격자로부터 리튬을 방출/흡수하여, 전지 내에 전기에너지를 저장/방출 가능하게 해 주는 주원료이다. 어떤 양극활 물질을 사용하느냐에 따라 배터리의 용량과 전압이 결정된다. 니켈을 많이 포함하면 용량이 증가, 음극과 양극의 전위차가 크면 전압이 증가한다.

음극재

배터리 충전 때 양극에서 나오는 리튬이온을 가역적으로 흡수, 방출하면서 외부회로를 통해 전류를 흐르게 하는 역할을 수행한다. 음극재에는 구리 기재 위에 활물질, 도전재, 바인더가 입혀지며 음극에는 안정적인 구조를 지닌 흑연이 주로 사용된다.

먼저 리튬의 경우 POSCO는 조달방식을 광석, 염호(소금호수) Two-Track 형태로 가져가고 있다. 광석은 호주 광산개발기업인 필바라 미네랄스(Pilbara Minerals)와 자회사 ‘포스코리튬솔루션’에 대한 합작투자계약을 맺음으로써 원료를 안정적으로 공급받고 있다. 필바라 미네랄스와의 합작 자회사인 포스코리튬솔루션이 광양단지 내 건설중인 수산화리튬 생산공장은 2023년 10월 준공을 목표로 하고 있으며, 연간 4.3만톤 규모 생산계획이 예정되어있다. 또한 포스코아르헨티나 법인을 활용하여 아르헨티나 소재의 ‘옴브레 무에르토(Hombre Muerto)’ 리튬 염호 기반의 2.5만톤 규모 수산화리튬 생산공장을 2024년 경 준공을 목표로 추진하고 있다. POSCO는 2030년까지 22만톤 생산체제를 구축하여 글로벌 Top 3의 리튬 공급업체로 발돋움하겠다는 계획이다.

Two-Track (투 트랙)

정치나 경영 따위에서, 서로 다른 두 가지 방식을 적절히 적용하여 일을 처리하는 책략.

포스코리튬솔루션

고성능 이차전지 양극재의 핵심원료인 수산화리튬을 생산, 판매하는 사업 목적으로 2021년 4월 23일에 포스코가 설립한 회사이며, 리튬광석 공급업체인 호주 Pilbara사가 지분 참여하는 합작법인이다.

니켈은 POSCO가 호주 니켈 광업·제련사인 ‘레이븐소프(Ravensthorpe)’에 대한 지분 30% 투자를 통해 협력을 강화한 상태이며, 2024년부터 레이븐소프로부터 니켈가공품을 연간 3.2만톤 공급받게 된다. 포스코는 계열사인 SNNC의 기존 설비 연계 투자를 통해 2023년까지 연간 2만톤 규모의 고순도 니켈 정제공장 건설을 예정하고 있다. POSCO는 2030년까지 광석 기반 및 리사이클링을 통해 총 14만톤의 니켈 생산능력을 확보할 예정이다.

SNNC

2006년 포스코와 뉴칼레도니아의 최대 니켈 광석 수출회사인 SMSP사가 합작 설립한 회사로, 스테인리스강의 주원료인 페로니켈 (니켈 20%, 철 80%)과 기타 부산물을 생산, 판매하는 대한민국 최초의 페로니켈 제조 전문기업이다.

흑연은 자연흑연, 인조흑연으로 구분할 수 있는데, POSCO는 제철공정에서 발생하는 콜타르를 바탕으로 인조흑연을 생산한다. 콜타르는 원료탄을 코크스로 가공하는 코크스공정에서 발생하는데, POSCO는 연간 57만톤의 콜타르를 생산하고 있다. 포스코케미칼의 자회사인 PMCtech는 이 콜타르를 넘겨받아 열처리 과정을 통해 침상코크스로 가공하여 포스코케미칼로 납품하게 된다. 인조흑연은 자연흑연 대비 리튬 이온 경로가 많아 충전·방전 효율이 높으며, 안정적인 구조형태로 배터리 수명 측면에서 우위를 가진다.

침상코크스

콜타르를 증류한 후 Qi를 제거하여 고체화 한 코크스로, 가늘고 긴 바늘모양의 이방성 분자구조를 가진다. 방향성을 가지는 분자구조로 인해 전기전도도가 높고, 고유저항과 열팽창률이 낮아 인조흑연전극봉의 소재로 사용되며, 최근 이차전지의 인조흑연 음극재용 원료로도 각광받고 있다.

POSCO는 이외에 배터리 소재 회수를 위한 리사이클링 사업도 계획하고 있다. 중국 화유코발트와 합작형태로 설립한 자회사 포스코HY클린메탈이 전남 율촌산업단지에 건설하는 리사이클링 공장은 2022년 하반기 준공이 예정되어 있으며, 연간 1.2만톤의 배터리 블랙파우더에서 리튬, 니켈, 코발트 등 주요 소재들을 추출·회수하게 된다. 최근 이차전지 시장이 급속도로 성장하면서 산업 전반에 많이 깔린 배터리 물량들이 폐기연한에 도래할 때를 감안하면 리사이클링 시장 역시 2040년 28조원 규모 성장이 예상되고 있다.

화유코발트

중국 최대 코발트 생산 업체다. 최근 아프리카 짐바브웨의 리튬 광산 회사를 인수하며 다양한 핵심 광물을 취급하고 있다.

포스코HY클린메탈

이차전지 산업의 핵심인 양극재 소재(니켈, 코발트, 리튬 등)를 리사이클링 기술을 적용하여 생산하기 위해 포스코가 중국의 화유코발트사와 합작으로 신설한 포스코 그룹사(포스코 지분 65%)이다.

블랙파우더 (Black powder)

리튬이온배터리 스크랩을 파쇄 및 선별 채취한 검은색 분말을 뜻한다. 여기에는 니켈과 리튬, 코발트, 망간 등이 함유돼 있다.

현대제철 – 수소 생산 및 연료전지 금속분리판

현대제철이 중점을 두고 추진할 신사업 분야는 수소가 될 것으로 보인다. 현대제철은 현대자동차그룹이 중점적으로 추진하고 있는 수소 인프라 구축의 일익을 담당할 예정이며 맡게 될 분야는 제철소에서 발생하는 부생가스를 활용한 수소 생산이다. 생산과정에서 탄소배출이 전혀 없는 그린수소가 보편화되기 전까지, 수소생산의 주요 방식은 그레이수소, 블루수소가 될 수밖에 없는 상황이다. 철강생산을 위해 대량의 석탄을 확보해야하는 철강업체의 입장에서 수소산업으로의 외연 확장은 자연스러운 흐름이라고 생각된다. 현대제철은 현재 3,500톤의 부생수소 생산능력을 보유한 상태이며, 2025년까지 그레이수소 4만톤 생산을 계획하고 있다. 경쟁사인 POSCO(현재 7천톤, 2025년까지 7만톤) 대비 고로설비 부족으로 인해 수소 생산 규모가 차이나지만, 국내 수소경제를 주도하고 있는 현대자동차그룹 밸류체인의 한 축으로서 안정적인 공급처를 마련하고 있어 향후 사업 확대 여지가 크다고 판단한다.

현대제철은 수소 생산 외에도 수소 연료전지 금속분리판 생산에도 속도를 붙이고 있다. 금속분리판은 연료전지 스택의 핵심부품으로서 수소, 산소, 냉각수를 각각 분리하여 전극막접합체에 균일하게 분배 및 공급하는 역할을 한다. 이미 2019년부터 연 1.6만대 규모 납품이 가능한 금속분리판 1공장이 당진제철소에 건설되어 수소차 넥쏘에 적용되고 있으며, 2공장이 2023년 준공 및 양산을 목표로 검토되고 있다. 현재 생산되는 금속분리판의 수요는 주로 넥쏘로 납품되고 있지만, 향후 그룹사 내 차종 다양화 및 수요산업 다변화를 예상할 수 있어 장기 수요 성장이 가능하다고 전망한다.

스택 (Stack)

수소와 산소를 전기 화학반응시켜 전기를 발생시키는 장치로, 수소 자동차의 심장 역할을 한다. 스택은 단위전지(셀) 의 형태로 구성되어 있으며, 이러한 단위전지가 적층 된 형태를 통상 스택이라 불린다.

수소 모빌리티 시장의 성장세가 승용차 시장에서 전기 모빌리티 대비 부진하다는 지적이 있지만, 상용차 시장에서는 출력과 최대주행거리 측면에서 우위에 있다. 또한 수소는 발전, 선박 등 다양한 수요시장이 형성될 것으로 전망되고 있으며 신재생 시대에서 최종 에너지원으로 검토되고 있는 만큼 수요는 꾸준히 상승할 수 있을 것으로 예상된다.

모빌리티 (Mobility)

사회적 유동성 또는 이동성‧기동성을 뜻하는 말로, 사람들의 이동을 편리하게 하는 각종 서비스나 이동수단을 일컫는다.

고려아연 – 이차전지 소재(니켈, 전해동박) 생산

비철금속 제련업체인 고려아연은 본업과 연관성이 높은 이차전지 소재 분야로 사업을 다변화할 계획을 갖고 있다.

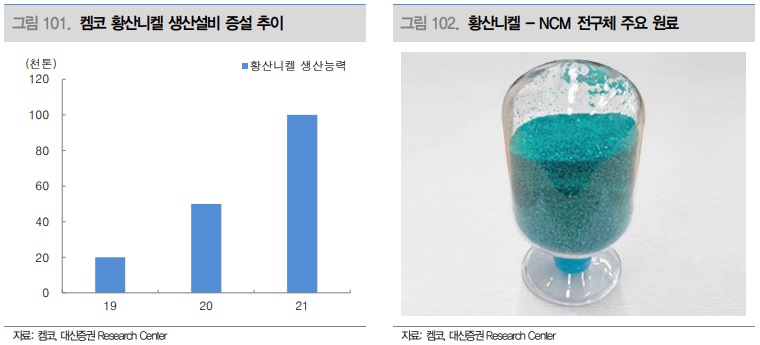

고려아연의 계열사인 ‘켐코’는 NCM(니켈, 코발트, 망간) 전구체의 원료로 사용되는 황산니켈 제조를 전문으로 하는 회사이다. NCM 전구체를 사용한 양극재는 현재 용량, 출력 측면에서 성능우위를 보이고 있는 하이니켈 배터리에 적용되고 있는데, 그 중에서도 니켈은 함량이 높아질수록 에너지 밀도가 높아지는 특성이 있어 이차전지 시장 내에서의 수요가 지속적으로 성장할 것으로 기대된다. 켐코는 현재 연산 10만톤 규모의 황산니켈 생산능력을 보유하고 있으며, 최근 1만6,000m² 규모 부지 매입을 완료하며 추가 증설을 예고하고 있다.

켐코

고려아연(주)과 (주)영풍이 황산니켈 제조를 위하여 2017년 1월에 설립한 회사이다. 황산니켈은 2차 전지용 양극활물질의 주원료로 사용된다.

NCM (니켈·코발트·망간 배터리)

니켈은 에너지 밀도, 코발트와 망간은 안전성에 관여한다. 니켈 코발트 망간이 일정한 비율로 존재해 현재 가장 많이 이용되고 있다.

황산니켈

리튬이온 배터리의 4대 원료인 양극재의 핵심 소재다. 양극재는 니켈, 코발트, 망간 등을 적정 비율로 배합한 전구체와 리튬을 섞어 만든다. 전구체는 양극재 재료비의 70%를 차지한다. 니켈은 전구체 원료에서 차지하는 비중이 절반 이상이다. 황산니켈은 고순도 니켈에 황산을 첨가해 만든다. 별도 가공 없이 바로 양극재 공정에 투입할 수 있어 생산 단계를 단축할 수 있다.

전구체 생산 목적의 고려아연-LG화학 합작사 설립을 위한 MOU 체결 보도가 나온 것에 대해서도 시장에서 관심을 보이고 있다. 양사 간 확정된 합의 내용이 공개되지 않았기 때문에 예단하기는 어려우나, 양극재 생산량을 크게 늘리고 있는 LG화학이 니켈 공급망을 다변화하여 안정적인 밸류체인을 형성하고자 하는 수요가 있는 것은 사실이며, 고려아연과의 합작사 설립이 하나의 방안으로서 검토되고 있는 것으로 판단한다. 합작사 설립이 이루어진다면, 2025년까지 연간 양극재 26만톤 생산계획을 가진 LG화학향 물량이 대량 확보되면서 고려아연으로 인식될 수 있는 매출규모도 상당히 늘어날 것이다.

LG화학

동사는 석유화학 사업부문, 전지 사업부문, 첨단소재 사업부문, 생명과학 사업부문, 공통 및 기타부문의 사업을 영위하고 있음. 연결회사는 2020년 12월 1일 전지 사업부문을 단순·물적분할하여 (주)LG에너지솔루션 및 그 종속기업을 설립함. 동사는 양극재, 엔지니어링 소재, IT소재의 경쟁력을 바탕으로 고부가 제품을 중심으로 한 포트폴리오 전환을 추진 중에 있음.

출처 : 에프앤가이드

고려아연은 이외에 2021년 3월 전해동박 제조회사인 ‘케이잼’을 설립하여 연간 1.3만톤의 생산을 목표로 공장을 건설 중이다. 이미 시장에 선제 진입하여 실적을 쌓아온 경쟁사들이 있기 때문에 생산능력 확보 후 바로 양산매출이 발생하기는 쉽지 않을 것으로 예상되나, 고려아연만의 강점도 분명하다. 전해동박의 원료가 되는 동의 경우, 고려아연은 이미 자체적으로 5만톤의 동 생산능력을 보유하고 있기 때문에 안정적인 원료 공급이 가능하며 수요 초과분에 대해서는 외부원료 조달 가능성도 열려있다. 전해동박 품질이 안정화될 경우, 이미 켐코를 통해서도 주요 수요처와 거래선을 열어둔 만큼 2차전지 시장에서도 영업력을 발휘할 수 있을 것으로 기대하며 생산설비 증설로 이어질 것으로 예측한다.

전해동박

구리를 고도의 공정기술로 얇게 만든 막으로 2차전지 음극재로 사용되는 핵심 소재다.

22/02/17 대신증권 Analyst 이태환

마치며

여러방면에서 분석을 자세히 해주셨네요. 이제 단순히 철강금속업만으로는 경쟁력이 없는 것 같습니다. 때문에 국내 기업들도 2차전지 등으로 사업을 다각화하는 모습을 보여주고 있는 것 같네요. 지금은 시장의 관심에서 벗어난 것 같지만, 다시 주목받을 날이 찾아오리라 생각됩니다.

Top-Pick으로 POSCO, 고려아연 을 제시했으니 참고 바랍니다.

감사합니다. 오늘도 많이 배우고 갑니다.😊

'리포트 > 철강ㆍ비철' 카테고리의 다른 글

| (리포트 뜯어보기) 철강/화학 - 미·중용 배터리 메탈 슬러그: 이제 배터리의 중심에는 철강이 있다 (1) | 2022.05.22 |

|---|---|

| (리포트 뜯어보기)[대한제강] 업황도 좋은데 대규모 자사주 매입까지 (0) | 2022.02.22 |

| (리포트 뜯어보기)[세아제강] 견조한 에너지용 강관, 유효한 신성장 동력 (0) | 2022.01.27 |

| (리포트 뜯어보기)[풍산] 구리, 진짜 Cycle이 온다! (0) | 2022.01.14 |

| (리포트 뜯어보기)[POSCO] 기업가치 제고는 어디서 오는가 (0) | 2021.12.13 |